Sokan a megtakarítási célú (vegyes és unit-linked) biztosításokat tartják az egyik legösszetettebb és legátláthatatlanabb befektetési terméknek Magyarországon, hiszen annyiféle költségtípus, szerződéses változó és bónusz létezik, hogy szinte lehetetlen két hasonló célú terméket személyre szabottan összehasonlítani. Az MNB (korábban a PSZÁF) a biztosítókkal karöltve évek óta dolgozik már a megoldáson, ennek fontos mérföldköve a biztosítók által önszabályozó módon 2009-ben létrehozott Teljes Költségmutató (TKM), ami a unit-linked termékeket egy objektív mérőszám alapján összehasonlíthatóvá tette. A következő fontos lépés ezen a lépcsőn a mutató klasszikus termékekre való alkalmazása lesz júliustól, valamint a biztosítások szerződéseiben lévő költségek elnevezésének egységesítése és a nyugdíjcélú termékekre vonatkozó ajánlás egyes rendelkezéseinek kiterjesztése lesz 2017 januárjától.

Mi alapján változik a megtakarítási biztosítások költsége?

Az egységes költségmutató alkalmazása leginkább azért indokolt, mert a megtakarítási célú biztosítások számos költségeleme, eltérő vonatkozási alapja és változója miatt egy laikus ügyfél nehezen tudja kiszámítani, hogy a több évtizedes futamidejű szerződése alatt mennyi lesz az éves költsége és a vélhető nettó hozama.

Egy megtakarítási célú életbiztosítás költségeit elsősorban olyan változók befolyásolják, mint hogy:

- Milyen gyakorisággal (havonta, évente, vagy félévente) fizetjük a szerződést, jellemzően az éves díjfizetés a legolcsóbb.

- Mennyit teszünk félre havonta (van olyan biztosító, amely sávosan von el költségeket és nagyobb szerződések esetén a terhelés alacsonyabb).

- Milyen idősek vagyunk, mi a foglalkozásunk, egészségi állapotunk, ez az alapbiztosítás és a kiegészítők díját módosíthatja.

- Milyen időtávra teszünk félre: jellemzően a kezdeti költségek arányaiban annál alacsonyabbak, minél tovább teszünk félre, viszont van olyan biztosító, amely hosszabb futamidejű szerződések esetén nominálisan magasabb költséget számít fel. Számos megtakarítási biztosítás fizeti vissza bónusz formájában a futamidő alatt elvont költségek egy részét vagy egészét egy bizonyos idő eltelte után, ha mindig minden díjat időben, rendszeresen befizetünk.

- Indexálás (rendszeres díjnövelés) esetén a kezdeti költségek aránya szintén alacsonyabb lehet, a nominális költségeket azonban a növekvő díjjal arányos vagyonkezelési költség növelheti.

- Milyen gyakran módosítjuk a befektetési rész portfólióját unit-linked szerződések esetén; általában néhány átváltás ingyenes egy évben, azonban a legtöbb termék a harmadik, negyedik átváltás esetén már számít fel költséget.

- Visszavásárlás esetén pedig több havi díjat is elkérhet a biztosító, hogy fedezze a tranzakció költségeit, persze gyakran ez is attól függ, hogy mennyi ideje fut a szerződés, amikor visszavesszük belőle a pénzünket.

Nehezíti a termékek összehasonlítását még, hogy szinte minden költség eltérő néven szerepel minden biztosító szerződésében. Egy egyszerű példával élve: a szerződés élettartamának elején fizetendő költséget van olyan biztosító, amely értékesítési költségnek, vagy szerződésköltési költségnek hívja, de olyan is van, amely félrevezetően bónuszalapba kerülő díjrészként tünteti fel az egyébként költséget jelentő elvonást (a leggyakoribb elnevezés a kezdeti költség erre a költségelemre).

Még kevesebb biztosító van, amely a klasszikus, vagy más néven vegyes életbiztosítások esetén is teljes körű transzparenciát biztosít, ugyanis sok esetben ezeknek a termékeknek a tételes költsége teljesen ismeretlen, (a biztosítási összeg és a visszavásárlási érték ugyanakkor ennél a terméknél is orientációt ad).

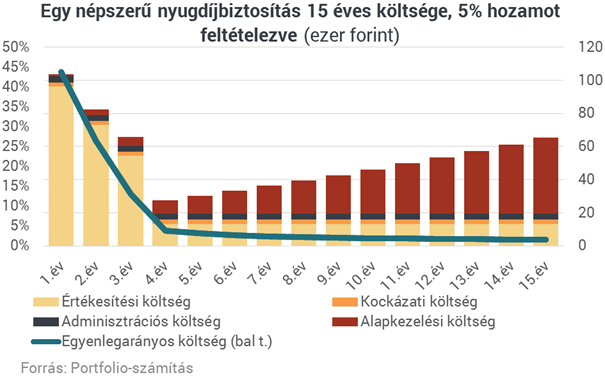

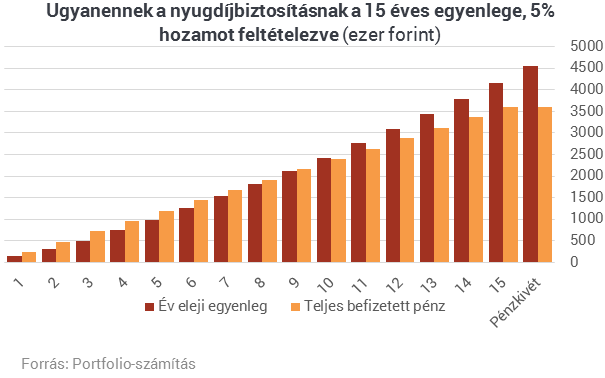

Egy nagy biztosító népszerű nyugdíjtermékének költségszerkezete egyébként a következőképpen néz ki; ez a költségelvonási modell viszonylag átlagosnak mondható, a költségelemeket viszont a szokásosnál transzparensebben tálalja a szolgáltató:

A számításban szereplő ügyfél havi 20 000 forintos díjat fizet, az eszközalapok nettó éves hozama 5%, mögöttes kezelési költségeket nem tartalmaz a számítás.

Milyen intézkedések segítik a transzparenciát?

Az elmúlt években jelentős lépéseket tettek a biztosítók és a felügyelet is arra, hogy a megtakarítási életbiztosításokat egyszerűbbé, átláthatóbbá tegyék. Talán a legjelentősebb ezek közül a Teljes Költségmutató (TKM) bevezetése volt unit-linked termékekre, amelyet 2009-ben dolgozott ki és 2010-ben tett közzé először a Magyar Biztosítók Szövetsége (MABISZ), 2015-ben pedig az MNB is átvette és rendeletet adott ki róla. A TKM lényege, hogy összehasonlíthatóvá tegye a megtakarítási célú biztosításokat egy modellszámítás segítségével, ez jelenleg Magyarországon az egyetlen olyan költségmutató, amely egy befektetési termék minden lehetséges elvonását magában foglalja (beleértve a mögöttes befektetési eszközök kezelési költségeit is).

A mutató úgy teszi összehasonlíthatóvá a biztosításokat, hogy az összes változót behelyettesíti egy konkrét, átlagosnak mondható ügyfél paramétereivel, aki:

- 35 éves,

- kockázati kiegészítőt nem vesz igénybe, csak az alapbiztosítást fizeti,

- 210 000 forintos éves díjat fizet rendszeres szerződések esetén (éves díjfizetéssel), 2 200 000 forintot egyszeri díjas szerződések esetén, csoportos beszedéssel,

- 10, 15 vagy 20 évre indítja a szerződést, és a szerződést a lejáratig megtartja,

- megkapja az összes bónuszt a futamidő alatt, ami jár, ha rendszeresen fizeti az ügyfél a szerződését.

Bár a szerződésünk konkrét, személyre szabott költségeit nem ismerjük meg a mutató alapján, a különféle biztosítási termékek relatív költségterhelését már össze tudjuk hasonlítani, sőt, idén unit-linked biztosítások esetén április 1-jétől eszközalapokra lebontva megtehetjük ezt az MNB adatai alapján.

Klasszikus biztosítások esetén július 1-jétől lesz elérhető nem-nyugdíjcélú termékekre vonatkozóan is a Teljes Költségmutató, a nyugdíjcélú klasszikus biztosításokra már 2015 július 1-óta számolnak TKM értéket a biztosítók.

Ha mégis ki szeretnénk számolni a szerződésünk konkrét költségeit, ezt két jelentős változás könnyíti majd meg:

- Május 24-én fogadott el a parlament egy törvényt, amely megköveteli a biztosítóktól, hogy a megtakarítási célú biztosítások költségelnevezései egységesek legyenek és pontosan feltüntessék, hogy melyik költségelem mire megy el. Várhatóan a konkrét megnevezéseket és az erre vonatkozó utasításokat június végén, vagy a jövő év elején ismerjük majd meg. A szerződésünk személyre szabott költségeit már most is persze ki tudjuk számolni, ez az intézkedés mindössze az összehasonlítást teszi könnyebbé.

- 2017. január 1-jétől lép életbe a megtakarítási célú életbiztosítások esetén fiktív egységek kimutatását betiltó rendelkezés, amely alapján az ügyfél pontosan látni fogja, hogy a kezdeti időszakban mekkora költséget von el a biztosító, nem tudja majd a szolgáltató vélt kezdeti egységek kimutatásával kozmetikázni az elvont költségeket. Ugyanekkor egyébként a TKM számítási módszertana is módosul, összhangban az új európai PRIIPs szabályozással.

Összességében már most is ki tudjuk számolni a szerződésünk konkrét költségeit és össze tudjuk TKM alapján hasonlítani az összes biztosító minden termékét (kivéve egyelőre a nem-nyugdíj típusú klasszikus biztosításokat), az új intézkedések ezt a folyamatot teszik még egy fokkal egyszerűbbé.

Átlátható, de mennyire?

Más befektetési termékek esetén viszont sajnos továbbra is fennmarad az anomália, hogy számos költségelemet nem ismerünk, nagy része ezeknek árfolyamveszteségként jelentkezik és nem is érzékeljük ezért költségnek, pedig az adott pénzintézet, vagy partnere bevételét növeli. Egységes mutatók pedig szinte csak elvétve léteznek a különféle befektetési termékek esetén, ezek jelentős része még csak nem is tartalmaz minden költséget - ellenben a TKM-mel, vagy nem alkalmas arra, hogy előremutató döntések meghozatalát segítse:

- Önkéntes nyugdíjpénztárak esetén mindössze a befizetéseire vonatkozó költségek ismertek az ügyfél számára, az alapkezelési költség, ami a teljes tőkéjét terheli, nem. Létezik a nyugdíjpénztári megtakarításokra vonatkozóan is egy díjterhelési mutató névre hallgató adat, azonban ez a pénztárak múltban levont éves összköltségét mutatja meg, nem pedig a jövőben várható költségeket, egyénre és portfóliókra lebontva.

- Befektetési alapok esetén a TER-mutató mutatja meg, hogy melyek azok a folyó költségek, amelyek a befektetést érintik, ezeket minden alapnál a Kiemelt Befektetői Információs (KIID) dokumentumokban megtaláljuk, viszont ezek is csak a múlt évben levont költségeket mutatják meg (kivéve, ahol előremutató, becsült értéket tüntetnek fel, mert az alapnak nincs egyéves track-recordja). A tranzakciós költségeket viszont nem tartalmazza ez az érték, amelyeknek pontos mértékét a forgalmazók döntik el. Alapok alapja konstrukciók esetén a mögöttes alapok költségeit szintén nem ismerjük, mivel ezek teljesítménye az alapon magán árfolyamveszteségként jelentkezik.

- A fix hozamú bankbetétek és lakástakarékok esetén az EBKM megmutatja a megtakarítási termékünk nettó, költségekkel ütköztetett hozamát, egységes költségmutató viszont itt sem létezik.

Forrás: Portfolio

Biztosítás fajta:

- Életbiztosítás

- Általános

Segítünk választani! Utasbiztosítás, vagy Európai kártya?

Utazni jó! A készülődés bizsergető izgalma közepette azonban egy dolgot sokan elfelejtenek: mi lesz, ha megbetegszünk, vagy netán baleset ér minket külföldön. Pedig a költségek a milliós nagyságrendet is könnyen elérhetik. Alapvetően két lehetőség között választhatunk.

Sokan már lázasan tervezgetnek, sőt szervezik is a nyári külföldi vakációt. A lehetőségeknek a pénztárca vastagsága szab határt. A kiadások mérlegelése közben egy valamin nem érdemes spórolni. Ez pedig a biztosítás arra az esetre, ha valami váratlan dolog történne.

Akik Európába utaznak két lehetőség között választhatnak. Az egyik, az ingyenesen kiváltható Európai Egészségbiztosítási Kártya, amely az Európai Gazdasági Térség tagállamaiban, valamint Svájcban, sőt Grönlandon és a Feröer-szigeteken is érvényes. De mire is jó ez a kis plasztik lapocska, amely kormányhivatalnál személyesen, vagy meghatalmazott útján – kiskorúak esetén a törvényes képviselő közreműködésével – továbbá postai úton, valamint ügyfélkapun keresztül írásban igényelhető ingyenesen.

A kártyát arra találták ki, hogy az egyik tagországban egészségbiztosítási díjat fizető állampolgár a többi tagországban is kedvező költségű, vagy ingyenes orvosi ellátásban részesülhessen anélkül, hogy vissza kellene térnie a biztosításáért felelős tagország orvosi ellátási rendszerébe.

2016. január 1-je óta ez az egyetlen ilyen egészségügyi kártya az Európai Unión belül. Nem árt tudni, hogy Belgiumban, Franciaországban, Luxemburgban és bizonyos típusú egészségügyi szolgáltatók esetében Finnországban úgynevezett visszatérítéses rendszer működik. Ezekben az országokban az egészségügyi ellátások, gyógyszerek költségeit az ellátásban részesülő személy köteles megelőlegezni. Az illetékes biztosító a hatályos tagállami jogszabályok alapján a visszatéríthető összeget utólag megtéríti. Az önrész visszatérítésére itt sincs lehetőség.

Fontos megjegyezni, hogy a kártya hatálya mentésre és hazaszállításra nem terjed ki. Aki ilyen kockázatokra is szeretne fedezetet, utasbiztosítást kell kötnie.

És akkor rá is térhetünk az utasbiztosításokra. Többen sajnálják rá a pénzt, pedig a költsége elenyésző az utazás árához képest. Az utasbiztosítás története 1905-ben kezdődött, amikor egy pécsi üzletember, Cserkúti Engel Miksa a luzerni pályaudvaron felfigyelt arra, hogy milyen könnyen lángra lobbanhat a peronon álló bőrönd egy gőzmozdony szikrájától. Utánajárt és megtudta, hogy a kárért a vasúttársaság csak jelképes kártérítést fizet.

Ez adta az ötletet egy olyan biztosító társaság létrehozására, amely az utazók poggyászára és baleseti káraira vállal fedezetet. Így született meg 1907-ben Magyarországon az Európai Áru és Podgyászbiztosító Rt., a világ legelső, erre szakosodott biztosítója.

Minden magyar biztosító utasbiztosítási terméke tartalmazza a 24 órás, anyanyelven elérhető asszisztenciaszolgáltatást, melynek keretében telefonon nyújtanak segítséget betegség vagy baleset esetén. Telefonon kínálnak felvilágosítást az egészségügyi ellátás lehetőségeiről is.

Az utasbiztosítást kizárólag Magyarország területén, az utazás megkezdése előtt lehet megkötni. Nem köthető biztosítás a külföldön életvitelszerűen élőkre, illetve a külföldön munkát vállalókra. A betegségbiztosításoknál természetesen nem biztosított az utazás előtt már meglévő betegség külföldi kezelése, a terhességgel kapcsolatos események. Poggyászbiztosításnál a biztosítók kizárják a kockázatból a nemesfémeket, gyűjteményeket, szőrméket, készpénzt, sporteszközöket ideértve a kerékpárt is.

A Lokál találomra próbált keresni egy legolcsóbb és egy legdrágább biztosítási csomagot arra a képzeletbeli utazásra, melyben egy négytagú család egy hetes vakációra indul repülővel Görögországba. A gyerekek 4 és 8 évesek. Az általunk választott legolcsóbb biztosítás a család összes tagjára 11604 forintért vehető igénybe. Ezért a pénzért mind a négy főnek egyenként 100 millió forintos összeghatárig jár orvosi ellátás, az útipoggyász esetleges kárát 400 ezer, míg a műszaki cikkeket 150 ezer forintig fizetik. Nézzük a legdrágább lehetőséget. Ez 29 ezer forint a négytagú családnak. Itt igazából csak az orvosi ellátás térítésében van különbség, ugyanis a felső limit 500 ezer euró, vagyis nagyjából 159 millió forint. Lássuk be, valóban nem egy nagy összeg az utasbiztosítás, de baj esetén hatalmas segítség. Korábban még tévéműsorok is foglalkoztak azzal a férfival, aki egy nyaralás alkalmával lebénult és a gyógykezelés, majd a rehabilitáció költsége elvitte a családi házát. Ugyanis Nyugat-Európában már egy hetes kórházi kezelés ára is milliós nagyságrendű lehet.

Mi a különbség a kártya és az utasbiztosítás között?

Európai Egészségbiztosítási Kártya

- Csak szerződött szolgáltatóhoz lehet fordulni vele

- Csak az orvosilag szükséges ellátásokat fedezi

- Szükséges ellátások korlátlanul az árra

- Az önrészt a biztosítottnak kell kifizetni

- Bizonyos államokban az ellátás költségeit a biztosított előlegezi meg

Utasbiztosítás

- Magán szolgáltatóhoz is lehet fordulni

- Fedezi a poggyászkárt, halottszállítást, stb.

- Az ellátások költségeit csak fix összegig vállalja

- Az önrészt is fedezi

- Minden tagállamban fizet a biztosító

Forrás: www.lokal.hu

Építtetők biztonságban, avagy melyek az új szabályozás felelősségi aspektusai?

Fontos jogszabályváltozások léptek életbe január 1-jétől az építtetés esetén a felelősségbiztosítási kötelezettségről. Ezekről a változásokról tájékoztatta a Rádió Orientet Püski András (Akademischer Versicherungsmakler WU), a kérdés szakértője.

A családok otthonteremtéséről szóló kormányrendelet felélénkítette az építési kedvet. A jogalkotókban megfogalmazódott az, hogy ezeknek a megnövekedett igényeknek a megvalósítását segíteni kell, ezért megszületett az egyszerű bejelentésről szóló kormányrendelet, ami kimondja, hogy a 300 négyzetméter hasznos alapterületet meg nem haladó lakóingatlanok esetében nem szükséges építési engedély – ismertette Püski András.

A szakember elmondta, "a bürokráciacsökkentés jegyében az egyszerű bejelentéshez kötött építési tevékenység bejelentése az elektronikus építési napló készenlétbe helyezésével valósul meg."

Az építésügyi hatóság a bejelentésről ennek alapján értesül. Az érintettek köréből elsőként az építész-tervezőket kell kiemelni, akik számára kötelező lett a biztosítás megkötése a 300 négyzetméter hasznos alapterületet meg nem haladó ingatlanok esetében. A felelősségbiztosítás kiterjed a személyi sérülésekre, dologi és vagyoni károkra vagy akár a sérelemdíj megtérítésére.

Ha az építtetőnek vannak extra kívánságai a beruházásával kapcsolatban, amilyeneket a biztosító társaság az egyedi záradék formájában kínál, akkor azokra kérheti az építész-tervezőt. A Rádió Orient vendége kiemelte, hogy a tervezők által bevont alvállalkozókra is kitér a jogszabály, hiszen probléma esetén a tervező nem hivatkozhat arra, hogy azt a tervet az alvállalkozó készítette. A felelősségbiztosítási limit kérdése is nagyon fontos -tette hozzá. Ez nem más, mint az az összeg, amit egy vagyonbiztosításnál biztosítási összegnek hívunk. Nem korlátlanok ezek a számok, káronként és évenként limitálva vannak. Ezek a limitek három kategóriába sorolhatók, s mindenkinek ki kell választania a projektjének megfelelőt – tudtuk meg Püski Andrástól.

A szakértő a továbbiakban a kivitelezők felelősségbiztosítására tért ki, ugyanis "egy kivitelezőnek nem kis felelőssége van abban, hogy a jogszabályokat és a szakma szabályait betartva az ingatlan felépüljön."

Ezért mondja ki a kormányrendelet, hogy az építőipari kivitelezők számára is kötelező a felelősségbiztosítás megkötése. A jogszabály szerint a fővállalkozó kivitelezőnek legkésőbb a munkaterület átadásakor rendelkeznie a biztosítási szerződéssel. Ha ez nincs, akkor nem adható át neki a munkaterület.

A biztosítás vonatkozik az építőipari kivitelezői tevékenységre, illetve a felelős műszaki vezetői tevékenységre. Fedezetet nyújt a szerződés dologi károkra, harmadik személynek okozott károkra, illetve a felelős műszaki vezető által okozott károkra. Ha már korábban is rendelkeztek felelősségbiztosítással, akkor részükre a biztosítótársaságok lehetőséget adnak arra, hogy a korábbi meglévő szerződésüket módosítással megfeleltessék az új kormányrendeletnek – tájékoztatta a Rádió Orient hallgatóit Püski András.

Forrás: www.orientpress.hu

Eladta az autóját, átverte a vevő, egy fillérje sem maradt

Mindenki befejezett történetnek tekinti az autóeladást, miután a vevő fizetett, megírták az adásvételi szerződést, majd egymás tenyerébe csaptak és elbúcsúztak. Pedig a magyar törvények szerint az eladó nevén marad az autó, amíg nem íratják át. Olvasónk egymillió forintot veszített egy öreg tragacs eladása után, most harcol a pénzéért.

Zsolt bankszámlájáról múlt héten 937 ezer forintot emelt le a végrehajtó. Pontosabban valamivel több mint háromszázezret azonnal, a különbözettel pedig előre megterhelte a számlát, ezért ha Zsolt mostanában bárhonnan pénzt kap, az csupán a tartozását csökkenti majd.

Olvasónk nem értette, mi történt, én viszont nem hittem neki, hiszen nem életszerű, hogy valaki a tudtán kívül bárkinek tartozik közel egymillió forinttal. Kikérte a végrehajtási lapot, így megtudta, hogy a hirtelen jött milliós ügy két éve kezdődött, miután szabályosan eladta az autóját egy ismeretlennek.

Bár az öreg Mitsubishi Carisma akkoriban sem ért többet 250 ezer forintnál, Ernő, a vevő részletfizetést kért, így mindössze százezerért kapta meg az autó papírjait és a kulcsokat. A hátralékkal a mai napig tartozik, de ez mellékes.

A 2015. áprilisi adásvételi szerződés teljesen szabályosnak tűnik. Szerepel benne az átadás hónapja, napja, sőt az óra és a perc is. Néhány sorral feljebb olvasom, hogy a törvény szerint az eladónak 8 napon belül be kell jelentenie az okmányirodában, hogy megvált az autótól, míg a vevőnek 15 napja van, hogy elintézze az átíratást. Zsolt nem tagadja, hogy nem rohant azonnal a hivatalba a szerződésmásolattal, de ezzel nincs egyedül. Az erre vonatkozó jogszabályi passzus egy úgynevezett lex imperfecta, vagyis bár minden autótulajdonost kötelez az eladás bejelentésére, semmilyen szankciót nem helyez kilátásba, ha ezt elmulasztják.

A nyolcnapos határidőt szinte senki nem veszi komolyan. A magyar piacon teljesen általánossá vált, hogy bizonyos vevők késve, vagy egyáltalán nem íratják nevükre az autójukat, mert ezzel is spórolni akarnak néhány tízezer forintot. Évente több mint félmillió használt autó cserél gazdát Magyarországon, és egyetlen állami forrásom sem tudta megmondani, hogy pontosan hányszor mulasztanak az eladók vagy a vevők, mert erről nem készül összesített statisztika.

Miközben az adásvételi szerződés aláírásának pillanatától hivatalosan megszűnik az addigi kötelező biztosítás, ha egyik fél sem megy el a hivatalba, az autó továbbra is az eladó nevén szerepel a nyilvántartásban. Pontosan ez történt Zsolt esetében is. Mivel már az eladás előtt sem használta a Mitsubishit, egy idő után felmondta a saját biztosítását az Uniqua. Ezért egyébként meg is büntették, de azt időben kifizette. Így viszont tényleg semmilyen biztosítás nem volt a Carismán, amikor a vevő megkapta a kulcsokat, majd néhány héttel később két autót is összetört az autóval egy budapesti P+R parkoló közelében. Ernő megnyugodhatott, hiszen nem vette a nevére a Carismát, mielőtt balesetet okozott vele.

A napokban az is világossá vált, hogy a MABISZ többször próbálta ajánlott levélben értesíteni Zsoltot a két eset után, de mivel időközben elköltözött a korábban bérelt lakásából, a lakás tulajdonosa pedig nem jelezte, hogy ajánlott levelei érkeztek, a múltheti végrehajtásig egyszerűen semmit nem tudott az egykori autójával okozott balesetekről.

Az ajánlott leveleket kétszer viszi ki a postás a címzettnek, ám ha az nem veszi át, és nem is megy be a postára, a kézbesítést teljesítettnek tekintik. Vagyis bár a biztosítók szövetsége "címzett nem jelentkezett" jelzéssel kapta vissza a Zsoltnak küldött felszólítóleveleket, más módon, például e-mailben nem értesítette őt a tartozásáról. Talán nem is volt meg nekik az e-mail címe, mert azt viszont nem kapja meg a szövetség automatikusan a biztosítótársaságoktól. A biztosítók szövetsége egyébként úgy nyilatkozott, hogy összesen négyszer próbálkoztak, majd jött a fizetési meghagyás, amelyben közjegyzővel kerestették Zsoltot, hiába.

Zsolt egy másik típushibát is elkövetett. Az autó új tulajdonosa 2015. júliusában, vagyis három hónappal a tényleges eladás után ismét megkereste őt, hogy írjanak egy második szerződést. Beleegyezett. Segíteni akart az anyagi gondokkal küzdő Ernőnek, hátha hálából kifizeti végre a hátralévő 150 ezer forintot. A vevő viszont nemhogy nem fizetett, nem szólt neki a hetekkel korábban okozott balesetekről és a több százezer forintos kárról sem, pedig jó eséllyel eleve ezért akart új szerződést írni Zsolttal, ne neki kelljen megtérítenie a kárt.

Amikor tegnap reggel felhívtam Ernőt, azt mondta, emlékszik a 2015. tavaszán vásárolt Carismára, de az autót már rég eladta. Éjjel dolgozik, még álmos, ismételgette a következő percekben, ezért nem tudta felidézni nekem a milliós karambolok történetét. Zsolt délután szintén felhívta, akkor is álmos volt, és szintén nem emlékezett a két karambolra, vagy akár arra, hogy miért nem rendezte a kárt és miért nem szólt Zsoltnak erről az egészről.

Hiába adja el ma, Magyarországon bárki az autóját, az állami nyilvántartás szerint egészen addig a tulajdonosa marad (vagyis nem vezetik át a rendszerben a tulajdonjog-változást), amíg a vevő nem intézi el az átíratást. Bár a Belügyminisztériumhoz tartozó járműnyilvántartó hivatal és az okmányirodák elvileg akár a 15 napos határidő lejárta után rögtön kivonathatják a forgalomból az át nem íratott autókat, ez nem jellemző, még ha minden évben meg is történik néhány alkalommal. Többre nincs kapacitásuk, és a számítógépes nyilvántartás sem jelez automatikusan, a megfelelő időpontban.

Így működik a rendszer ma, Magyarországon, ezért aki eladná az autóját és szeretné elkerülni, hogy a vevő átverje, két dolgot tehet - egyik sem tökéletes megoldás. Egyrészt az autó átadása után azonnal menjen be a szerződés egy példányával a közeli okmányirodába, hagyjon ott egy másolatot, és pecsételtessen le egy másikat az ügyintézővel, hogy legyen nyoma a rendszerben az ügyletnek, ha később szükség lesz rá. A másik lehetőség, amelyre olvasóim a cikk megjelenése után emlékeztettek, a Magyarorszag.hu-s, on-line bejelentés, amely kényelmesebb és percek alatt megoldható, bár előtte regisztrálnunk kell hozzá a rendszerben.

Ezzel biztosan elkezd ketyegni a tizenöt napos határidő, vagyis a vevő lépéskényszerbe kerül. A másik megoldás ebből következik. A lepecsételt szerződésmásolatot érdemes elvinni az eladó biztosítójához is, amely szintén rögzíti a rendszerében, hogy mikor szűnt meg a régi kötelező biztosítás.

Mindkettő részmegoldás csupán, hiszen ha az autó új tulajdonosa a vásárlást követő napokban-hetekben balesetet okoz, tankolás után nem fizet a benzinkútnál, bliccel a fizetős utakon, nem fizet parkolási díjat a belvárosban, esetleg bármilyen közlekedési szabálysértést, illetve bűncselekményt követ el, a hatóságok és a cégek először biztosan az eladót fogják megkeresni. Az ő nevét kapják meg az állami nyilvántartásból. Ha az eladó lakcíme eközben megváltozik, könnyen ugyanabba a helyzetbe kerülhet, mint Zsolt.

Az ügy kapcsán megkerestem Németh Pétert, a CLB Független Biztosítási alkuszcég szakértőjét is, aki szerint magánokirathamisítási ügybe keveredik, aki hajlandó dupla, vagy tripla adásvételi szerződést írni egy autóeladás után. A törvény bizonyos esetekben nem zárja ki ezt a lehetőséget, de Németh szerint teljesen felesleges egy vadidegen vevő kedvéért vállalni a kockázatot, hiszen eleve gyanús, hogy valaki nem számol az átíratási költségekkel, amikor vesz egy használt autót.

A Mitsubishi vevője tegnap azt ígérte Zsoltnak, hogy "nem fogja letagadni az ügyet, mert nagyon rendes gyereknek tartja Zsoltot és nem akarja, hogy ő húzza a rövidebbet". Annyit mondott még, hogy beszéljenek máskor és próbálják normális emberek módjára megoldani az ügyet. Zsolt szerint Ernő hárítani próbált a telefonban, miután előre kitervelt módon becsapta őt, ezért nem tudja, mikor látja viszont a pénzét.

Ha történetük így vagy úgy folyatódik, arról szintén beszámolunk majd, de ideje volna kitalálni valamit a jóhiszemű eladók védelmében, mert ez a csalás bármikor megismétlődhet.

Forrás: www.totalcar.hu

Kiadták a bűvös számokat: ettől függ, mekkora lesz a nyugdíjad

A közelmúltban jelentek meg azok a szorzószámok, amelyek alapján már ki lehet számítani, mekkora nyugdíjat kapnak azok, akik idén intenek búcsút a munkával töltött éveknek. A nyugdíj pontos összegének kiszámítása azonban nem kis feladat, de most mégis megpróbáljuk röviden megmutatni, hogy mire érdemes figyelni a munkával töltött évek alatt. És tippeket adunk ahhoz is, hogyan növelhetjük a nyugdíjunk összegét.

A legtöbb emberben még mindig él az a tévhit, hogy az utolsó években kapott fizetések sokkal nagyobb súllyal számítanak majd a nyugdíjunk összegének kiszámításakor. Ez azonban így nem teljesen igaz, hiszen a nyugdíjunk összege alapvetően az úgynevezett életpálya-átlagkeresetünktől függ, amelyet természetesen az utolsó évek keresete is befolyásol.

Önmagában az utolsó évek keresete nem lesz meghatározó erejű - hívta fel a figyelmet Farkas András nyugdíjszakértő, a Nyugdíjguru Szabadegyetemének előadásában.

Mitől függ a nyugdíj összege?

A nyugdíjunk elsősorban a havi nettó életpálya-átlagkeresetünknek az összegétől függ. Ennek a meghatározásához pedig az 1988. január elsejétől (ekkortól van személyi jövedelemadó fizetés Magyarországon) szerzett összes nyugdíjjárulék köteles jövedelmünket kell figyelembe venni.

A másik fontos tényező pedig az, hogy életünk során hány év szolgálati időt sikerült szereznünk. A szolgálati idő hosszától függ ugyanis egy nyugdíjszorzó, amellyel később majd meg kell szorozunk a számított nettó átlagkeresetet.

A számolás menete lépésről lépésre:

- A nyugdíjalapját képező kereseteket minden évben, az adott évben érvényes szabályok szerint "járuléktalanítani" kell

- Majd ezt minden évben az adott évben érvényes szabályok szerint "adótlanítani kell"

- Ezek után jöhet a szorzás az adott évre vonatkozó valorizációs szorozóval. (Ezzel a lépéssel a nyugdíjazást megelőző naptári év előtt elért kereseteket az országos nettó átlagkereset egyes években történő növekedését alapul véve a nyugdíjazást megelőző naptári év kereseti szintjéhez igazítják.)

- Az így megkapott összegeket össze kell adni és értelemszerűen osztani, szorozni kell vele, hogy kijöjjön a havi nettó életpálya átlagkeresetének összege

- Ha az így kapott összeg nagyobb 372 ezernél, akkor a degresszió szabályai szerint az ezt meghaladó kereset-részeket csak csökkentett mértékben lehet számításba venni

- Ha meg van ez az összeg is, akkor jöhet az utolsó lépés a szorzás a szolgálati évek alapján meghatározott szorzószámmal

Hogy is vannak ezek az szorzószámok?

Április elején jelentek meg a Magyar Közlönyben az új valorizációs szorzószámok, amely alapján már kiszámítható a 2017-ben nyugdíjba vonulók nyugellátása is. Erre azért van szükség, mert a régi kereseteink nem vehetőek figyelembe az eredeti összegükben, és ezzel a szórzással lehet kiszámítani kereseteinknek a korrekt jelenértékét. A valorizációs szorzószám például:

- 2013-ban: 1,158

- 2014-ben:1,124

- 2015-ben pedig 1,078 volt.

Mennyi az annyi?

Korábban Matits Ágnes nyugdíjszakértőt is megkérdeztük a témában, hogy véleménye szerint mekkora összegre számíthatunk majd nyugdíjas éveink alatt.

- Ha minimálbérre vagyunk bejelentve: Amennyiben 40 évvel szolgálati idővel számolunk, akkor körülbelül 60-70 ezer forintos nyugdíjra számíthatunk.

- Ha a keresetünk megegyezik az átlagkeresettel: Abban az esetben, ha mindig az átlagkereset után (40 évig) fizetünk járulékot, akkor ma körülbelül 140 ezer forintos induló nyugdíjra számíthatunk.

Mi kell ahhoz, hogy magasabb legyen a nyugdíjunk?

- Magas jövedelem, 1988-tól kezdődően: 1992 márciusától 2012 végéig a járulékfizetés felső határ összegét elérő, vagy megközelítő jövedelem, vagy 1988-1992 február között és 2013 után kiemelkedően magas jövedelem (ugyanis ekkor még és már a járulékfizetés felső határa nem volt érvényben)

- Magas szolgálati idő: 40 év szolgálati idő esetén a jövedelmek 80 százaléka a nyugdíj összeg, amely szolgálati évenként 2-2 százalékkal emelkedik, de legfeljebb 100 százalék lehet.

- A nyugdíjazás elhalasztása: Nyugdíjkorhatár elérésekor a nyugdíjazás elhalasztása, és további szolgálati idő megszerzése 30 naponként 0,5 (tehát évente 6) százalékkal emeli a nyugdíj összegét. Pl. a nyugdíjkorhatárt 7 évvel követő nyugdíjazás, és közben folyamatosan szolgálati idő szerzése már 42 százalékos emelkedést jelent - mondta el korábban a megkeresésünkre az Országos Nyugdíjbiztosítási Főigazgatóság.

Forrás: www.penzcentrum.hu

CLB TIPP: Kezdjen el időben gondoskodni nyugdíjas éveiről! Nyugdíjbiztosítás kalkulátor >>

Rékasi Károly: Nyomorékká és koldusszegénnyé tettek

Szinte már borítékolható, hogy maradandó sérüléssel éli le életét Rékasi Károly. Ugyan a balesete már közel két éve történt, azonban az ügyet még most sem zárta le a rendőrség. Életbiztosítás mellé köthető kiegészítő biztosításokkal egyébként áthidalhatók a baleset utáni pénzügyi nehézségek, sőt, akár betegség esetén is segíthetnek nekünk.

Maradandó testi fogyatékossággal kell leélnie életét Rékasi Károlynak, a színész már közel két éve nem tud dolgozni motorbalesete miatt. Abba már belenyugodott, hogy egyik lába mindig is rövidebb lesz, azonban azt nem érti, hogy a rendőrség miért nem zárta már le a nyomozást az elmúlt 22 hónap alatt. Ha vége lenne az eljárásnak, akkor a biztosító végre folyósítaná a baleseti összeget és a járadékát is megkaphatná, azonban ez csak akkor lehetséges, ha megállapítják, hogy Rékasi az áldozat az ügyben - írja a Story magazin. Arról egyébként korábban már írtunk, hogy a színész felélte a megtakarításait, ezért nagy szüksége lenne, hogy a kieső jövedelmét pótolja a biztosító.

Melyik biztosító fizet és mit?

Ha bebizonyosodik, hogy valóban Rékasi volt a balesetben a vétlen fél, akkor a vétkes autós kötelező gépjármű felelősség biztosítása (kgfb) térítheti a biztosítási összeget és fizetheti az életjáradékot a színésznek, amely a kieső jövedelmét pótolja (részben). Ez viszont, ahogy a fenti példa is mutatja, igen hosszú, elhúzódó procedúra után lehetséges, pedig lehetőség van arra, hogy a balesetek, betegségek esetén hamar pénzhez jussunk.

Ehhez kockázati életbiztosításhoz köthető kiegészítő biztosításokat érdemes kötni, amelyek a kórházi kezelés, balesetek, sőt rokkantság esetén is fizethetnek. Ezek jellemzően már a kórházi zárójelentés után fizetnek, így nem kell megvárni például a rendőrségi procedúrát sem, mint Rékasi esetében.

Milyen kiegészítő biztosításokat köthetünk?

A kiegészítő biztosításokat három nagy csoportba sorolhatjuk:

- a betegségbiztosítások,

- a balesetbiztosítások és

- a személybiztosítások közé.

A betegségbiztosítások nevükkel ellentétben sokszor a balesetek esetén is nyújtanak fedezetet, így ha van kórházi napi díj térítésünk, akkor a baleset esetén is fizet. Ezek a tipikus betegségbiztosítások:

- Kórházi napi térítés (balesetkor is fizet)

- Műtéti térítés (balesetkor is fizet)

- Rokkantsági biztosítás

- Kritikus betegségek biztosítása

- Betegség assistance szolgáltatás

A balesetbiztosítások jellemzően a balesetek esetén térítenek, és ezen belül választhatunk kifejezetten közlekedési balesetkor térítő biztosításokat is:

- Baleseti halál

- Baleseti rokkantság

- Baleseti műtéti térítés

- Baleseti eredetű kórházi napi térítés

- Közlekedési baleseti halál

- Közlekedési baleseti rokkantság

- Közlekedési baleseti műtéti térítés

- Közlekedési baleseti eredetű kórházi napi térítés

- Csonttörés

A személybiztosítások közé azok a kiegészítő védelmek tartoznak, amelyek nem feltétlenül a fő biztosított védelmét szolgálják, mint például a kiegészítő életbiztosítás vagy a gyerekekre szóló kiegészítő biztosítás.

Forrás: www.penzcentrum.hu

Társasházi vagy lakásbiztosítás? Most választ kap kérdéseire!

A szomszédom eláztatta a lakásom, de a társasház biztosítója csak a kár egy részét fizeti ki. Minek a drága biztosítás, ha a bajban nem segítenek? (Z. András, Budapest)

Válaszol: Szabó József, az MNB Pénzügyi Fogyasztóvédelmi Központjának igazgatója, a Blikk jegybankára

A társasház-biztosítás alapesetben nem jelent teljes körű biztosítási védelmet a lakáson belüli berendezési és használati tárgyakra, értékekre, így előfordulhat, hogy az ezek védelmére hivatott külön lakásbiztosítás hiányában a tényleges kárnak csak egy része térül meg.

A társasház-biztosítás a közös tulajdonú épületrészekben (pl. falak, tető), az épület berendezéseiben és tartozékaiban, esetleg a közös tulajdonú ingóságokban keletkezett károkért fizet. A biztosítás pontos feltételeit – mikor és mennyit fizet a biztosító, mikor mentesül, mit zár ki – minden esetben a biztosítási szerződés és a biztosító üzletszabályzata tartalmazza.

A piaci szereplőknél ugyanakkor lehetőség van a társasház-biztosítás mellé külön díj fejében egyéni lakásbiztosítást vagy a társasházit kiegészítő biztosítást kötni, amellyel gondoskodhatunk saját ingóságaink (pl. bútorok, elektronikai eszközök) védelméről is. Fontos, hogy az ingóságok ne legyenek „alulbiztosítottak”: baj esetén a biztosító kártérítése ne legyen alacsonyabb a vagyontárgyak valós értékénél, és a biztosítási szerződés a valóságnak megfelelő állapotokat rögzítse.

Megoldás lehet esetleg az is, ha a bajt okozó szomszéd rendelkezik saját felelősségbiztosítással (ez az egyéni lakásbiztosítás egyik választott kiegészítője lehet), amely ilyen esetben fedezi a másik lakáson belül általa okozott kárt. Felelősségbiztosítás hiányában közvetlenül a károkozótól lehet követelni – ha nem tudnak megegyezni, legvégső esetben akár bírósági perben is – a keletkezett veszteség megtérítését.

Forrás: www.blikk.hu

CLB TIPP: Hasonlítsa össze a biztosítók ajánlatait és válasszon megfelelő védelmet nyújtó lakásbiztosítást! Lakásbiztosítás kalkulátor >>

Ezek miatt aggódnak leginkább az emberek

Az emberek háromnegyede aggódik valamilyen váratlan esemény miatt, ugyanakkor nem tudja, hogy váratlan, vagy nehéz élethelyzetekben milyen pénzügyi lehetőségekhez nyúlhat.

A Groupama Biztosító reprezentatív felmérésből az is kiderül, hogy a 18-59 éves korúak többségének nincsenek, vagy téves ismereteik vannak arról, hogy milyen segítséget várhatnak egy kockázati életbiztosítástól.

A váratlan eseményekre történő megtakarítás előkelő helyen áll a lakossági megtakarítási célok között.

Az előre nem látható problémák megoldására valóban felkészülhetünk nagyobb összegű likvid megtakarítással, erre azonban nincs mindenkinek lehetősége, ráadásul a likviditás ára a − hosszú távú befektetésekhez képest − jóval mérsékeltebb hozam.

A családok számára ezért jelenthetnek jó megoldást a kockázati személybiztosítások, hiszen így nem kell nagyobb összeget tartalékolniuk, ugyanakkor baleset vagy betegség esetén jelentős összegű pénzügyi segítségre számíthatnak.

A Groupama Biztosító kutatásából kiderül, hogy négyből három ember tart valamilyen váratlan esemény bekövetkeztétől.

Az emberek többsége nem is magát, hanem szeretteit félti jobban: a megkérdezettek 57 százaléka attól tart leginkább, hogy közeli családtagja szenved balesetet. A félelmek listáján ezt követik a betegségek: a gyógyíthatatlan, illetve az életvitelt felborító – például munkahelyvesztéssel járó – bajoktól ugyanannyian tartanak (49-49%).

Annak ellenére, hogy az emberek döntő többsége aggódik valamilyen váratlan esemény miatt, mindössze 30 százalék rendelkezik kockázati életbiztosítással. Az életkor előrehaladtával nő az erre való igény, de az 50-59 évesek körében is mindössze 38% rendelkezik ilyen pénzügyi termékkel. A kockázati életbiztosításokkal kapcsolatban ugyanakkor meglehetősen kevesen rendelkeznek pontos ismeretekkel: a megkérdezetteknek csupán 43 százaléka tudta például azt, hogy egy kockázati életbiztosítás a váratlan események, pl. baleset, súlyos betegség vagy halál esetén nyújt szolgáltatást.

A megkérdezettek arról is véleményt nyilvánítottak, hogy szerintük kiknek lenne a legindokoltabb kockázati életbiztosítást kötniük. Az emberek 29%-a szerint a családfenntartóknak, 24%-a szerint a gyermeket nevelő szülőknek, 20-20% szerint a hosszabb gyógyulás előtt álló betegeknek és a nagyobb hitelt felvevőknek lenne szükségük biztosítani magukat a váratlan helyzetekre.

Forrás: www.origo.hu

Egyesülnek a Vienna Insurance Group magyar biztosítói

Egyesül a Vienna Insurance Group (VIG) három magyar biztosítótársasága, az Erste Biztosító, az Union Biztosító és a Vienna Life Biztosító. A 2018. január elsejével tervezett egyé válást követően Union néven működő társaság az ötödik legnagyobb szereplő lesz az életbiztosítási piacon.

Magyarország azon négy kiválasztott piac közé tartozik, ahol a VIG középtávon legalább 10 százalékos piaci részesedést kíván elérni. A Vienna Insurance Group ezzel a döntéssel megerősíti a magyar piac iránti elköteleződését. Az egyesülés az ügyfelek meglévő szerződéseit nem befolyásolja, ezzel kapcsolatosan semmilyen teendőjük nincs - ismerteti a közleményben Lehel Gábor, az Union Biztosító elnök-vezérigazgatója.

A három társaság együtt mintegy egymillió ügyfelet szolgál ki. A VIG a vállalatok egyesülésével olyan üzemméretet ér el Magyarországon, amelyben jóval hatékonyabban tudja végezni biztosítási tevékenységét: optimalizálni tudja működési folyamatait, erőforrásait a digitalizációs fejlesztésekre tudja koncentrálni, amelyek a biztosítási szektorban a jövő egyik fejlődési irányát és az ügyfélelégedettség növekedését jelentik, illetve még fókuszáltabban tudja kiaknázni a piaci értékesítési potenciálokat.

A három biztosító közül az Erste és a Vienna Life alapvetően a személybiztosítási szektorban érdekelt, míg az Union Biztosító a nem-életbiztosítások terén is jelentős díjbevétellel bír. Az egyesülés a szükséges jogi jóváhagyásokat követően várhatóan 2018. január elsején történik meg. Az új biztosító piaci részesedése a jelenleg rendelkezésre álló 2016. év végi piaci adatok alapján 7,6 százalékot tenne ki 69,8 milliárd forint díjbevétellel, ebből 26,1 milliárd forint nem-élet-, 43,6 milliárd forint pedig életbiztosítás, ami az ötödik helyet jelenti a piac ezen szegmensében.

Forrás: www.vg.hu

Félmilliárdos kárt okozott a lakásokban az áprilisi tél

A múlt heti extrém időjárás miatt hétfő reggelig közel 4 ezer lakossági ingatlanban esett kárt jelentett a lakosság a biztosító társaságoknál.

A bejelentések lezárultával a károk darabszáma meghaladhatja a 6500-at, a kárérték pedig az 500 millió forintot - tette közzé a Magyar Biztosítók Szövetsége (MABISZ) hétfőn. A kárbejelentések folyamatosan érkeznek a biztosítókhoz, hétfő reggelig közel 4 ezer bejelentés érkezett a társaságokhoz, ezek becsült értéke meghaladja a 300 millió forintot.

A legtöbb kárt a vihar, a felhőszakadás, a beázás-, tető- és panelhézag-beázás, valamint a hónyomás okozta, kisebb számban élelmiszerromlás miatt is jelentett károkat a lakosság.

A bejelentések területi megoszlását illetően több biztosítóhoz az ország egész területéről érkeztek jelzések, más társaságoknál a fővárosból, a Dunántúl területéről, Vas megyéből, Szabolcs-Szatmár-Bereg, Borsod-Abaúj-Zemplén, illetve Heves megyéből jelezték a legtöbb káreseményt.

A jelenleg rendelkezésre álló adatok alapján egy ingatlanban átlagosan 80-85 ezer forint értékű kár keletkezett. A mai becslések szerint mintegy 6500 lakossági ingatlan sérülhetett meg kisebb-nagyobb mértékben a múlt heti, hirtelen jött télies időjárás következtében. A lakossági ingatlanokban esett károk becsült összege óvatos becslések szerint is meghaladhatja az 500 millió forintot.

A Magyar Biztosítók Szövetségének adatai szerint 2016 év végén 3,122 millió lakásbiztosítási szerződést kezeltek a biztosítók. A mintegy 4,4 millió magyarországi ingatlant tekintve a lakóingatlanok 72-73 százaléka rendelkezik biztosítással.

Magyarországon egy olyan alapbiztosítás, amely az úgynevezett elemi kockázatokat, a katasztrófakockázatokat tartalmazza, már havi 2-3 ezer forint összegű díjért megköthető. A piacot 16 biztosító 85-féle terméke alkotja, közülük 37-féle típusú szerződés ma is köthető.

Forrás: www.vg.hu

CLB TIPP: A lakásbiztosítás ajánlatok összehasonlításához használja kalkulátorunkat! Lakásbiztosítás kalkulátor >>

Így készülhet fel a kiszámíthatatlan időjárásra

Idén tavasszal sem érdemes megfeledkezni a változékony időjárás okozta meglepetésekről: az ilyenkor megszaporodó viharok, jégesők és tüzek komoly fejfájást okozhatnak a földeken. Hogy mit jelent ez számokban? A Generali csak 2016-ban több mint 1,7 milliárd forintot fizetett ki itthon növénykárokra.

Mi sem mutatja jobban, hogy érdemes felkészülni a legrosszabbra, mint hogy a Generali csak tavaly közel 1,9 milliárd forintot térített a mezőgazdasági károk után. 2015-höz hasonlóan tavaly is a jégverés okozta a legtöbb bajt, a közel 2000-ből majdnem 1300 esetben, összesen 1,3 milliárd forint értékben. A viharok okozta károk után (közel 300 eset) 256 millió forintot, míg villámcsapás másodlagos hatása miatt (közel 100 eset) 24 millió forintot térített a biztosító.

Az egyre gyakoribb időjárási anomáliák miatt az agrárszektorban nagy szükség van olyan garanciákra, mint a díjtámogatott biztosítás lehetősége. Sokan azonban nincsenek tisztában azzal, hogy milyen nagy előnyre tehetnek szert a megkötésével. „Ma Magyarországon a különböző mezőgazdasági erőforrások több mint fele nem biztosított, pedig aki nem rendelkezik valamilyen biztosítással, az a kárenyhítési alapból járó kártérítésnek is csak a felét kaphatja meg” – világít rá Kókai Gábor, a Generali Biztosító mezőgazdasági biztosítási csoportvezetője. A szakember szerint ezért érdemes már most megfontolni a kritikus növénykultúrák biztosítását.

A május 31-ig megkötött biztosításra akár 65%-os díjtámogatás is járhat.

Sokáig nem érdemes várni a biztosítás megkötésével, ugyanis a 4 milliárd forint támogatási keret mértékéig (maximum 65%-ig) kapható díjtámogatást azok vehetik igénybe, akik 2017. május 31-ig megkötik azt. „Azaz a termelő 30-65% közötti összeget mindenképpen visszakap” – tette hozzá Kókai Gábor. Fontos változás a kiosztási mechanizmusban, hogy a közvetlen vagy közvetett többségi állami tulajdonban lévő gazdasági társaság, illetve központi költségvetési szerv csak akkor nyújthat be támogatási kérelmet, ha ahhoz a kormány előzetesen hozzájárult, és ha a kérelmező az erről szóló dokumentumot (pl. kormányhatározatot) csatolta.

A Generali kiegészítőként megvásárolható szolgáltatásként tavaly óta új kockázati körök után is fizet – ide tartoznak például bizonyos tűzkárok, illetve a földcsuszamlásból eredő károk helyreállításának kiegészítő biztosításai –, emellett az ingyenes időjárási vészhelyzet-előrejelzéssel és kedvezményekkel is megkönnyíti a döntést. A biztosító ráadásul a viharkárok esetében, kiegészítő biztosítás keretében az általánostól (20 m/sec) eltérően már 15 m/sec szélerősségtől biztosítja károsultjait.

Forrás: www.agrarszektor.hu

CLB TIPP: Kérjen ajánlatot szakértő kollégáinktól! Mezőgazdasági biztosítás ajánlatkérés >>