Sokan a megtakarítási célú (vegyes és unit-linked) biztosításokat tartják az egyik legösszetettebb és legátláthatatlanabb befektetési terméknek Magyarországon, hiszen annyiféle költségtípus, szerződéses változó és bónusz létezik, hogy szinte lehetetlen két hasonló célú terméket személyre szabottan összehasonlítani. Az MNB (korábban a PSZÁF) a biztosítókkal karöltve évek óta dolgozik már a megoldáson, ennek fontos mérföldköve a biztosítók által önszabályozó módon 2009-ben létrehozott Teljes Költségmutató (TKM), ami a unit-linked termékeket egy objektív mérőszám alapján összehasonlíthatóvá tette. A következő fontos lépés ezen a lépcsőn a mutató klasszikus termékekre való alkalmazása lesz júliustól, valamint a biztosítások szerződéseiben lévő költségek elnevezésének egységesítése és a nyugdíjcélú termékekre vonatkozó ajánlás egyes rendelkezéseinek kiterjesztése lesz 2017 januárjától.

Mi alapján változik a megtakarítási biztosítások költsége?

Az egységes költségmutató alkalmazása leginkább azért indokolt, mert a megtakarítási célú biztosítások számos költségeleme, eltérő vonatkozási alapja és változója miatt egy laikus ügyfél nehezen tudja kiszámítani, hogy a több évtizedes futamidejű szerződése alatt mennyi lesz az éves költsége és a vélhető nettó hozama.

Egy megtakarítási célú életbiztosítás költségeit elsősorban olyan változók befolyásolják, mint hogy:

- Milyen gyakorisággal (havonta, évente, vagy félévente) fizetjük a szerződést, jellemzően az éves díjfizetés a legolcsóbb.

- Mennyit teszünk félre havonta (van olyan biztosító, amely sávosan von el költségeket és nagyobb szerződések esetén a terhelés alacsonyabb).

- Milyen idősek vagyunk, mi a foglalkozásunk, egészségi állapotunk, ez az alapbiztosítás és a kiegészítők díját módosíthatja.

- Milyen időtávra teszünk félre: jellemzően a kezdeti költségek arányaiban annál alacsonyabbak, minél tovább teszünk félre, viszont van olyan biztosító, amely hosszabb futamidejű szerződések esetén nominálisan magasabb költséget számít fel. Számos megtakarítási biztosítás fizeti vissza bónusz formájában a futamidő alatt elvont költségek egy részét vagy egészét egy bizonyos idő eltelte után, ha mindig minden díjat időben, rendszeresen befizetünk.

- Indexálás (rendszeres díjnövelés) esetén a kezdeti költségek aránya szintén alacsonyabb lehet, a nominális költségeket azonban a növekvő díjjal arányos vagyonkezelési költség növelheti.

- Milyen gyakran módosítjuk a befektetési rész portfólióját unit-linked szerződések esetén; általában néhány átváltás ingyenes egy évben, azonban a legtöbb termék a harmadik, negyedik átváltás esetén már számít fel költséget.

- Visszavásárlás esetén pedig több havi díjat is elkérhet a biztosító, hogy fedezze a tranzakció költségeit, persze gyakran ez is attól függ, hogy mennyi ideje fut a szerződés, amikor visszavesszük belőle a pénzünket.

Nehezíti a termékek összehasonlítását még, hogy szinte minden költség eltérő néven szerepel minden biztosító szerződésében. Egy egyszerű példával élve: a szerződés élettartamának elején fizetendő költséget van olyan biztosító, amely értékesítési költségnek, vagy szerződésköltési költségnek hívja, de olyan is van, amely félrevezetően bónuszalapba kerülő díjrészként tünteti fel az egyébként költséget jelentő elvonást (a leggyakoribb elnevezés a kezdeti költség erre a költségelemre).

Még kevesebb biztosító van, amely a klasszikus, vagy más néven vegyes életbiztosítások esetén is teljes körű transzparenciát biztosít, ugyanis sok esetben ezeknek a termékeknek a tételes költsége teljesen ismeretlen, (a biztosítási összeg és a visszavásárlási érték ugyanakkor ennél a terméknél is orientációt ad).

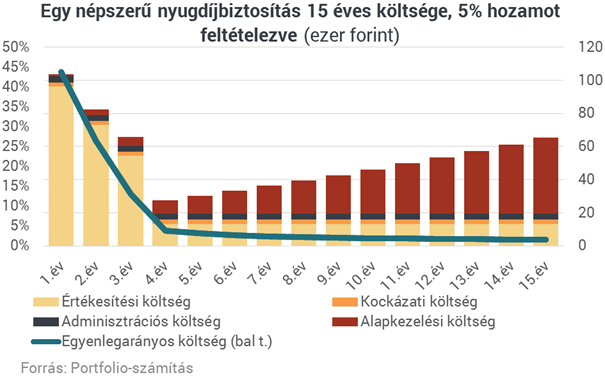

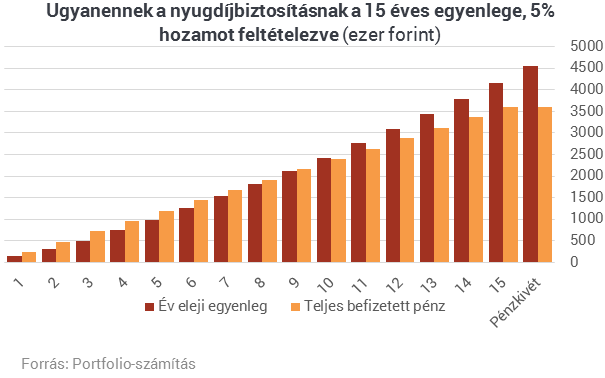

Egy nagy biztosító népszerű nyugdíjtermékének költségszerkezete egyébként a következőképpen néz ki; ez a költségelvonási modell viszonylag átlagosnak mondható, a költségelemeket viszont a szokásosnál transzparensebben tálalja a szolgáltató:

A számításban szereplő ügyfél havi 20 000 forintos díjat fizet, az eszközalapok nettó éves hozama 5%, mögöttes kezelési költségeket nem tartalmaz a számítás.

Milyen intézkedések segítik a transzparenciát?

Az elmúlt években jelentős lépéseket tettek a biztosítók és a felügyelet is arra, hogy a megtakarítási életbiztosításokat egyszerűbbé, átláthatóbbá tegyék. Talán a legjelentősebb ezek közül a Teljes Költségmutató (TKM) bevezetése volt unit-linked termékekre, amelyet 2009-ben dolgozott ki és 2010-ben tett közzé először a Magyar Biztosítók Szövetsége (MABISZ), 2015-ben pedig az MNB is átvette és rendeletet adott ki róla. A TKM lényege, hogy összehasonlíthatóvá tegye a megtakarítási célú biztosításokat egy modellszámítás segítségével, ez jelenleg Magyarországon az egyetlen olyan költségmutató, amely egy befektetési termék minden lehetséges elvonását magában foglalja (beleértve a mögöttes befektetési eszközök kezelési költségeit is).

A mutató úgy teszi összehasonlíthatóvá a biztosításokat, hogy az összes változót behelyettesíti egy konkrét, átlagosnak mondható ügyfél paramétereivel, aki:

- 35 éves,

- kockázati kiegészítőt nem vesz igénybe, csak az alapbiztosítást fizeti,

- 210 000 forintos éves díjat fizet rendszeres szerződések esetén (éves díjfizetéssel), 2 200 000 forintot egyszeri díjas szerződések esetén, csoportos beszedéssel,

- 10, 15 vagy 20 évre indítja a szerződést, és a szerződést a lejáratig megtartja,

- megkapja az összes bónuszt a futamidő alatt, ami jár, ha rendszeresen fizeti az ügyfél a szerződését.

Bár a szerződésünk konkrét, személyre szabott költségeit nem ismerjük meg a mutató alapján, a különféle biztosítási termékek relatív költségterhelését már össze tudjuk hasonlítani, sőt, idén unit-linked biztosítások esetén április 1-jétől eszközalapokra lebontva megtehetjük ezt az MNB adatai alapján.

Klasszikus biztosítások esetén július 1-jétől lesz elérhető nem-nyugdíjcélú termékekre vonatkozóan is a Teljes Költségmutató, a nyugdíjcélú klasszikus biztosításokra már 2015 július 1-óta számolnak TKM értéket a biztosítók.

Ha mégis ki szeretnénk számolni a szerződésünk konkrét költségeit, ezt két jelentős változás könnyíti majd meg:

- Május 24-én fogadott el a parlament egy törvényt, amely megköveteli a biztosítóktól, hogy a megtakarítási célú biztosítások költségelnevezései egységesek legyenek és pontosan feltüntessék, hogy melyik költségelem mire megy el. Várhatóan a konkrét megnevezéseket és az erre vonatkozó utasításokat június végén, vagy a jövő év elején ismerjük majd meg. A szerződésünk személyre szabott költségeit már most is persze ki tudjuk számolni, ez az intézkedés mindössze az összehasonlítást teszi könnyebbé.

- 2017. január 1-jétől lép életbe a megtakarítási célú életbiztosítások esetén fiktív egységek kimutatását betiltó rendelkezés, amely alapján az ügyfél pontosan látni fogja, hogy a kezdeti időszakban mekkora költséget von el a biztosító, nem tudja majd a szolgáltató vélt kezdeti egységek kimutatásával kozmetikázni az elvont költségeket. Ugyanekkor egyébként a TKM számítási módszertana is módosul, összhangban az új európai PRIIPs szabályozással.

Összességében már most is ki tudjuk számolni a szerződésünk konkrét költségeit és össze tudjuk TKM alapján hasonlítani az összes biztosító minden termékét (kivéve egyelőre a nem-nyugdíj típusú klasszikus biztosításokat), az új intézkedések ezt a folyamatot teszik még egy fokkal egyszerűbbé.

Átlátható, de mennyire?

Más befektetési termékek esetén viszont sajnos továbbra is fennmarad az anomália, hogy számos költségelemet nem ismerünk, nagy része ezeknek árfolyamveszteségként jelentkezik és nem is érzékeljük ezért költségnek, pedig az adott pénzintézet, vagy partnere bevételét növeli. Egységes mutatók pedig szinte csak elvétve léteznek a különféle befektetési termékek esetén, ezek jelentős része még csak nem is tartalmaz minden költséget - ellenben a TKM-mel, vagy nem alkalmas arra, hogy előremutató döntések meghozatalát segítse:

- Önkéntes nyugdíjpénztárak esetén mindössze a befizetéseire vonatkozó költségek ismertek az ügyfél számára, az alapkezelési költség, ami a teljes tőkéjét terheli, nem. Létezik a nyugdíjpénztári megtakarításokra vonatkozóan is egy díjterhelési mutató névre hallgató adat, azonban ez a pénztárak múltban levont éves összköltségét mutatja meg, nem pedig a jövőben várható költségeket, egyénre és portfóliókra lebontva.

- Befektetési alapok esetén a TER-mutató mutatja meg, hogy melyek azok a folyó költségek, amelyek a befektetést érintik, ezeket minden alapnál a Kiemelt Befektetői Információs (KIID) dokumentumokban megtaláljuk, viszont ezek is csak a múlt évben levont költségeket mutatják meg (kivéve, ahol előremutató, becsült értéket tüntetnek fel, mert az alapnak nincs egyéves track-recordja). A tranzakciós költségeket viszont nem tartalmazza ez az érték, amelyeknek pontos mértékét a forgalmazók döntik el. Alapok alapja konstrukciók esetén a mögöttes alapok költségeit szintén nem ismerjük, mivel ezek teljesítménye az alapon magán árfolyamveszteségként jelentkezik.

- A fix hozamú bankbetétek és lakástakarékok esetén az EBKM megmutatja a megtakarítási termékünk nettó, költségekkel ütköztetett hozamát, egységes költségmutató viszont itt sem létezik.

Forrás: Portfolio

Biztosítás fajta:

- Életbiztosítás

- Általános

Vihar-és beázáskárok országszerte: több száz kárbejelentés érkezett

Több száz kárbejelentés érkezett az elmúlt napok télies időjárása miatt az MTI által megkérdezett biztosítókhoz.

A Groupama Biztosító mintegy 400 kárbejelentést regisztrált viharok és felhőszakadás miatt. Jellemzően háztetők károsodását, különféle helyiségek beázását jelentették az ügyfelek. A bejelentések elsősorban Szabolcs-Szatmár-Bereg, Borsod-Abaúj-Zemplén és Heves megyéből, valamint Budapestről érkeztek. A biztosító továbbra is fogadja a kárbejelentéseket, így a károk értéke elérheti az 50 millió forintot.

Az Allianz Hungária Zrt.-hez az elmúlt napokban több mint 800 kárbejelentés érkezett. Ezek 41 százaléka beázáskár, 40 százaléka viharkár, több mint 14 százaléka pedig tető- és panelhézag beázása miatt keletkezett. Elenyésző mértékben hónyomás és felhőszakadás miatt is érkezett kárbejelentés a társasághoz. A biztosító ugyanakkor nem tapasztalat régiós koncentrációt, az ország területéről vegyesen kapott kárbejelentéseket.

Az Aegon Magyarország péntek délutánig 770 kárbejelentést rögzített, az ügyfelek által becsült kárösszeg 65,5 millió forint, a bejelentett átlagkár 85 ezer forint.

A Generali Biztosító arról tájékoztatta az MTI-t, hogy a kárbejelentések száma elérheti a 700-1000-et is, az okozott károk összértéke pedig a 70 millió forintot. A viharkár mellett hónyomás okozta károkat is jelentettek az ügyfelek - közölte a társaság.

Forrás: www.vg.hu

Falugazdászok segítik a gazdákat a biztosítási díjtámodatás megszerzésében

A falugazdászok felkeresését javasolja a gazdáknak a Nemzeti Agrárgazdasági Kamara (NAK) a mezőgazdasági biztosításokhoz járó díjtámogatás megszerzése érdekében, okulva abból, hogy tavaly közel ezer gazdálkodó nem részesülhetett támogatásban adategyezőségi hibák, vagy a támogatásigénylés hiánya miatt.

A kamara MTI-hez szerdán eljuttatott közleményében felhívta a figyelmet, hogy a díjtámogatás feltétele a biztosítási szerződés és az egységes kérelem vonatkozó adatainak maradéktalan egyezése. Ebben és a támogatás igénybevételével összefüggő elektronikus ügyintézéshez, a támogatási kérelem beadásához, a szükséges nyomtatványok kitöltéséhez, valamint a biztosítási szerződés-melléklet elkészítéséhez nyújthatnak segítséget a kamara falugazdászai.

Kiemelték, hogy díjtámogatott növénybiztosítást csak a Magyar Államkincstár által alkalmazott ügyfél-azonosítóval (korábbi MVH regisztrációs számmal) rendelkező földhasználó termelő köthet, közvetlenül vagy integrátoron keresztül. Az igénylés várhatóan 2017. június elejéig tehető meg. Amennyiben a gazdálkodó mégsem kap számára megfelelő ajánlatot, dönthet úgy, hogy nem biztosítja területeit a 2017-es évre vonatkozóan.

Az idén a növénybiztosítások díjához 4 milliárd forintos keretösszegű támogatás áll rendelkezésre a vidékfejlesztési programból. Díjtámogatott biztosítások köthetők tűz-, jég-, vihar-, fagy- és aszálykárokra, valamint árvíz és felhőszakadás kockázatokra. A támogatás intenzitása az egyes módozatoktól és az igénylések mértékétől függ - olvasható a közleményben.

Forrás: biztositasiszemle.hu

CLB TIPP: Mezőgazdasági biztosításokkal kapcsolatban keresse kollégáinkat! Mezőgazdasági biztosítás ajánlatkérés >>

Ez az a termékcsoport, amelyet már nem félünk online vásárolni

Egyre többen használják a biztosítók online felületeit, különösen, ha tömegtermékekről – kötelezőről, lakásbiztosításról – van szó. A fejlesztésekkel főként a fiatalabb generációk igényeit szolgálják ki.

„A szoftverek megeszik a világot” – jósolta 2011-ben Marc Andreessen, a Netscape amerikai internetes cég társalapítója, az egyik első népszerű böngészőprogram, a Mosaic egyik fejlesztője. A ma már inkább befektetéssel foglalkozó amerikai üzletember szavai a biztosítási piacra is érvényesek: a komoly hazai piaci szereplők mindegyike elkészítette a maga online felhasználói felületét, s most a fejlesztések fő célja a mobiltelefonokon elérhető változatok fejlesztése és tökéletesítése.

„Ügyfeleink 30 százaléka mobileszközről böngészi internetes oldalainkat, ezért nagyon fontos a képernyő méretéhez igazodó dizájn. A cél az volt, hogy minél kevesebb lépéssel elintézhetőek legyenek a kérések. Jelenleg 67 százalékos eséllyel már két kattintással a céloldalra jut a látogató. Folyamatosan figyeljük a visszajelzéseket, és ennek megfelelően fejlesztjük tovább a felületet” – mondja Kurtisz Krisztián, az Uniqa vezérigazgatója. Honlapjuk leglátogatottabb menüpontja az ügyintézés, a legnépszerűbb online szolgáltatások közé pedig a díjrendezettség ellenőrzése, az online díjfizetés és a kárbejelentés tartozik: a gépjármű- és a vagyoni károknak már mintegy tizedét így jelentik be az ügyfelek.

A piaci felmérések szerint a gépjárművek kötelező biztosításánál a legmagasabb az online felhasználók aránya, mert itt lehet a legjobban összehasonlítani a szolgáltatók ajánlatait. Míg a felelősségbiztosításoknál az ár a meghatározó, más termékekre ez már nem feltétlenül igaz. A Proviti Biztosítási Alkusz statisztikái szerint az ügyfelek számára a kényelem és a könnyű kezelhetőség is nagyon fontos szempont. Lényeges az ügyfélkör nagysága is: hiába ígér nagyon kedvező árat egy kisebb, széles körben nem ismert cég, a többség a valamivel drágább, de jól ismert versenytárs ajánlatát választja.

„Az ügyfelek az egyszerűbb termékeket keresik az online világban, a kötelező mellett ilyen az utasbiztosítás is. S az esetek nagy részében a fizetés is online módon történik” – ezt már Vass Gábor, a Money and More pénzügyi tanácsadó cég igazgatósági tagja mondja. A Vienna Insurance-csoporthoz tartozó cég képviselője szerint ugyanakkor sokan nem értik tökéletesen az online világot. „Néha túl sok az információ, s ha nem egyszerű a felület, az riasztó lehet. Főleg azok használják a világhálós felületeket, akik sietnek, és ha túl sokat kell olvasgatni, akkor hamar továbbállnak.”

Vannak azonban olyan területek, ahol még jó ideig szükség lesz az ügyfelek és a tanácsadók személyes kapcsolatára. Vass Gábor szerint ilyen például a befektetéseket is tartalmazó biztosítási termékek köre. Az online megoldások azért ezen a területen is megjelennek: az ügyfelek regisztrálhatnak a befektetéskezelői rendszerekbe, ahonnan tranzakciókat is kezdeményezhetnek, és részletes elemzéseket kaphatnak befektetéseik teljesítményéről.

„Az online ügyintézés a legtöbb termék esetében a legbiztonságosabb: míg a személyes tanácsadókkal vagy a csak egy-egy biztosítót képviselő ügynökökkel beszélgetve előfordulhat, hogy az ügyfél valamit félreért, az interneten nem” – magyarázza Németh Péter, a CLB Független Biztosítási Alkusz Kft. igazgatója. Szerinte a tömegesen köthető biztosítási szerződések esetében minden fontos információ elérhető a digitális csatornákon; részben ennek köszönhető, hogy a kötelező biztosítás, a casco, a lakás- és az utasbiztosítás esetében már a szerződések 70–90 százaléka online felületeken kötődik. Az online szolgáltatás ráadásul olcsóbb, mint a hagyományos, s az egymással versengő cégek közül egyre több ajánl 5–10 százalék körüli kedvezményt a „digitális ügyfeleknek”.

Míg egyre több ügyfél használja ki, hogy az interneten a legkönnyebb a különféle biztosítói ajánlatok összehasonlítása, a szolgáltatók igyekeznek tovább egyszerűsíteni az online felületeket. „A digitális ügyintézéshez nálunk nem szükséges regisztrálni, nincs jelszó, nem kérünk felesleges adatokat. A legtöbb kérés másfél perc alatt beadható. Azonnal csatolhatunk dokumentumokat, képeket, amiket akár adott pillanatban, a mobilunkkal is elkészíthetünk. A gyorsaságot és egyszerűséget tartottuk szem előtt a chates ügyfélszolgálatunk kialakításánál is, amit a honlapunk mellett a Facebook-oldalunkon keresztül is igénybe vehetnek az ügyfelek” – mondja Kurtisz Krisztián. Az Uniqa egyik új szolgáltatása a vagyonkárok rendezését gyorsítja meg. Az i2i digitális kárrendezési alkalmazás használatával az ügyfeleknek nincs más dolguk, mint mobiltelefonjuk kamerája segítségével megmutatni a káresetet, amit a kárfelmérők a telefon másik végén, valós időben értékelnek. Ez az új fejlesztés szinte teljesen kiváltja a kárszakértő személyes helyszíni szemléjét.

Forrás: hvg.hu

8+1 tipp, amelyekkel milliókat spórolhatsz a lakásvásárláson

Fellendült a lakáspiac és a friss adatok szerint ennek a hatása egyértelműen érződik a lakáshitelek piacán is. A hitelfelvétel azonban komoly pénzügyi döntés, amely előtt számos tényezőt kell figyelembe vennünk, átgondolnunk. Egy jól megválasztott konstrukcióval ugyanis súlyos százezreket, de akár több millió forintot is megspórolhatunk. Itt vannak a Pénzcentrum tippjei a legjobb választáshoz.

A legfrissebb adatok szerint továbbra is nagy népszerűségnek örvendenek a lakáshitelek. Az új lakáshitelek kihelyezésében 34 százalékos volt a bővülés az egy évvel korábbi adatokhoz képest, a bankok csaknem 36,6 milliárd forintnyi lakáshitelt szerződést kötöttek az év második hónapjában.

Az MNB adatai szerint az új lakáshitelek átlagos THM-e februárban 5,29 százalékon állt.

Hogyan csökkenthetjük a hitelünk költségeit?

- 1. Alaposan nézzük körül

A magyarok többsége általában ahhoz a bankhoz megy hitelajánlatért, amelyiknek a legközelebb van a fiókja a lakhelyéhez. A lakáshitelek esetében azonban legalább 8-10 millió forintos hitelről beszélhetünk, ezért egyáltalán nem mindegy, hogy ezt melyik pénzintézetnél vesszük fel. Egy jó konstrukcióval, kedvezményekkel és akciókkal akár több millió forintot is megspórolhatunk.

Ne bankot válasszunk tehát, hanem a termék alapján döntsük el, hol vesszük fel a kölcsönt.

- 2. Hasonlítsuk össze

Még mielőtt ellátogatnánk a bankfiókba, tájékozódjunk az interneten. Nézzük meg a bankok oldalán lévő kalkulátorokat, vagy használjunk egy gyűjtő oldalt a kalkuláláshoz. Itt pár főparaméter megadása után egy felületen hasonlíthatjuk össze a bankok hitelajánlatait. Ráadásul lehetőségünk van akár azonnal elindítani a hitelkérelmünket, de időpontot is foglalhatunk egy közeli kirendeltségen.

- 3. Vigyük a számlánkat is

A legtöbb pénzintézetnél jelentős kamatkedvezményeket kaphatunk, ha a kölcsön mellett az folyószámlánkat is az adott banknál vezetjük. Akad olyan pénzintézet is, amelyik a náluk vezetett számlán lévő pénz után kamatkedvezményt ad, és ezt később előtörlesztésként számolja fel, amellyel így csökkenthetjük a futamidőt és persze a visszafizetendő összeget is.

- 4. Kezdjünk megtakarításba

Még további kedvezményeket kaphatunk a pénzintézetektől, ha a fizetésünk mellett a megtakarítási termékinket is átvisszük a hitelt nyújtó bankhoz. Az egyik pénzintézetnél például, ha rendszeres megtakarítást indítunk és még a vésztartalékainkat is rábízzuk a bankra, akkor akár 2 százalék körüli THM-et is elérhetünk.

- 5. Menjünk biztosra

A hitel mellé azonban egyébként sem jön rosszul, ha van megtakarításunk is. Így később, ha annyira megugrana a hitel törlesztőrészlete, hogy gondot okozna annak a kifizetése, akkor felhalmozott tartalékainkból előtörleszthetjük hitelünket, amivel csökkenteni tudjuk az törlesztőrészletünket. Ha pedig erre nincsen szükségünk, akkor persze a futamidőből is lefaraghatunk, vagy a megspórolt összeget később a már megvásárolt lakás felújítására, szépítésre, végleges befejezésére fordíthatjuk.

- 6. Milyen megtakarítási terméket válasszunk?

Abban az estben, ha tudjuk, hogy a megtakarításunkat lakáscélra szeretnénk fordítani, akkor a legjobb választás a lakás-takarék-pénztár (LTP) indítása lehet. Ezt felhasználhatjuk ugyanis a lakáshitel előtörlesztésre és lakásfelújítására is. Ráadásul ennek a terméknek a nagy előnye, hogy a befizetett összegeink után 30 százalékos állami támogatást kapunk, így a 4 éves futamidő mellett garantált, fix 10 százalék feletti hozamot érhetünk el, abban az esetben, ha mindig időben befizetjük a megtakarításunkat.

- 7. Van már lakásbiztosításunk?

Másik tipikus kamatkedvezményre jogosító termék a lakásbiztosítás, amivel általában a közvetlenül biztosítást is nyújtó bankok esetében részesülhetünk kedvezményben. Ráadásul ezzel a legrosszabb forgatókönyvet is elkerülhetjük, hiszen egy nagyobb káresemény estén nem csak otthon, hanem hitelfedezet nélkül is maradhatunk. Ez ellen azonban megfelelő védelmet nyújthat egy lakásbiztosítás.

- 8. Az életbiztosítást se felejtsük el

A családfenntartójának mindenképpen érdemes életbiztosítást kötnie. Hiszen a családfő elhalálozása, vagy súlyos betegsége esetén könnyen előfordulhat, hogy a kieső jövedelem miatt a hátrahagyott családtagok elveszítik az otthonukat. Az életbiztosítással ezt megelőzhetjük, hiszen tartós betegség vagy halál esetén a család ebből ki tudja fizetni a hitelt.

- +1. Kössünk hitelfedezeti biztosítást

A hitelfedezeti biztosítás egy olyan pénzügyi szolgáltatás, amely kisegíthet minket a szorult helyzetekben, amikor nehézséget okozna a hitel visszafizetése vagy a törlesztőrészletek időben való megfizetése. Legtöbbször néhány ezer forint fejében, a hitel törlesztőrészletével közösen kell a díjat megfizetnünk. Ezt a biztosítást annál a banknál kell keresnünk, ahol magát a hitelt vesszük fel. De azért is megérheti hitelfedezeti biztosítást kötnünk, mert van olyan bank, ahol mellé kamatkedvezményt is kaphatunk.

Forrás: penzcentrum.hu

A nyári gumik miatt bukhatjuk most a kártérítést

Sokba kerülhet a téliesre váltott napokban nyári gumival autózni, mert a biztosítók a kártérítés elbírálásakor mérlegelhetik, megfelelő műszaki állapotban volt-e a balesetet okozott jármű. Márpedig a lekopott nyári gumi a hóval borított utakon nem megfelelő műszaki állapot, s ezzel el lehet bukni a kártérítést, akár több százezer forintot is – figyelmeztet a CLB biztosítási alkusz.

Sokakat felkészületlenül ért az extrém áprilisi időjárás, a behavazott utakon az autósok jelentős része nyári gumival közlekedett, s nem egy közülük balesetet is szenvedett. Már az első napon tetemes a kár, a felmérések szerint akár több tízmillió forint is lehet. A hirtelen jött hó, szél és elfagyás a biztosítókat is meglepte, nem gondolták, hogy áprilisban néhány napig ismét zömében téli káresetekkel kell foglalkozni. Márpedig már tegnap megindult a roham: rengeteg autós jelentkezett a biztosítójánál kártérítésért.

A CLB kommunikációs igazgatója, Németh Péter azonban figyelmeztet: annak ellenére, hogy a biztosítók igyekeznek eleget tenni az elvárásoknak, s megtérítenek minden jogos kárt, vitathatják a nyári gumik miatti balesetek során keletkezett anyagi veszteség kifizetésének a jogosságát. A kártérítés egyik feltétele ugyanis az, hogy a jármű műszaki állapota megfelelő legyen. Márpedig a nyári gumi a havas téli utakon nem számít megfelelő műszaki állapotnak – szögezi le a szakértő. Német szerint most csak a biztosítók jóindulatán múlik, méltányolják-e az extrém körülményt, s fizetnek-e azoknak is, akik nem az „útviszonyoknak megfelelően”, vagyis, a havas úton nyári gumival közlekednek – szögezi le a szakértő.

A szakember szerint azoknak, akik már lecserélték a téli gumikat, még néhány napig nem tanácsos autóval útra kelni, mert súlyos árat fizethetnek a meggondolatlanságért.

Forrás: vg.hu

CLB TIPP: Vezessen óvatosan az extrém időjárási körülményekben és ha még nem kötött autójára casco biztosítást, hasonlítsa össze a biztosítók ajánlatait kalkulátorunkban! Casco kalkulátor >>

Egy kupica pálinka ötmillióba is kerülhet

Idén már akár ötmillió forintba is kerülhet - az eddigi másfél helyett – néhány kupica húsvéti pálinka, ha annak a hatása alatt okoz valaki különösen nagy kárral járó közúti balesetet.

Az eddigi másfél millió forint helyett idén akár már 5 milliót is bevasalhat a biztosító azon az autóson, aki alkohol vagy kábítószer, egészen pontosan „a vezetői képességekre hátrányosan ható szer” hatása alatt okoz másoknak különösen nagy anyagi kárral járó közúti balesetet – figyelmeztet a húsvét kapcsán a kötelező gépjármű-felelősség biztosítás (kgfb) idei változására Németh Péter. A CLB Független Biztosításai Alkusz Kft. értékesítési és kommunikációs igazgatója azt is leszögezi, hogy nemcsak a hatóságok, hanem a biztosítók is szigorúan büntetik az ittas vezetőket: egyértelműen kizárják a kártérítésből azokat, akik túllépik az általuk megszabott 0,8 ezrelékes befolyásoltságot. Ez az állapot akár 1-2 pohár bor, vagy két üveg sör legurítása után is bekövetkezhet. Az ilyen állapotban másoknak okozott kárt viszont – különösen, ha sokmilliós tételről beszélünk – a kgfb sem tolerálja, ötmillió forintig behajthatják a vétkesen azt, amit a károsultnak ki kellett fizetniük.

És téved, aki azt gondolja, hogy gondosan jár el, ha húsvétkor, éppen az iszogatás miatt nem autóval, hanem inkább biciklivel megy locsolkodni, mondván, néhány kupica után nem tanácsos volán mögé ülni. Így viszont kerekezni sem tanácsos – szögezi le a szakértő -, hiszen ittasan ez legalább annyira veszélyes a közutakon, mint autót vezetni.

Abban se bízzon senki, hogy azzal megúszhat egy balesetet, ha „csupán” miatta történt, de ő maga nem volt közvetlenül részese az eseménynek. A következményt, az anyagit és akár a büntetőjogi felelősséget is mindenképpen viselnie kell – figyelmeztet Németh. Vagyis, ha egy józan, vétlen sofőr azért keveredik balesetbe, mert hirtelen elé kacsázik egy részeg kerékpáros, vagy elé tántorog egy gyalogos, előfordulhat, hogy őket terhel minden felelősség, s az okozott kárt akár bírósági úton is behajthatják rajtuk – figyelmeztet a szakértő.

A CLB tapasztalatai szerint a biztosítók az utóbbi időben különösen megfontoltak, alaposan megnézik, miért, mennyi kártérítést fizetnek, fizetnek-e egyáltalán. Előfordulhat, hogy a kötelező biztosítás terhére egy egyszerű javítási engedélyt is csak soká, akár egy-másfél év múlva adnak ki, ha a kártérítési „jogalap” kivizsgálása nagyon elhúzódik. Hatványozottan igaz ez olyan problémás esetekre, amelyek nem teljesen „tiszta” körülmények között történtek. A vizsgálati idő végéig a kötelezőre egyetlen fillért sem fizet a biztosító.

Ilyenkor két megoldás van: saját zsebből javíttat a tulajdonos, bízva abban, hogy utólag megkapja a pénzt, vagy a casco terhére teszi ezt – feltéve, ha van neki –, amit a biztosítók majd utólag rendeznek egymás között. Az ittas károkozónak egyébként a cascóban, a beleset-, sőt az életbiztosításban sem érdemes bíznia, mert nincs az a jó szerződés, amely a részegekért, vagy akár csak a szalonspiccesekért, sőt, újabban a kábítószer hatása alatt állókért helytállna. Őket semmi nem védi. Vagyis, nem érdemes engednie a kísértésnek és koccintgatnia annak, aki kocsival, kerékpárral vagy motorral megy locsolkodni – összegzi Németh.

Forrás: vg.hu

Már a harmincasok szerint is fiatalabb korban kellene elkezdeni a nyugdíjra való takarékoskodást

Átlagosan 8 év lemaradásban vannak, akik a harmincas éveikben kezdenek el takarékoskodni. Ezt azok állítják, akik már rendelkeznek megtakarítással. Ráadásul a ténylegesen várható nyugdíj összege átlagosan közel 100 ezer forinttal kevesebb az ideálisnak tartotthoz képest – derült ki az Allianz legfrissebb, az öngondoskodást vizsgáló kutatásából.

Az Allianz Hungária Zrt. 19 ezer fős kutatást végzett a 30 év feletti ügyfelei körében 2017 januárjában. A kutatás során azt vizsgálták, hogy milyen az öngondoskodási attitűd és melyek az elterjedt megtakarítási szokások.

Pénzügyi kilátások

Általánosságban elmondható, hogy a válaszadók leginkább az általános gazdasági helyzet és a munkahelyek biztonságának alakulását látják biztatónak, az ország jövőjét tekintve pedig a nyugdíj- és egészségbiztosítási rendszerek helyzete miatti aggodalmukat fejezték ki a legtöbben. A kitöltők 78 százaléka a nyugdíjbiztosítási rendszer helyzetét középtávon kifejezetten aggasztónak találja.

Talán éppen ez az oka annak, hogy a nyugdíjas évekre való felkészülés a harmadik leggyakoribb megtakarítási cél. A megtakarítási lehetőségekkel rendelkezők közel fele takarít meg ezzel a céllal. Ezt csak a váratlan kiadásokra és a gyermekek jövőjére, iskoláztatására történő takarékoskodás előzi meg.

Saját pénzügyi helyzetük változását inkább optimistán ítélik meg az emberek, a válaszadók egynegyede jobb anyagi körülményekre számít az elkövetkező pár évben és mindössze 18 százalék gondolja azt, hogy 2-3 éven belül vékonyabb lesz a pénztárcája, mint jelenleg.

Megtakarításaink tervezése

A válaszadók 85 százaléka tartja fontosnak, hogy majdani állami nyugdíját kiegészítse valamilyen megtakarítással. Ennek a bázisnak több mint a fele rendelkezik már nyugdíjcélú megtakarítással, további 20 százalékuk 5 éven belül szeretné elindítani azt.

A kutatásban résztvevők közel 78 százaléka tud havi rendszerességgel, vagy alkalmanként megtakarítani: 28 százalékuk rendszeresen, míg 50 százalék esetenként tud félretenni a céljaira. A nyugdíjcélú megtakarítások tekintetében a piaci szereplők közül a biztosítók felé kialakult bizalom a legnagyobb és leginkább az állami nyugdíjrendszerrel szemben bizalmatlanok. A biztosítókban megbízó válaszadóknak 37 százaléka rendelkezik nyugdíjbiztosítással. A nyugdíjcélú megtakarítással rendelkező és az azt tervező válaszadók körében is az önkéntes nyugdíjpénztár és az életbiztosítás a két legnépszerűbb megtakarítási forma. Érdekes fejlemény viszont, hogy azon válaszadók közül, akik a közeljövőben kezdik félretenni a pénzüket, 16 százalék a befőttes üvegben gyűjtené a megtakarításait, pedig számtalan kedvezőbb forma közül választhatna.

Az Allianz megkérdezett ügyfelei közül, akik már rendelkeznek nyugdíjcélú megtakarítással, átlagosan 2-3 féle megtakarítási formát is választottak, míg akik csak tervezik az öngondoskodást, ennél kevesebb megtakarítási eszközt keresnének. „A megkérdezettek döntő többsége saját bevallása szerint képes lenne az öngondoskodásra, de tanácstalan azzal kapcsolatban, hogy mi lenne számára az ideális megtakarítási forma. Úgy véljük, már akár havi néhány ezer forint is sokat jelenthet a későbbiekben, így azoknak, akik apránként és alkalmanként tudnak félretenni, a nyugdíjpénztári tagságot javasoljuk. Aki nagyobb összegű megtakarítást tervez és havonta rendszeresen félre tud tenni, azoknak a nyugdíjbiztosítási megoldást ajánljuk. Az Allianznál többféle konstrukció érhető el, és ezeket úgy alakítottuk ki, hogy bármely élethelyzetben és anyagi szituációban megoldást jelentenek az ügyfelek számára, s ha valaki kevésbé ért a pénzügyekhez, segítséget kérhet felkészült tanácsadóinktól – hívta fel a figyelmet Kozek András, az Allianz Hungária Zrt. vezérigazgató-helyettese. A pénztárak és az életbiztosítások népszerűségét pedig mi sem mutatja jobban, mint hogy a kutatásban résztvevők az elsők között jelölték meg ezeket a megtakarítási formákat az öngondoskodás fontos lépéseként.”

Öngondoskodás kezdete és a nyugdíjas évek

A nyugdíjcélú megtakarítással rendelkezők saját bevallásuk szerint már későn indították el az öngondoskodást. A válaszadók átlagosan 35 éves korban kezdtek el takarékoskodni, ugyanakkor véleményük szerint átlagosan 27 éves korban lenne ideális elkezdeni azt. A megtakarításaikat 26-35 éves koruk között elindítók 58 százaléka, míg a 36-45 éves koruk között elindítók 78 százaléka gondolja úgy, hogy megtakarításuk elindításakor idősebbek voltak, mint amit ideálisnak tartanak.

A megkérdezettek több mint fele úgy gondolja, hogy 100-200 ezer Ft közötti havi nyugdíjösszeg elegendő lenne a minimum létfenntartáshoz, ugyanakkor már csak egyharmaduk érné be ezzel a nyugdíjjal. Az ideálisnak tartott nyugdíjösszeget a kitöltők 73 százaléka 150 és 350 ezer Ft között jelölte meg, 50 százalék pedig 200 ezer Ft feletti összeggel lenne elégedett. „A rendelkezésre álló információkból az is megállapítható, hogy ügyfeleink összességében nagyon közeli becslést adtak arra vonatkozóan, milyen nagyságrendű nyugdíjat fognak kapni nyugdíjba vonulásukkor. Azonban az az összeg, amellyel ténylegesen elégedettek lennének, a ma érvényben lévő nyugdíjszámítás alapján kalkulált összegnél átlagosan 94 ezer forinttal több” – mondta Kozek András. „Így minden korosztályt arra bíztatunk, hogy minél hamarabb kezdjen el gondoskodni nyugdíjas éveiről, hiszen minél több idő áll rendelkezésre a felhalmozásra, a befektetett pénzünk annál több hozammal gyarapodik, melyet az igénybe vett 20 százalékos adójóváírás jelentős mértékben megnövel.”

Forrás: www.biztositasiszemle.hu

CLB TIPP: Kezdjen el időben gondoskodni nyugdíjas éveiről! Nyugdíjbiztosítás kalkulátor >>

Hozzávetőleg 60 százalékkal nőtt a káresetek száma a szállítmányozási piacon

Mintegy 60 százalékkal több kárbejelentés érkezett a CIG Pannónia Első Magyar Általános Biztosító Zrt.-hez (Emabit) tavaly, mint 2015-ben, a növekedést a lopással és közlekedési balesetekkel kapcsolatos gyarapodó káresetek okozták - számolt be a társaság tapasztalatairól a szállítmányozási piac káreseteit vizsgáló elemzésében.

A biztosító szerint az eredményt árnyalja, hogy a 2015-ös évet kiemelkedően jó kárhányaddal és az átlagosnál kevesebb kárbejelentéssel könyvelték el. Az MTI-hez szerdán eljuttatott összegzésből kiderült, hogy a lopással kapcsolatos káresetek száma kirívóan, 130 százalékkal, a közlekedési balesetekkel összefüggő kárbejelentések pedig 50 százalékkal emelkedtek.

Az úgynevezett "kellő felkészültséggel kiküszöbölhető káresetek" száma nem változott jelentősen, ugyanakkor értékben ezek okozzák a legtöbb anyagi kárt a cégeknek. Ilyen például az áru elmozdulása, ahol csupán 10 százalékkal emelkedtek a káresetek, mindazonáltal a nem megfelelően rögzített áru okozta a káresetek 38 százalékát. Szintén ide tartozik az áru nem megfelelő elhelyezése miatti ázás és egyéb kártípusok, mint például a nem megfelelő temperálás vagy a csomagolássérülések, ahol a káresetek száma stagnált.

Mindeközben a lopások számának jelentős emelkedése ellenére is csupán ötödét teszi ki a káreseteknek, a közlekedési balesetek pedig mindössze az összes kártípus 10 százalékát adják.

A közlemény idézi Busa Zoltánt, az CIG Pannónia Emabit vezérigazgatóját, aki az adatokat úgy kommentálta: a károk döntő többsége csak részben következett be a kamionvezetők hibájából, a feladói hiba, és a környezeti tényezők szintúgy szerepet játszottak a számok alakulásában. Bizonyos esetek elkerülhetetlenek, akár erőszakos cselekményekről, akár az időjárás okozta károkról van szó - jegyezte meg.

Forrás: www.biztositasiszemle.hu

Így kerüljük el a buktatókat a díjtámogatott mezőgazdasági biztosításoknál

Tavaly rekordszámú mezőgazdasági biztosítási szerződéskötésre került sor, de az adategyezőségi hibák, vagy a támogatás igénylés hiánya miatt közel 1000 gazdálkodó nem részesülhetett támogatásban. Lássuk, mit tehetünk, hogy ne járjunk így!

A támogatási forma kedvelt a gazdálkodók körében (néhány éve még nem érdeklődtek, tavaly viszont már a megemelt keretösszeget is túligényelték), ezért az adathibás szerződések csökkentése érdekében a Nemzeti Agrárgazdasági Kamara, a Magyar Biztosítók Szövetsége és a Magyarországi Nonprofit Biztosító Egyesületek Szövetsége együttműködése keretében az alábbi fontos szabályokra hívják fel a szerződő gazdálkodók figyelmét.

Ki köthet díjtámogatott növénybiztosítást?

Díjtámogatott növénybiztosítást csak MVH regisztrációs számmal rendelkező földhasználó termelő köthet, közvetlenül vagy integrátoron keresztül.

Hol és meddig lehet igényelni a támogatást?

A díjtámogatást a VP3-17.1.1-16 Pályázati Kiírásnak megfelelően kizárólag elektronikusan, a 2017. évi Egységes Kérelem felületén lehet igényelni. Fontos felhívni a gazdálkodók figyelmét arra, hogy az „igen” választása a nyilatkozatban nem jelent biztosításkötésre kötelezettséget. Amennyiben mégsem kap számára megfelelő ajánlatot, dönthet úgy, hogy nem biztosítja területeit a 2017-es évre vonatkozóan. A 2017. évre rendelkezésre álló támogatási összeg 4 Mrd Ft.

Az igénylés az Egységes Kérelem szankciós időszakának végéig tehető meg, várhatóan 2017. június első napjai.

Melyek a legfontosabb határidők?

| Szerződéskötés és szokásos éves adatközlés (határozatlan idejű szerződés esetén): május 31-ig | Főszabály szerint a 2017. évben termelésbe vont területekre növénybiztosítást jellemzően május 31-éig lehet kötni, azonban egyes kockázatokra (pld. tavaszi fagy) koraibb dátumok érvényesek. |

| Támogatás igénylés: június 5. | Az igénylés az Egységes Kérelem szankciós időszakának végéig tehető meg. |

| Szerződés módosítás: július 15. | Az érvényes szerződéseken a területet július 15-ig lehet módosítani (a MEPAR vagy a támogatható terület változása miatt). Fontos tudni, hogy a díjtámogatott biztosítási konstrukcióban, egy-egy növénykultúra esetén a MÁK a vonatkozó 2017. évi EK teljes területet adatairól tájékoztatást fog adni az MVH ügyfél szám, és növénykultúra alapján a Biztosítónak. Ezért ez alapján is módosulhatnak a biztosított területi adatok. |

| Teljes éves díj befizetési határidő: október 31. | A támogatás utófinanszírozott, azaz a teljes biztosítás díj megfizetéséről kapott díjigazolást tudja csak figyelembe venni a MÁK. A biztosítók minden esetben írásban közlik a szerződőkkel a határidőt, ami általában október 31. A biztosítók, illetve integrátorok a díjigazolásokat november 15-ig kötelesek feltölteni a MÁK honlapjára. |

| 2018. I. negyedév vége | Az engedélyezett feltételek szerinti szerződésekre a támogatás a következő év első negyedév végéig érkezhet meg. |

Milyen veszélynemekre, milyen támogatással köthető biztosítás?

A díjtámogatott biztosítások a következő kockázatokra köthetők: tűz, jég, vihar, őszi, téli, tavaszi fagy, aszály, árvíz, felhőszakadás.

A támogatás intenzitás az egyes módozatoktól és az igénylések mértékétől függ.

A piaci várakozások szerint a 4 Mrd Ft keret összeget, így a maximális 65%-os támogatási intenzitás lehetőségét valószínűleg olyan mértékben haladja meg a 2017-es támogatható szerződések díja, hogy a túligénylés miatt az egyes módozatokban az elmúlt évek tapasztalata alapján a támogatási mérték, „A”: 55%, „B”: 40%, „C” 40%-os szintre csökkenhet.

Mit kérnek a biztosítók?

A díjtámogatás feltétele a biztosítási szerződés és az Egységes Kérelem vonatkozó adatainak maradéktalan egyezése. Az adategyezőség biztosítása, a hibák számának jelentős csökkentése, az egymásnak ellentmondó adatok miatti hiánypótlási eljárások számának mérséklése céljából, a NAK falugazdász hálózata a gazdálkodó kérésére segítséget nyújt a támogatás igénybevételével összefüggő elektronikus ügyintézéshez, a támogatási kérelem beadásához, a szükséges nyomtatványok kitöltéséhez, a biztosítási szerződés-melléklet elkészítéséhez.

A legfontosabb, hogy a termelő MVH ügyfél azonosító száma és a biztosítani kívánt növények hasznosítási kódjai pontosan legyen megadva a biztosítási szerződésen.

A területi adatok elektronikusan kikérhetőek a 2017. évi Egységes Kérelemből, és az MKR felületén a Biztosítási Területi összesítő kérelemből.

Mire figyeljünk a biztosítók díjajánlatának értékelésekor?

A NAK, a MABISZ és a MANBESZ is javasolja, hogy szakemberhez forduljanak a gazdálkodók, hiszen az egyes növényi kultúrákra több féleképpen, ennek következtében eltérő díjon lehet növénybiztosítást kötni. A piacon működő 4 Biztosító társaság és a Növénybiztosító Egyesületek alkalmazott díjaiban a szerződési feltételeikben jelentős eltérések (záradékok, vállalási szabályok) vannak.

A legnagyobb különbségeket az önrészek és a kármentességi engedmények %-os mértéke, valamint számítási módjai okozhatják.

Forrás: www.piacesprofit.hu

Elutazol a hosszú hétvégén? Ezekre mindenképpen figyelj!

Legyen szó akár a közelgő húsvéti ünnepekről, akár a tavaszi időszak beköszöntével megszaporodó hosszabb-rövidebb elutazásokról, egyre többen hagyják őrizetlenül napokra otthonukat, amely a betöréseknek is kedvez. Ilyenkor jelentősen megnő a betörések valószínűsége, ezért nem árt résen lennünk.

A következőkben a KöBE, a Közép-európai Kölcsönös Biztosító Egyesülete összegyűjtötte, mire célszerű figyelni, hogy távollétünk alatt a betörők elkerüljék otthonunkat.

- Rejtsük el a szem elől az értéktárgyakat: Tartsuk az ablakokat zárva és húzzuk be a függönyt, mielőtt elindulunk otthonról! Az élettér, amelybe be lehet tekinteni, olyan a tolvajok számára, mint egy vonzó kirakat.

- Zárjuk le a melléképületeket is: A káresetek egy részében előfordul, hogy az illető házát a saját melléképületéből, vagy garázsából elvett szerszámmal törték fel. Indulás előtt ellenőrizzük, hogy nemcsak a bejárati ajtót, hanem az ingatlan területén mindent bezártunk, és nem hagytunk elöl olyan tárgyat, amivel segíthetnénk a betörőknek.

- Erős zárak és fogantyúk: Több napos utazás előtt érdemes a már régi, elhasználódott ajtó-/ablaknyitó fogantyúkat, öreg zárakat ellenőrizni és szükség szerint kicserélni a biztonságos zárhatóság érdekében. Arról is győződjünk meg mindenképp, hogy a bejárati ajtó nem túl gyenge-e már, biztosan ellenállna-e egy erősebb rúgásnak, lökésnek. Ha mégsem, praktikus még indulás előtt cserélni - ez a befektetés biztosan megtérül majd.

- Automata fények: Amikor épp az ingatlanban tartózkodunk, kisebb a betörés veszélye, viszont ha kimozdulunk néhány napra, a tolvajok könnyen kifigyelhetik, hogy a ház elhagyatottá vált. Ilyenkor az automata időzítővel ellátott beltéri világítások nagy szolgálatot tehetnek, hiszen könnyen azt az érzetet kelthetik a kéretlen kíváncsiskodókban, mintha a ház a távollétünk alatt is épp lakott lenne.

- Zárjuk le jól a kulcsos szekrényt: Aki a házon kívül is tart kulcsos szekrényt, fontos ügyelnie rá, hogy mindig megfelelően zárja azt. Arra sem árt odafigyelni a zárható doboz kiválasztásánál, hogy ne legyenek rajta olyan kis nyílások, amelyen keresztül a tolvajok ki tudnák halászni a kulcsokat. Ezzel megelőzhetjük, hogy ha mégis betörtek hozzánk, legalább ne a saját autónkon meneküljenek el az értékeinkkel!

- Otthonbiztosítás: Ha a fentiek betartása ellenére is megtörténne a baj, és betörnének otthonunkba, amíg távol vagyunk, jelentősen megkönnyíti értékeink pótlását, ha rendelkezünk egy gondosan kiválasztott és előzetesen megkötött lakásbiztosítással.

Forrás: www.penzcentrum.hu

CLB TIPP:

Ne indulj el utasbiztosítás nélkül! Utasbiztosítás kalkulátor >>

Ha még nincs lakásbiztosításod, akkor az ajánlatok összehasonlításához használd kalkulátorunkat! Lakásbiztosítás kalkulátor >>