20 kérdés, amit eddig senkinek nem mertél feltenni a lakásbiztosításodról

Mitől függ a lakásbiztosításom díja? Mikor jön ki a kárfelmérő, és mikor elég, ha csak fotót küldök? Mennyit fizet a biztosító, ha alulbiztosított vagyok? Nekem kell fizetni, ha ráesik a virágcserepem az utcán parkoló autóra? Lakástulajdonosként vagy bérlőként bizonyára mindenkit foglalkoztattak már ehhez hasonló kérdések. Rácz István, a Biztosítási Elemző Központ vezető elemzője és Németh Péter, a CLB Biztosítási Alkusz szakértője segítségével megválaszoltunk 20 kérdést, amelyek segíthetnek eligazodni a lakásbiztosítások világában.

1. Mennyit fizet a biztosító?

Jó esetben annyit, amennyi a kár összege (levonva persze az esetleges önrészesedést). Ebbe az alulbiztosítottság szólhat bele, amely azt jelenti, hogy a biztosítási összeg alacsonyabb, mint az ingatlan újjáépítési értéke (ennek ellenkezője a túlbiztosítás, de a magyarországi ingatlanokra inkább előbbi a jellemző). Az alulbiztosítottság azért veszélyes, mivel a biztosítónak megvan rá a lehetősége, hogy a kárt csak a biztosítási összeg újjáépítési értékhez mért arányában fizesse meg: azaz, ha például egy 50 millió újjáépítési értékkel bíró ingatlan csak 25 millió forintra van biztosítva, az 1 millió forintos kárnak csak a felére, 500 ezer forintra jogosult az ügyfél.

A hirtelen megemelkedett építkezési költségek (infláció) miatt előfordulhat, hogy ma sok ingatlan alul van biztosítva, de a kisebb károknál még így is ritkán fordul elő, hogy a biztosító figyelembe veszi az alulbiztosítottságot, tehát az üvegtörés vagy beázás esetén nem kell ettől tartanunk. A gyakorlat az újjáépítési költség általában abban az esetben játszik szerepet, ha az ingatlan egy totálkár (pl.: tűz) miatt jórészt, vagy akár teljesen elpusztul – ilyenkor ugyanis a szerződésben rögzített biztosítási összeget, négyzetméterárat fizeti ki a társaság.

2. Hogy számolja ki a biztosító lakásom értékét a szerződés megkötésekor?

A biztosító alapvetően az ügyfél által megadott adatokra támaszkodik: többek között a méretből, az elhelyezkedésből és a falazat típusából kalkulál egy újjáépítési értéket. Azt, hogy ezen adatok alapján pontosan mennyi lesz a végösszeg, építőipari cégektől beszedett ajánlatok, illetve a kárszakértők becslései alapján állapítják meg. Így gyakorlatilag kiszámolják, hogy az egyes épülettípusoknál mennyi lenne a költsége az ingatlan teljes újjáépítésének. Bár éves szinten infláció alapján a biztosító aktualizálja a biztosítási összegeket, a szerződés megkötése után azonban már az ügyfél felelőssége, hogy az újjáépítési költséget nyomon kövesse, és a biztosítási összeget aktualizálja.

3. Hogyan változik a helyreállítási költség és a biztosítási összeg?

A biztosítási összeget a biztosítók próbálják a piacnak megfelelően, azaz inflációval korrigálni, de ennek az alapértékét az ügyfél határozza meg a szerződéskötéskor. A biztosítók ehhez ajánlanak általában segítségképpen egy általuk elfogadhatónak ítélt négyzetméterárat, amit az ügyfél módosíthat (általában felfelé). Van ugyanakkor minimumár is, amelyet a biztosító határoz meg, ennél kevesebbért nem köthető meg a biztosítás (elkerülendő a nagymértékű alulbiztosítottságot).

4. Mitől függ a biztosítás díja?

Alapvetően a biztosítási összegtől, amely jó esetben megegyezik az újjáépítési értékkel. Ezt több tényező határozza meg: ilyen például az ingatlan elhelyezkedése, az építőanyaga, az alapterülete, kivitele – ezek azok a tényezők, amelyek a leginkább hatással vannak a díjra, de ezen kívül a biztosítani kívánt ingóságok értéke is fontos. Ezeken túl közrejátszik még a fizetési gyakoriság, a fizetési mód is, illetve szintén fontosak a biztosító által fedezett kockázatok is (vagyis a biztosítási események köre). Itt érdemes megjegyezni, hogy a teljeskörű laskásbiztosítások, amelyek minden lényegesebb fedezetet (tűz, elemi károk, betöréses lopás, baleset és felelősség biztosítást is) magukban foglalnak, drágábbak, mint a nem teljeskörű biztosítások, melyek közé például a csak ingóságokra vagy a csak épületekre kiterjedő lakásbiztosítások tartoznak.

5. Mi alapján változik a szerződéskötéskori biztosítási díj összege?

A biztosítási díj összegét a biztosító évente infláció alapján indexálhatja, ezen felül az előző kérdésben említett faktorok változása, vagyis a biztosítási összeg emelése vagy csökkentése változtathatja meg az ügyfél által fizetett díjat, illetve a vagyonértékekben történő jelentősebb változás.

6. Mikor lehet lakásbiztosítást váltani?

Alapvetően évfordulókor. A hatályos szabályok alapján minden szerződés évfordulója az a nap, amikor megkötötték az adott lakásbiztosítást. A biztosítást a fordulónap előtti 30. napig bezárólag lehet felmondani, írásban.

7. Milyen újdonságot fog hozni a jövő év ebben?

Jövő márciustól a fordulónap előtti felmondáson kívül március 1. és 31. között is lehetősége lesz az ügyfélnek felmondani a lakásbiztosítását. A biztosítási szerződések megszűnése a 2024. március folyamán történő felmondások esetén a felmondás biztosítóba történő beérkezésétől számított 30. nap lesz.

8. Mi az az MFO?

A Minősített Fogyasztóbarát Otthonbiztosítás a Magyar Nemzeti Bank kezdeményezésére megalkotott értékalapúságot és ügyfélközpontúságot célul kitűző, új “prémium” terméktípus. Az MNB hosszas vizsgálat után meghatározta azokat a termék és kárrendezési szempontokat, amely véleménye szerint az ügyfelek kiemelt érdekét szolgálja. Ezek összessége az MFO. Általában 5-20%-al drágább, mint a hagyományos lakásbiztosítás, de a 2024. márciusi kampányban ez is változhat.

9. Megéri egyáltalán MFO-ra váltani?

A szakértők szerint a lakásbiztosítások közül a legtöbb termék eddig is ügyfélbarát módon működött.. Így nem éri meg csak azért váltani, hogy a biztosításunk MFO, azaz “minősített fogyasztóbarát” legyen. Az összehasonlításnál azonban a jobb minősítést elérő termékek között ma már több az MFO, vagyis megfontolandó a kiválasztásuk. Természetesen a díjat és a biztosítási összeget is nézni kell, vagyis az ár/érték arányt.

10. Lakáshitel megkötésénél megmondhatja a bank, hogy hol kössem a biztosítást?

Röviden: nem. Kicsit hosszabban: a pénzintézet csak azt határozhatja meg, hogy az ügyfél milyen biztosítást kössön, azaz, hogy milyen fedezetekre kell kiterjednie a lakásbiztosításnak (és hogy annak kedvezményezettjeként a bank kerüljön megnevezésre). Ez általában teljeskörű biztosítást előírását jelenti. Emellett előny lehet, hogy a bank, a hitellel kapcsolatos kedvezményeket adhat, ha a biztosítást a banknál (vagy partnerénél) köti meg a hitelfelvevő.

11. Lakáshitelnél köthetek olyan biztosítást, amelyet az adott bank nem közvetít?

Igen, mint az előbbi válaszból is látszik, bár kicsit több lesz a papírmunka a hitelfelvevő részéről, de bármilyen lakásbiztosítást meg lehet kötni, akkor is, ha azt az adott bank nem közvetíti.

12. Kössek lakásbiztosítást, ha a társasház biztosítva van?

Amennyiben a társasház biztosítás a közös épületrészeken túl kiterjed a lakás falazataira is (a társasház-biztosítások jelentős többségénél így van), akkor elegendő csak az ingóságokra és a beépített bútorokra biztosítást kötni. Ehhez a “korlátozott” biztosításhoz is lehet (és kell is) ugyanakkor felelősség, baleset és betörés kiegészítőt kérni.

13. Mi van, ha eláztatom a szomszédot, leesik az utcán parkoló autóra a virágcserepem?

Erre a felelősségbiztosítás a megoldás. A felelősségbiztosítási elem a teljes biztosítási díj elenyésző részét teszi ki, tehát mindenképp érdemes ilyennel is rendelkezni a lakásbiztosítás részeként.

14. Mikor jön ki a kárfelmérő? Milyen károknál, milyen összegnél? Mi az a bagatellkár?

A bagatellkárokat általában néhány 100 ezer forint alá teszik. Régebben még élt az a felosztás, hogy kifejezetten a bagatellkároknál nem jön ki a biztosító szakembere, ez mára azonban már megváltozott: a biztosítóknak ugyanis rendkívül drága lett az élő munkaerő alkalmazása. Ez azt jelenti, hogy a kárszakértő kiküldését általában nemcsak a kár összege alapján határozzák meg, hanem a kár fajtája, típusa alapján is. Ha egy kárról például könnyű fotót készíteni, az is elegendő lehet a biztosítónak, de itt figyelembe veszik az ügyfelet is (ha valaki túl sok kárt jelentett be korábban, azt nagyobb valószínűséggel ellenőrzik).

15. Mikor kér számlát a biztosító?

A kisebb károk nagy része úgynevezett megegyezéses alapon térül: ha az ügyfél a biztosító ajánlatát elfogadja, akkor számla nélkül megkaphatja a kártérítési összeget. Ha a szerződő ennél többet kér, a biztosítónak is megvan a joga, hogy azt csak a javítási számla ellenében fizesse ki.

16. Meddig jelenthetem be a kárt? Mi van, ha egy nem lakott ingatlanban, például a nyaralómban csak később veszem észre?

A feltételek alapján a lehető legrövidebb időn belül kell kárt a biztosítóhoz bejelenteni, erre általában 24-48 órát határoznak meg a biztosítók. Fontos azonban, a jogszabály azonban olyan kitételt is tesz, hogy a biztosító nem tagadhatja meg a kár kifizetését csak azért, mert az ügyfél azt későn (pl. egy hét múlva) jelentette be, csak akkor, ha a késedelem kideríthetetlenné teszi az eredeti kár mértékét.

17. Kössek az ingóságokra biztosítást? Mi van, ha ellopják a laptopomat, de nem tudom bizonyítani, hogy volt laptopom?

Az ingóságokra alapvetően érdemes biztosítást kötni. Jó, ha megvannak a számlák, vagy legalább fényképek az otthonunkról, de alapvetően nincs szükség arra, hogy számlákkal dokumentáljuk a biztosított vagyonunkat. Ma már elég részletesen megadható a szerződéskötésnél, hogy milyen vagyontárgyakkal (vagyoncsoportokkal) rendelkezünk, ezt a biztosító mindig elfogadja. Persze, ha irreálisan sok ellopott tárgyat jelent be egy károsult, megeshet, hogy a biztosítótársaság kételkedni kezd.

18. Kössek az albérletemre bérlőként biztosítást?

A válasz alapvetően: nem. A lakásra semmiképp, hiszen az a lakástulajdonos feladata, ha pedig a bútor is az övé, akkor arra sem. Azokra az ingóságokra azonban, amelyet a bérlő visz a lakásba, érdemes lehet biztosítást kötni.

19. Kössek a nyaralómra biztosítást?

A nyaraló is ingatlan, ami jelentős értéket képvisel, így érdemes erre is biztosítást kötni, pláne azért, mivel nem tartózkodik ott folyamatosan a tulajdonosa. A válasz tehát: igen, mindenképpen.

20. Fizet-e dugulásra vagy zárcserére a biztosító?

Az ilyen típusú károknál azt kell megnézni, hogy a biztosításban hol szerepel a biztosítani kívánt esemény. Ha az alapfedezetben is szerepel a dugulás vagy a zárcsere, nincs vele teendőnk, ha viszont nem, akkor kiegészítő biztosítást kötni, hiszen csak ekkor fogjuk tudni visszakapni a duguláselhárítás vagy a zárcsere költségét. Alapvetően minden kiegészítő biztosításra igaz, hogy kellő körültekintéssel kell eljárni: minden olyan eseményt érdemes bebiztosítani, amely veszélyeinek ki vagyunk téve. Az ilyen fedezeteket gyakran a biztosítók lakásbiztosításhoz köthető kiegészítő asszisztenciabiztosításai tartalmazzák, e károk javítására sok esetben saját alvállalkozó szakembert tudnak rövid idő alatt biztosítani.

forrás: portfolio.hu

CLB TIPP: A lakásbiztosítás kalkulátorában összehasonlíthatja a biztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

Biztosítás fajta:

- Lakásbiztosítás

Előzzük meg a lavinát!

De mégis mi az a lavina?

Röviden fogalmazva: hócsuszamlás. Bővebben kifejtve pedig, a hegyvilág.hu meghatározása szerint, lavina esetén: „Egy „meredek” lejtőn a hóréteg megindul, elkezd csúszni. A csúszás során sebessége megnő és egyre nagyobb hótömeget mozgat meg. A hólavinák kialakulásánál szerepet kap a hórétegek tulajdonságának eltérése, a lejtő dőlésszöge, a talaj anyaga, a hőmérséklet és a szél.” Fontos tudnunk, hogy ezek a csuszamlások többnyire nem kevés kőzetet és jeget is tartalmaznak, valamint több száz km/h-s sebességre is felgyorsulhatnak, így semmiképp ne egy puha hótakarót képzeljünk el!

Mik a kiváltó okok?

Olykor természetes folyamatként indul zúdulásnak egy nagyobb hóréteg, ám az esetek döntő többségében személyek felelősek a lavinák kialakulásáért. Nem a kijelölt pályákon sportolókra kell ilyenkor gondolnunk, hanem a terepsíelőkre és -snowboardosokra, akik extrémebb kalandokat keresve letérnek a ratrakolt pályáról.

Sajnos sokszor nem sikerül felmérniük a lejtő meredekségét, a hóréteg állagát, illetve tapadását, vagy egyszerűen figyelmen kívül hagyják a jelzéseket – rosszabb esetben pedig nem is tudják, mit kéne figyelniük.

Az extrém terepre merészkedés nem feltétlenül jár együtt katasztrófával, azonban lényegesen több gyakorlatot és felkészültséget igényel, mint a kijelölt pályákon való lesiklás, sokan ráadásul tapasztalat nélkül vágnak bele, ami még inkább fokozza az amúgy is veszélyes sport kockázatát.

Mit tehetünk mi magunk, hogy elkerüljük a bajt?

Bejegyzésünkben a teljesség igénye nélkül sorolunk fel néhányat Henry Schniewind, a Telegraph szakértőjének tanácsaiból, de felhívjuk a figyelmet, hogy:

A LEGTÖBB SÍBIZTOSÍTÁS NEM TERJED KI A KIJELÖLT PÁLYÁN KÍVÜLI SÍELÉSRE!

Így, ha ilyen terveink vannak a lejtőkön, minden esetben járjunk utána, mire terjed ki biztosításunk, és keressünk olyat, amelyik vállalja ezt a kockázatot! Természetesen magasabb díjra kell számítanunk, hiszen fokozott kockázatról beszélünk.

Jöjjenek hát a tippek, amiket érdemes betartani:

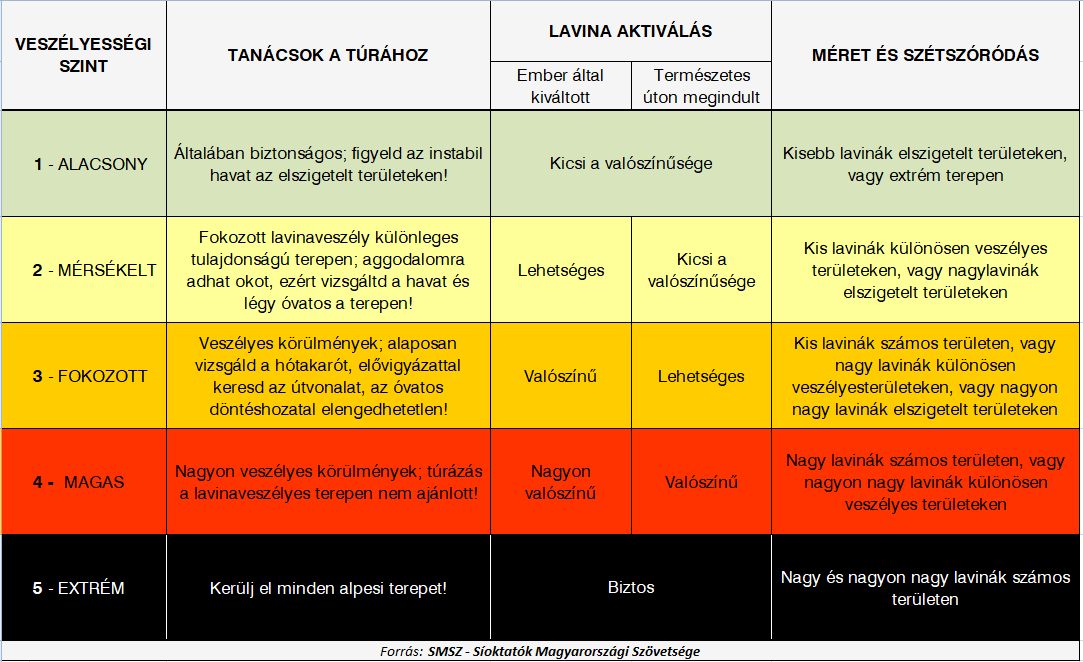

- Tanuljuk meg az egyes lavinaveszély fokozatokat, mi mit jelent:

- Figyeljük az előrejelzéseket – még a síelést megelőző estén!

- Azonos érdeklődésű társakkal induljunk el - Utazzunk olyanokkal, akik hasonló kalandokat értenek szórakozás alatt, mint mi, így azonos terepen tudunk velük síelni, főleg, ha letérünk a kijelölt pályáról. Tartsuk a csoportméretet 3 és 5 ember között! Ha csak két ember tart együtt és az egyiküket baj éri, a másik egyedül marad, egyszerre kéne gondoskodnia társa mentéséről, valamint a segítségkérésről: szinte lehetetlen feladat. Azonban, ha több mint öten vagyunk, a csoport töredezetté válhat és a biztonsági kockázatok máris növekedhetnek.

- Vigyük magunkkal a szükséges felszerelést - Ha elhagyjuk a pályát, az összes lényeges eszköznek velünk kell lennie: lavina-jeladó, -szonda és lapát, hogy 15 percen belül vagy annál rövidebb idő alatt eljuthassunk társunkhoz, ha megtörténne a baj, ugyanis 15 perc elteltével a hó alatt eltemetve gyorsan csökken a túlélés esélye.

- Gyakoroljuk az említett biztonsági felszerelések használatát – végezzünk el évente egy 2-3 órás gyakorlati munkamenetet a biztonsági berendezések használatáról, és győződjünk meg róla, hogy társaink is hasonlóan cselekszenek – hiszen rajtuk múlhat túlélésünk!

- Mentsük el telefonunkba a szükséges hívószámokat – A helyi mentőszolgálat és segélyvonal legyen azonnal elérhető!

- Tervezzük meg az útvonalakat - Térképek, útmutatókönyvek és személyes tapasztalatok alapján, hogy ne kössünk ki váratlanul egy szakadék peremén. Figyeljük a figyelmeztető jelzéseket, ne veszítsük el éberségünket lesiklás közben!

- Tanuljuk meg felmérni a lejtők szögének nagyságát – Fontos, hogy be tudjuk azonosítani a 30 fokos vagy annál nagyobb lejtőket – ugyanis itt fordul elő a lavinák többsége.

- Kérdezzük a helyi szakembereket – a pályát felügyelő személyzet az egyik legmegbízhatóbb forrásunk az adott síterepet illetően.

Minden esetben tegyük meg, ami csak tőlünk telik, legyünk körültekintőek és ne csak magunkra, de társainkra is vigyázzunk lesiklás közben!

Ha terepsíelést tervez, keresse a terméktájékoztatók között az erre kiterjedő biztosításokat, az utasbiztosítás ajánlatok összehasonlításánál pedig a "kijelölt pályán kívüli síelés" megjelölést!

| Utasbiztosítás ajánlatok >> |

Hogyan újítsuk fel okosan kis fürdőszobánkat?

Nem minden nap vágunk bele a felújításba, ezért egy ilyen lépésre érdemes alaposan felkészülni, megfelelő mennyiségű kutatómunkát ölni a „nagy projektbe”. Ha a divat nem is változik olyan sűrűn, bármikor eljöhet az idő, amikor már nem szeretnénk tovább nézni az aktuális színeket, a megfakult csempéket és elszíneződött szanitereket. Na de milyen szempontok mentén vágjunk bele, főleg, ha kicsit kisebb, mint, ami a lakberendező-katalógusokban szerepel?

Nincs olyan, hogy túl kicsi hely

Legalábbis nagyon ritkán. Elképzelhető, hogy vágyainkból kissé faragni kell, de okos megoldásokkal a legkisebbnek tűnő fürdőszobákból is ki lehet hozni a praktikus maximumot. Trükközhetünk zuhanyzó választásával kád helyett, falba épített tartályú WC-vel (amennyiben az fürdőnkben található), de a mosdótál mérete is sokat nyom a latba. Keskeny falipolcok felhelyezésével kikerülhetjük a méretesebb tárolószekrények szükségességét, de az apró, ám annál nagyobb teljesítményű beépített spot lámpák sem foglalnak helyet. Extra térnövelési csel: minél nagyobb tükör!

A tökéletes csempe

Szerencsére ez mindenkinek mást jelent, itt-ott mégis lehet általánosítani, melyik szerez majd gazdájának több örömet. Örök igazság, hogy a világos színek optikailag tágítják a teret, így kis fürdőszobában érdemes világos színekkel dolgozni, azonban a sötét árnyalatoktól sem kell ódzkodni, egy kontrasztosan kiugró fuga például (akár a klasszikus fehér-fekete páros) életre kelti a legsápadtabb fürdőszobákat is, anélkül, hogy „összenyomná”, nem utolsó sorban pedig egyre divatosabb is. A mintás csempékkel is szabadon játszhatunk a homogén falakon (azért óvatosan, ha fölénybe kerül a minta, az bizony szűkebb tér hatását keltheti!), bátran feldobhatjuk egy-egy díszesebb elemmel, ami kiemelkedik és vezeti a tekintetet.

A csempelapok mérete újabb kérdést vet fel. A színekkel és anyagokkal való bánásmód itt is rengeteg szabad teret enged nekünk, de nem tagadhatjuk: a nagyobb elemek bizonyosan növelni tudnak fürdőszobánk nagyságérzetén. Másik jól bevált trükk a csempelapokkal megegyező színű fuga választása, amellyel ugyanezt a hatást érhetjük el; de vigyázzunk, hosszútávon a legtöbb fuga elszíneződik, még akkor is, ha rendszeresen tisztítjuk.

Na és meddig érjen falunkon a csempével burkolt rész? Eláruljuk: ha nincs mennyezetig húzva, nagyobbnak érződik a belmagasság. Természetesen ahol zuhanyzónk beltere, kádunk oldala a fallal közvetlenül érintkezik, ott érdemes lehet a maximális burkolás mellett döntenünk, máskülönben rövidesen leáztathatjuk a festéket a rendeltetésszerű használat mellett (erre pedig a lakásbiztosítások nem terjednek ki!).

Fénykérdés

Van ablak vagy nincs ablak? Ha van, nagyszerű; minél nagyobb, annál több természetes fény áradhat be rajta, azonban ha nincs, érdemesebb világos alapszínt választani, így kicsit távolabb kerülünk a helyiség kamra-érzetétől. Továbbá, itt is hangsúlyozzuk, pici spotlámpák is be tudják ragyogni a helyiséget!

A padló

Amennyiben a csempénk egyszerűbb, a padlóburkolatban nyugodtan lehetünk merészebbek, eltérhetünk (akár kifejezetten erős kontraszttal) a falakon domináló színtől is, a sötétebb, vagy mintásabb aljzat nem befolyásolja negatív irányba tértágító törekvéseinket.

A kivitelezés

Manapság az egyik legnehezebb dolog pont ráérő, jó szakembert találni. De mégis, járjunk utána kicsit, ha nem szeretnénk meglepődni a munkálatok végeztével, ugyanis egy csúnyán megcsinált fürdőszoba még a legnagyobb jóindulattal sem számít biztosítási eseménynek.

!!! Kevesen tudják, de ilyenkor megváltoznak a biztosítási feltételek: a felújítási munkálatok kapcsán keletkező károkra nem terjed ki normál lakásbiztosításunk, ilyenkor építés-szerelés kiegészítő biztosítást érdemes kötnünk mellé az adott időszakban, hiszen az általunk megbízott kivitelező nem biztos, hogy rendelkezik saját felelősségbiztosítással. Ha építés-szerelés kiegészítő biztosítás nélkül áztatjuk el kedvenc alsószomszédunkat, arra bizony nem fizet normál lakásbiztosításunk felelősségbiztosítása, azt magunknak kell rendezni. Továbbá szem előtt kell tartanunk, hogy a társasházi biztosítások sem terjednek ki felújítási munkálatokból származtatott károkra.

Az első időszak új fürdőnkben

Sajnos előfordulhat, hogy mégsem a leglelkiismeretesebb szakembereket bíztuk meg, melyet könnyen észreveszünk: lepotyog a csempe, lehullik a vakolat, kimozdul a helyéről a mosdótál, leesik a falról az üvegpolc. Mire számíthatunk ilyenkor? Az illetékes kivitelezőhöz csak abban az esetben fordulhatunk kártérítésért, amennyiben az rendelkezik felelősségbiztosítással, de ilyen esetben az időtényezőt is figyelembe kell vennünk. Amennyiben 1-2 éven belüli helytelen munkálatok következményeként történt a káresemény (a kivitelező hibájából!), annak felelősségbiztosítása rendezheti a felmerült károkat. Ha azonban sokéves múltra tekint vissza egykori felújításunk, ez a lehetőség nem áll fenn.

Ne fogja az időhiányra: oldalunkon percek alatt összehasonlíthatja számos biztosító lakásbiztosítás ajánlatát és néhány kattintással meg is kötheti az Önnek megfelelőt:

| Lakásbiztosítás ajánlatok >> |

Idén tovább drágulhat a casco

A casco-díjakban idén akár két számjegyű növekedés is lehet. A fejlesztések segítenek megelőzni a baleseteket, de még évekbe telik, mire csökkenni kezd miattuk a biztosítások ára.

Tavaly 10 százalékot emelkedett a casco ára, és az idén is áremelkedést várnak a biztosítók. "Akár két számjegyű mértékben nőhetnek tovább a díjak" - mondta a Napi.hu-nak Schmidt Győző, az Union lakossági biztosítástechnikai vezetője, de a díjak emelkedésére számít a Köbe, a K&H és az Uniqa is. Az Allianznál egyelőre nem mernek még a díjak várható alakulásáról nyilatkozni, mivel arra "számos folyamat hatással lehet".

Tavalyelőtt az Magyar Nemzeti Bank (MNB) adatai szerint az átlagos casco-díj szárazföldi gépjárművekre 91,5 ezer forint volt, egy évvel korábban pedig 85,4 ezer forintba került ez a biztosítás. Tavaly az első három negyedévben több mint 10 százalékkal emelkedett a díj 2017-hez képest.

A casco-piacot mindenesetre a leginkább a forgalomba helyezett új autók száma befolyásolja. Tavaly ősszel megtorpant a hazai autópiac, szeptember és november vége között 4 százalékkal csökkentek az újautó-eladások a magyar piacon, szemben az első nyolc havi 31 százalékos emelkedéssel. A szakértők szerint azonban negatív fordulatról nem volt szó, a lendületvesztést az új nemzetközi fogyasztásmérési tanúsítvány (WLTP) bevezetésével magyarázták.

Drágák az új berendezések

Az egyik tényező, ami miatt emelkednek a díjak, az innováció.

"Az autóbiztosítási piacon jelenleg az okozza a legnagyobb bizonytalanságot, hogy kellő tapasztalat hiányában a biztosítók nem tudják, hogy az újonnan megjelent automatikus vezetési segédek (automatikus vészfékező, sávtartó, fényszóró automatika, LED fényszórók, éberség figyelő, stb.) hoznak-e olyan mértékű kárcsökkenést, ami ellensúlyozza a bekövetkezett károk esetén ezen berendezések helyreállításával járó többletköltségeket" - mondta a Napi.hu-nak Flamich Gábor a Signal nem-életbiztosítási főosztályvezetője.

Ezek a berendezések drágák, ezért a Signalnál arra számítanak, eleinte a vezetési segédek vásárláskori többletköltségével arányosan emelkedni fognak a casco-díjak. Később viszont, ha a statisztikai adatok alapján már mérhető lesz a hatásuk, jelentős - egyes tanulmányok szerint akár 30 százalékot is elérő - díjcsökkentést hozhatnak a fejlesztések.

Nő az alkatrészek ára

Nem csak a drága berendezések miatt nő azonban a biztosítási díj. "Az átlagdíj emelkedésének hátterében az alábbi tényezők állnak: a javítói óradíjak és az alkatrészárak emelkedése, valamint az egyre magasabb felszereltséggel rendelkező új autók. A gépjárművekbe beépített egyre több extra felszereltség miatt a járművek javítása komplikáltabb feladatot jelent" - mondta Schmidt Győző. Továbbá, a termék magas adóterhelését is próbálják a társaságok kompenzálni - tette hozzá Zöldi Tamás, a Köbe hálózatfejlesztési vezetője. A cascóra 15 százalékos biztosítási adót vet ki az állam.

A legnépszerűbb biztosítási termék továbbra is a teljes körű casco. "Tapasztalataink szerint ügyfeleink többsége az ötvenezer és a százezer forintos önrészesedés mellett dönt, de ez nagymértékben függ a gépjármű értékétől, életkorától, illetve a biztosítás díjától az egyes önrészesedés lehetőségek esetében" - nyilatkozta a Napi.hu-nak az Allianz. Fontos szempont az is, hogy az adott gépjármű tekintetében milyen önrészesedési előírást fogalmaz meg a finanszírozó intézmény.

Magasabb önrészt választanak

A Signalnál nincs is részcasco, mivel nincs rá igény: az autósok többsége a 10 százalékos, de minimum 50 ezer forintos önrészű változatot keresi, a nagy értékű autóknál viszont 100 ezer forint alatti önrészt nem vállal a biztosító. A Köbénél is 10 százalék és 50 ezer forint a legnépszerűbb önrész, az Unionnál viszont egyre inkább hajlanak az ügyfelek arra, hogy az alacsonyabb díj miatt nagyobb, 100 ezer forintos önrészt válasszanak, sőt az értékesebb autók tulajdonosai a 200 ezer forintos minimális önrésztől sem zárkóznak el. A K&H-nál és az Uniqánál a 10 százalék, minimum 50 vagy 100 ezer forintos önrészes konstrukció a slágertermék.

Öregebb autókra is egyre könnyebb biztosítást kötni. "A célunk az, hogy idősebb, 10-15 éves gépjárműveket is reális körülmények között biztosíthassanak ügyfeleink, hiszen aki ilyen korú gépjárművet vásárol akár hazai, akár külföldi forrásból, az is szereti biztonságban tudni vagyontárgyát" - mondja az Allianz. 15 év fölötti autókra viszont jóformán lehetetlen cascót kötni. A Signalnál régebben ritkán fordult elő, hogy 6 évesnél idősebb autóra kötöttek cascót, jelenleg 13 éves korig vállalják az autók biztosítását.

A K&H Biztosító és a Köbe 15 éves korig vállalja az autókra a casco-biztosítást. Az Unionnál maximum 14 éves autóra köthető casco, igaz, a kötések száma 10-11 éves járműkortól viszont már jelentősen csökken. Az Uniqánál 12-15 éves korig köthető casco az egyes termékek szabályaitól függően.

Forrás: napi.hu

CLB TIPP: Hasonlítsa össze különböző biztosítók casco díjait egy oldalon: Casco biztosítás kalkulátor >>

Hólánc: eszik vagy isszák?

Ha Önnek van hólánc az autójában vagy legalább ismer egy pár benzinkutat, ahol majd síelésre menet kifelé meg tudja venni, akkor úgy tűnik megfelelően gondoskodott az utazáshoz szükséges biztonsági feltételekről, és az osztrák hatóságok ellenőrzésein is át fog tudni menni büntetés nélkül. De tisztában van vele mire is való a hólánc? Miért kell télen a hegyek között az autóban lennie? Fel fogja tudni szerelni a hegyen állva?

A tapasztalat szerint még ha sokan gondolnak is arra, hogy bekészítsék a hóláncot autóikba egy síelésre indulás előtt, a legtöbben meg sem próbálták még eddig felhelyezni azt. Pedig amikor ahhoz nyúlni kell, általában már jó pár perces hóban való kaparás utáni elakadt kerekekre kell tenni, valószínűleg kegyetlen hideg időben és havazásban, sokszor már sötétben. Ha ilyenkor kell megtanulni a felszerelést, bizony nagyon kínkeserves dolog lesz.

Ha igazán előre látó szeretne lenni és valóban felkészülni a hóban való biztonságos autózásra, akkor gyakorolja be a felszerelést még itthon, kellemesebb és tiszta körülmények között! Vélhetően önmagában is elég idegeskedést fog jelenteni a családnak az elakadás, ne tetézze azt még felkészületlenséggel is. Illetve könnyítse még tovább a dolgát és ne is várja meg, míg végérvényesen elakad az autó, hanem amikor már közeledik a hegyi szerpentin felé és látja maga előtt a havas utat, netán érzi is már a csúszkálást, álljon félre egy kényelmes parkolóhelyre és szerelje fel a láncokat. Itthon begyakorolt mozdulatok után probléma nélkül, néhány perc alatt meg fogja tudni oldani és folytatódhat biztonságban az utazás.

+ Biztosítási információ: a gondosan megkötött utasbiztosítás vagy casco biztosítás fedezni fogja az utazása során felmerült események utáni anyagi károkat és megfelelő biztonságot jelent*. E nélkül el sem szabad indulnia. Az utazásra felkészített járművel induljon el, ami a téligumira és a hólánc helyes használatára is kiterjed!

*A biztosításokhoz tartozó pontos feltételeket az utasbiztosítás és a casco biztosítás terméktájékoztatók tartalmazzák.

Kötelező biztosítás: Újabb drágulás van kilátásban

Három év alatt akár 20 százalékkal is drágulhatnak a kötelező gépjármű felelősségbiztosítás díjai. Ez a biztosítók és a szervizek szerint is reális. További, jelentős emelés viszont nem várható a következő években. A szakértők most a casco-biztosítások számának növekedésével számolnak.

Az autószerelők műhelyeiben szinte sosincs leállás. Időpontot azonban egyre nehezebb találni, hiszen egyre kevesebb az igazi szakember, az árak pedig jelentősen emelkedtek. A kötelező gépjármű-felelősségbiztosítás díjai azonban csak pár éve kezdtek el alkalmazkodni a piaci körülményekhez. A legtöbb autósnak idén az infláció feletti drágulással kel számolnia.

A CLB számításai szerint a 2016-ban kalkulált 37 ezer forintról idén átlagosan 42-45 ezer forintra nőhet a kötelező biztosítás átlagos éves díja. Ez 3 év alatt átlagosan 13-21 százalék közötti drágulást jelent.

Pátkai Miklós, autószerelő azt mondta kameránknak: „Szerintem ennyi benne van a piacban, tehát a 6-7 százalékos áremelés az benne lehet, mert a szakmának elég sokáig elmaradtak az áremelései, a szolgáltatási árai, a béroldalról elmaradások voltak. Szerintem ez reális lehet nagyjából, többet nem hiszem, hogy indokolt lenne.”

A biztosítási közvetítők a következő években hasonló mértékű emelkedésre már nem számítanak. A szabadon választható autóbiztosítások azonban továbbra sem népszerűek.

Németh Péter, CLB független biztosítási alkusz azt mondta: „Alig 15 százalékára van casco a magyarországi autóknak, ami egy bődületesen alacsony szám, és ez azért is van, mert az emberek még mindig nem gondolkodnak a casco biztosításban. Nyilván 10-11 éves korú, vagy afölötti autóra már nem is nagyon éri meg casco biztosítást kötni, mert már olyan drága ez, de azért a fiatalabb autók esetében simán lehetne ez a szám 40-50 százalék, akiknek még megérné.”

Németh Péter szerint az autólopások számának drasztikus csökkenése ellenére főként a töréskárok miatt érné meg ezt a biztosítást választani. Ez utóbbi kárrendezését könnyítheti meg az új e-kárrendezési alkalmazás hét eleji bevezetése is.

Lambert Gábor, a MABISZ kommunikációs vezetője azt mondta: „Kevesebb, mint 48 óra alatt 44 ezren töltötték le az alkalmazást, és érkeztek már bejelentések is e-kárbejelentő révén a biztosítókhoz és az egyik biztosító ki is adott egy közleményt, hogy 24 óra alatt már az ügyfél számláján volt a pénz a bejelentést követően, egy kisebb, egyszerűbb koccanást követően.”

A taxiszolgáltatás díjai tavaly emelkedtek, most a kötelező biztosítás drágulása miatt a taxisok nem kezdeményeznek újabb tarifaemelést.

Forrás: atv.hu

CLB TIPP: Hasonlítsa össze könnyedén különböző biztosítók ajánlatait a CLB kalkulátorában! Kötelező biztosítás kalkulátor >>

50 ezer forint fölé drágulhat a kgfb

A kötelező biztosítás éves díja átlagosan 50 ezer forint fölé emelkedhet idén januárban az alkuszok szerint – derült ki az RTL Klub csütörtök esti híradójából.

Független Biztosítási Alkuszok Magyarországi Szövetsége szerint 4-5 százalékkal emelkednek a tarifák januárban, ezzel három év alatt eléri a 10 ezer forintot a kgfb-díjak átlagos emelkedése.

Az RTL Híradó szerint a jelenség hátterében az áll, hogy több az autó, egyre nagyobb a munkaerőhiány és gyorsan nő a szerelők bére. Az áremelés folytatódhat, akinek a szerződése később évfordulós, az még rosszabbul járhat. Az alkuszok szerint a mostani mérsékeltnek mondott emelés után további áremelkedés jöhet még akár az idén.

Forrás: index.hu

CLB TIPP: A CLB kalkulátorában könnyedén összehasonlíthatja különböző biztosítók díjait és feltételeit. Kötelező biztosítás kalkulátor >>

A biztosítás sem garancia arra, hogy segítséget kapnak a hóban rekedt magyarok

Ausztriában még mindig rendkívüli nehézségeket okoz a hó, van olyan hegyi település, amely jó esetben hétvégén szabadulhat ki. Az ott rekedtek a külügytől kérnek segítséget, mert úgy látják, a biztosítók sem készültek fel.

Az 1274 méteren lévő Hohentauernben rekedt olvasónk, Zsuzsanna, csak az ő szállásán 17 magyar ragadt. Zsuzsáék vasárnap indultak volna haza, de mire fölébredtek, már lezárták a településről kivezető mindkét utat, lavinaveszély miatt.

Azt mondja, annyira rossz az idő még mindig, hogy a helikopter sem tud felszállni a völgy fölé terepszemélre. Így viszont el sem tudják kezdeni berobbantani a havat. Továbbra is napi 20-30 centi hó esik – a völgyben 1,6, a hegyen 1,9 méter hó lehet –, a szél is erős. A polgármester folyamatos tájékoztatást ad – bár előre senki nem szólt nekik, hogy induljanak el szombaton –, becslése szerint hétvégén szabadulhatnak ki. A szálloda amúgy profin kezeli a helyzetet, a csomagárból is kedvezményt ad az ott rekedteknek.

A szállóban rekedt magyarok próbálták fölvenni a kapcsolatot a magyar nagykövetséggel, a konzuli osztálytól azt a választ kapták, hogy vészhelyzet állt elő, egyeztettek a polgármesterrel, de ugyanazt az információt kapták, mint a bent rekedtek. Azért keresték meg a nagykövetséget, hogy megtudják, mit tesznek a kint rekedt magyarok érdekében, hozzájárulnak-e a kint tartózkodás extra költségeihez vagy fölveszik-e a kapcsolatot a biztosítótársaságokkal. Megkerestük a Külgazdasági és Külügyminisztériumot, hogy ilyenkor mit tudnak tenni, de egyelőre nem kaptunk választ.

Egy magyar csapatot egyórás mentőakcióval tudtak kimenekíteni egy stájerországi síterepről. A Kleine Zeitung írt arról, hogy a 64 magyar többsége iskolás csoportok tagja volt.

Beszéltünk olyan magyarral is, akinek segítség nélkül sikerült ugyan eljönnie, de nagyon rosszul élte meg családjával az extrém időjárási helyzetet. Dóra Nockbergen volt, már kifelé menet balesetekbe futottak bele, a szállás előtt egy kocsi és a ratrak is árokba borult, a sok tűzoltótól alig fértek el a szakadék mellett.

"Sokan alig bírtak felmenni, rengeteg embernek tönkrement a hólánca, láttunk olyat is, hogy a komplett család kifűzte a cipőfűzőit, és azokkal kötötték vissza a hóláncot. 4 nap hóvihar, süvítő szél éjjel-nappal, sokszor 10 centire nem lehetett kilátni az ablakon. A gyerekek féltek, felnőttként néhány nap alatt kicsit beleőrültem a hangba."

Az időjárás-előrejelzés is használhatatlan volt, folyamatosan az idő javulását jelezte előre, holott egyre rosszabb lett minden. Többen megszakították a nyaralást és hazamentek, nehogy kint ragadjanak. A helyiek sem emlékeztek arra, hogy ennyi ideig küzdöttek volna az elemekkel.

Dóráék nem ragadtak kint a hó miatt, de a hazaút kalandos volt: "külön műsor volt, hogyan szálljunk be a kocsiba úgy, hogy az ne menjen tele hóval. A férjem odaparkolt a bejárathoz, kivártunk egy viszonylag szélcsendes percet, a gyerekeket bevágtuk hátulra, mi viszont már nem tudtunk beszállni, így visszarohantunk a hotelbe. A gyerekek egyedül voltak a hóviharban az autóban. Kivártuk a következő szünetet, rohanás a kocsiba, ezalatt a 10 másodperc alatt átázott a ruhánk."

Zsuzsanna azt tapasztalja, a biztosítótársaságok sem voltak felkészülve erre a helyzetre, "inkább arra számítanak, hogy az emberek hamarabb hazatérnek az útról, nem arra, hogy tovább maradnak". A saját biztosítójának assistance szolgálata azt ígérte, küldenek nyomtatványt, amely alapján majd elbírálják, milyen térítésben részesülnek. Ez a mai napig nem jött meg. Megkérdezte azt is, újrakösse-e a biztosítást, amely január 6-ig szólt, amire azt a választ kapta, hogy csak a visszaútra kell biztosítást kötni. Vannak olyanok is, akiket "lepattintott" a saját biztosítójuk.

Egyszerű oka lehet a lepattintásnak

A vis maior helyzeteket is megtérítheti a biztosító, feltéve, ha elég jó a csomag – mondja Németh Péter, a CLB Független Biztosítási Alkusz értékesítési és kommunikációs igazgatója. A közepesnél jobb csomagok már nyújthatnak fedezetet az ilyen rendkívüli helyzetekre, még ha nem is feltétlenül a teljes plusz költséget térítik meg.

"Vannak olyan helyzetek, amelyeket egyik biztosító sem biztosít, érdemes átnézni, mik vannak kizárva."

Ilyenkor számlával kell igazolni a kinntartózkodás plusz költségeit, ha valamiben kár keletkezett, az arról felvett jegyzőkönyvet is be kell mutatni, de nem árt fotót is készíteni ilyenkor, ami újabb bizonyíték a káreseményre. A biztosítóval érdemes mielőbb, 1-2 napon belül felvenni a kapcsolatot. Ilyen esetben, mikor tovább kell maradni, lehet új biztosítást kötni, de az – ezt a helyzetet nézve – a kötést megelőző lavina vagy havazás okozta károkra nem ad fedezetet, csak az újra.

Ha a biztosító elutasító az ügyféllel, annak az lehet az oka, hogy a biztosítási csomag valóban nem terjed ki erre a helyzetre. "Jellemzően nem az a baj, hogy a biztosító nem fizet, hanem az, hogy nem megfelelő a károsult biztosítása."

Egy utazás előtt érdemes átgondolni a kockázatokat, és annak megfelelően kiválasztani a csomagot. "Egy bécsi buszos kirándulásnál fölösleges extrém hegyi biztosítást kötni, de ha hegyek közé utazunk, tisztában kell lenni azzal, hogy néha előfordul lavina, extrém esetben helikopteres mentést kell kérni."

Németh azt mondja, az állam privát biztosítói kárrendezésbe nem avatkozhat bele, hiszen erről szerződés szól, annyit tehet, hogy "saját zsebből" fizet még, ha akar, vagy egyéb segítséget nyújt. Ez jellemzően a súlyos balesetek után, vagy rendkívüli egyedi esetben szokott előfordulni.

Forrás: hvg.hu

CLB TIPP: Vesse össze több biztosító különböző utasbiztosítási ajánlatát, majd az összehasonlítás után válassza ki az igényeinek megfelelőt! UTASBIZTOSÍTÁS AJÁNLATOK >>

Szereti a téli sportokat? Több millió forintjába is kerülhet egy rossz mozdulat

Több millió forintba is kerülhet egy rossz mozdulat. A magyar amatőr síelőknek csupán fele köt biztosítást, amikor külföldre utazik sportolni. A speciális helyszín miatt pedig előfordulhat, hogy helikopteres vagy motoros-szános mentésre van szükség, emellett sokszor a legközelebbi magánkórházba szállítják a sérülteket, ami nem olcsó dolog. És, persze nem árt gondolni a felszerelés biztosítására sem.

Ausztria az egyik legnépszerűbb úti cél a magyar síelők körében. A tapasztalat szerint mintegy félmillió magyar kedveli ezt a téli sportot. A hazai síelők nagyjából 90 százaléka külföldi pályákon csúszik le.

Wesselényi Andrea, a sielok.hu főszerkesztője azt mondta: „Egyre többen síelnek Magyarországon. A magyaroknak a fele körülbelül Ausztriát választja. Közel, van nagyon jó minőségűek a sípályák. A másik ötven százalék megoszlik Szlovákia, Szlovénia, Lengyelország, Olaszország és Franciaország felé. Nem mondható olcsó sportnak: jelentős költséggel jár.”

Egy esés nemcsak nagyon fájdalmas, de költséges is lehet. A külföldi síeléskor ugyanis csak a magyarok fele köt biztosítást, sokan hiszik ugyanis azt, hogy egy általános utasbiztosítás minden kiadást fedez.

A Magyar Biztosítók Szövetsége felhívja a figyelmet arra, hogy az Európai Egészségbiztosítási Kártya is csak bizonyos ellátásokra érvényes. A speciális ellátás költségei nem tartoznak hozzá az alapellátáshoz. Emellett sokszor egy magánkórház van a legközelebb, és oda szállítják a sérülteket.

Lambert Gábor, a Magyar Biztosítók Szövetségének kommunikációs vezetője az ATV Híradónak azt nyilatkozta:

„Tavalyelőtt volt egy olyan, hogy 8 millió forintba került az illetőnek, hogy biztosítás nélkül, felelősségbiztosítás nélkül. Senkit nem akarok riogatni. De Ausztriában, illetve a nyugati országokban ennek igen tetemes költségei lehetnek. Hiszen például egy helikopteres mentés költsége, akár több millió forint is lehet. De, egy egyszerű szános mentés költsége is elérheti a több száz ezer forintot.”

Egy ilyen speciális utasbiztosítás már napi 500-1500 forintért is köthető, és az interneten akár pár perc alatt szerződhetünk.

Forrás: atv.hu

CLB TIPP: Szánjon rá néhány pillanatot indulás előtt, és válassza ki az Ön által kedvezőnek ítélt utasbiztosítást! UTASBIZTOSÍTÁS KALKULÁTOR >>

Az alulbiztosítottság a fő probléma

Hiába van sok hazai lakáson biztosítás, problémát okoz, hogy elmarad a meglévő megállapodások aktualizálása.

A részletek ismerete nélkül nehéz elképzelni, milyen módon szeretné a Magyar Nemzeti Bank (MNB) erősíteni a versenyt a lakásbiztosítások piacán. A probléma egyértelműen nem azzal van, hogy nem keresett a termék, hiszen az MNB statisztikái szerint az elmúlt év harmadik negyedévének végén 3,19 millió lakossági vagyonbiztosítási szerződést tartottak nyilván, ennek döntő része lakásbiztosítás volt.

A magyarországi lakások 70 százaléka biztosítottnak számít, ami nemzetközi összehasonlításban is nagy lefedettség, ráadásul a szerződések száma töretlenül, 1 százalékot meghaladó mértékben növekszik.

A jegybank a szerződések koncentráltságával kapcsolatban emelt már többször kifogást, ami piaci szakértők szerint azzal függ össze, hogy az ügyfelek kevésbé tudatosak: általában megkötik a szerződéseiket, ám utána nem gondozzák azokat. (A helyzet ahhoz hasonlít, hogy a magyar polgárok az európai összevetésben igen rosszul állnak bankváltás területén is.)

A korábbi években felmerült már a kérdés, ám az akkori javaslat, a kötelező, általános lakásbiztosítások bevezetése, aligha jelentett volna megoldást. Egyrészt a már említett magas penetráció miatt nem volt létalapja az elképzelésnek, másrészt a piac igazi problémáját cseppet sem orvosolta volna az általános lakásbiztosítás.

A fő probléma ugyanis nem az, hogy az ügyfelek nem váltják le időről időre lakásbiztosításukat, hanem az, hogy nem aktualizálják azokat a lakás vagy a gyarapodó vagyontárgyaik értékének növekedésével arányosan.

A biztosítók ugyan évről évre a fogyasztóiár-változással arányosan indexálják a biztosítási fedezeteket (és a díjakat), ám ez nem tudja lekövetni például az ingatlanárak elmúlt években bekövetkezett növekedését vagy épp a háztartási vagyonok bővülését. Emiatt a háztartási vagyonok túlnyomó többsége alulbiztosított, azaz az ügyfél baj esetén azzal szembesül, hogy a kárának csak egy töredékét fedezi a biztosító kockázatvállalása.

Megjegyzendő, hogy Romániában, ahol bevezették a kötelező lakásbiztosítást, a helyzetet nemhogy javította, hanem drasztikusan rontotta a konstrukció, hiszen a háztartások többsége pusztán csak a díjat szem előtt tartva meglévő biztosítását olcsóbbra, kisebb fedezettel rendelkezőre cserélte.

A lakásbiztosításoknál fontos az egyedi árazás, éppen ezért a minősített fogyasztóbarát lakásbiztosításoknál aligha szabhatók meg olyan transzparens árazási feltételek, amilyeneket az MNB állított a minősített fogyasztóbarát lakáshitelek esetén.

A szakértők szerint az új termékre való átszerződés akkor hozhat érdemi segítséget, ha az abban szereplő értékkövetés jobban alkalmazkodik a valós életben bekövetkezett változásokhoz.

Forrás: vg.hu

CLB TIPP: Nézze át és aktualizálja lakásbiztosítását amennyiben szükséges, hogy értékei megfelelő védelemben legyenek! LAKÁSBIZTOSÍTÁS KALKULÁTOR >>

Jöhet a fogyasztóbarát lakáshitel-biztosítás

A fogyasztóbarát lakáshitel mintájára a Magyar Nemzeti Bank (MNB) fogyasztóbarát lakáshitel-biztosítás létrehozását is fontolgatja, amelyről 2019 második felében születhet döntés – mondta a növekedés.hu-nak adott interjúban Kandrács Csaba, az MNB pénzügyi szervezetekért felelős ügyvezető igazgatója.

Az ügyvezető igazgató arról is beszélt, hogy a biztosítási piac egyes szegmenseiben, például a kötelező gépjármű-felelősségbiztosítás (kgfb) területén elég nagy a verseny, de van ahol nem, például a lakásbiztosításnál.

Ha több szereplő versenyezne, akkor olcsóbbak lehetnének e biztosítások, vagy az ügyfelek ugyanazért a pénzért magasabb minőségű szolgáltatást kaphatnának – fejtette ki Kandrács Csaba.

A 2018-as év historikusan is kiemelkedő lesz a biztosítási ágazatban – fogalmazott az ügyvezető igazgató. A díjbevétel a szektorban elérheti az 1000 milliárd forintot, ami a 2017-es 956 milliárdhoz képest jelentős emelkedés – tette hozzá.

A biztosítók tőkearányos megtérülése (ROE) Magyarországon viszonylag magas, 24 százalék – hangsúlyozta Kandrács Csaba és emlékeztetett arra, hogy a szektor jövőképéről szóló stratégiájukban 10-15 százalékos jövedelmezőséget határoztak meg.

Az MNB nem a profit ellen van – hangsúlyozta. Amikor viszont azt látja a jegybank, hogy koncentrált a piac, lehet még javítani a szolgáltatások minőségén, és emellett magas a jövedelmezőség, akkor felmerül a kérdés, hogy a piac szereplői ténylegesen mennyire versenyeznek egymással – vetette fel.

Az MNB például a kgfb-piacon tételes szerződés- és kár adatbázist épített fel – idézte fel az ügyvezető igazgató az eddigi intézkedések egyikét, amely a nagyobb versenyt és az átláthatóság növelését szolgálja.

Kandrács Csaba arra is kitért, hogy kívánatos lenne egy teljeskörű biztosítási garanciarendszer létrehozása a banki betétekhez, befektetési szolgáltatásokhoz kötődő garanciaintézmények mintájára. Ez jogalkotási kérdés, tehát kormányzati, majd parlamenti döntésre van szükség – jegyezte meg, utalva arra, hogy az Országos Betétbiztosítási Alap (OBA) vagy a Befektető-védelmi Alap (Beva) mintájára akár 30 millió forintig terjedhetne a garancia mértéke.

CLB TIPP: A lakásbiztosítások összehasonlítása okos döntés! LAKÁSBIZTOSÍTÁS AJÁNLATOK >>