Felmérést készített a Portfolio, hogy kiderítse, hogyan választanak a magyarok a biztosítások között és milyen megítéléssel rendelkeznek ezek a termékek a hazai piacon. Érdekes dolgokra derült fény, többek között arra, hogy a válaszadók kétharmada már most is rendelkezik valamilyen biztosítással, de arra havi szinten nem sokan hajlandóak tízezer forintnál többet költeni. A fővárosiak hasznosnak tartják a műtárgy- és sportbiztosításokat, míg a községben élők inkább a kisállat-biztosításra esküsznek. A nők jobban félnek a súlyos betegségektől, mint a férfiak, emellett a károkra is sokkal érzékenyebbek - csak, hogy néhányat említsünk az érdekes eredményekből.

Idén kilencedik alkalommal rendezte meg a Portfolio Biztosítás 2016 konferenciáját, amelyen a biztosítási piacot érintő szabályozásokról, stratégiákról és ügyféligényekről egyaránt szó esett március elsején, a Hilton Budapestben. A konferencia előtt a Portfolio a Gemius segítségével felmérte, hogy a hazai lakosság hogyan vélekedik a biztosításokról, illetve melyek jelenleg a legnépszerűbb termékek a piacon.

10-ből 9 felnőttnek van valamilyen biztosítása

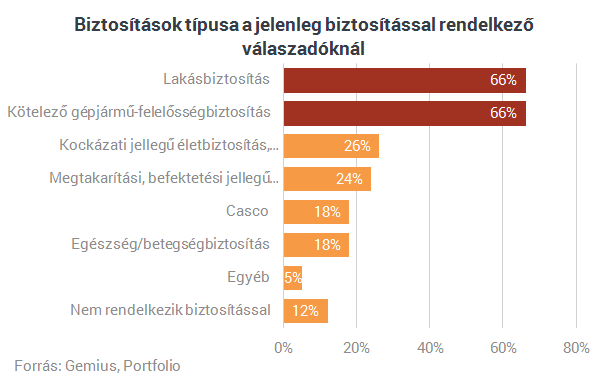

A felmérésben részt vevők kétharmada rendelkezik már lakásbiztosítással és kötelező gépjármű-felelősségbiztosítással (kgfb), emellett viszonylag sokan vannak azok is, akik kockázati és megtakarítási/befektetési jellegű életbiztosítással rendelkeznek. Mint kiderült, 10-ből 9 felnőtt internetezőnek van valamilyen biztosítása jelenleg is, a felsőfokú végzettségűeknél pedig jellemző, hogy mindegyik felsorolt biztosítással rendelkeznek.

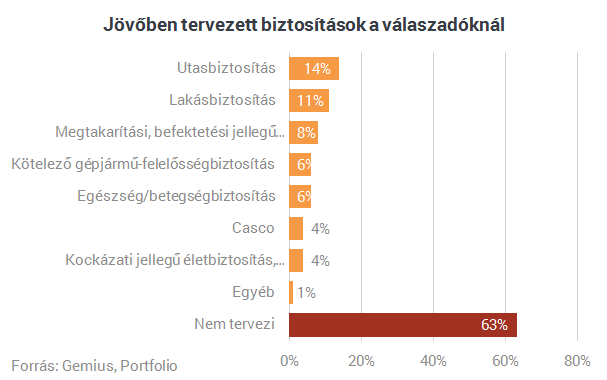

A felmérés kérdései arra is kiterjedtek, hogy van-e olyan biztosítás, amelyet a következő három évben tervezik megkötni. A válaszok alapján kiderült, hogy a válaszadók harmada tervezi, hogy a jövőben köt valamilyen biztosítást, a legtöbben az utas- és lakásbiztosításon gondolkodnak. Beszédes adat az is, hogy a 18-29 évesek inkább a lakás-, kgfb-, casco-, élet- és utasbiztosítás megkötésén gondolkodnak, míg a felmérésben résztvevő 60 éven felüliek 78%-a egyáltalán nem tervez biztosítást kötni a következő három évben.

A biztosítások térnyerésében az egészségbiztosítások is kivették a szerepüket, a válaszadók között egyre nagyobb jelentőséggel bírnak az egészségbiztosítási szolgáltatások. 2013-hoz képest jelentősen megnőtt a szerepe a diagnosztikai vizsgálatoknak, a válaszok alapján felállított fontossági sorrend dobogósai között vannak még emellett a szűrésekre és balesetekre köthető biztosítások is. Három év alatt jelentősen visszaesett ugyanakkor az egynapos sebészethez kapcsolódó egészségbiztosítás fontossága, míg például a járóbeteg ellátás nagyjából ugyanakkora prioritást élvez, mint 2013-ban.

Csak kisebb összegeket vagyunk hajlandóak fizetni

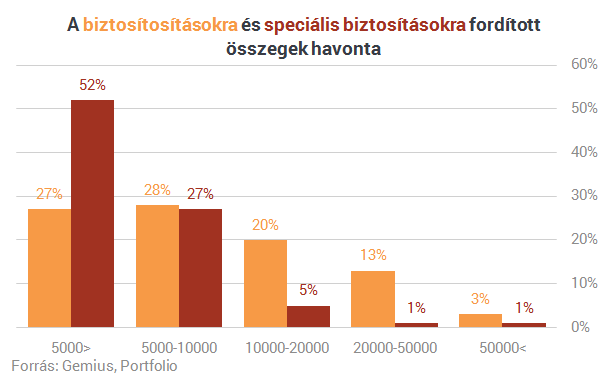

A válaszadók többsége havi szinten csak kisebb összegeket hajlandó áldozni biztosításaira, ez főként a speciális biztosításoknál rajzolódik ki. Ötvenezer feletti havi biztosítási összeget már csak nagyon kevesen fizetnek, gyakori ugyanakkor az ötezer forint alatti, illetve az öt-tízezer forint közötti biztosítási összeg. A speciális biztosítások kapcsán a férfiak inkább hajlandóak 10-20 ezer forint közötti összeget költeni, míg a nők jellemzően alacsony, ötezer forint alatti összeget fordítanának csak ere a kiadásra.

A válaszokból kiderült az is, hogy a résztvevők 44%-a rendelkezett már valamilyen speciális biztosítással, ezek közül is a leggyakoribb a kiterjesztett garancia (pl. háztartási gépekre) és elektronikus készülék (pl. okostelefon, laptop) biztosítás. A nemek közötti különbséget mutatja, hogy a férfiak inkább sportra, a nők pedig inkább a munkanélkülivé válás esetén fizetendő és női biztosításra költöttek.

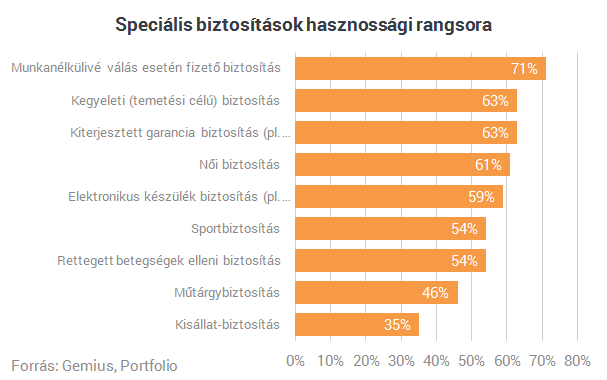

A legkevésbé fontosnak a kisállat- és műtárgybiztosítást tartották a válaszadók a speciális biztosítások között, a leghasznosabbnak pedig a munkanélkülivé válás esetén fizetendő, a kiterjesztett garancia és a kegyeleti biztosításokat gondolják. Érdekes különbség az is, hogy a fővárosiak a sport- és műtárgybiztosítást, a községben élők pedig a kisállat-biztosítást tartják hasznosabbnak.

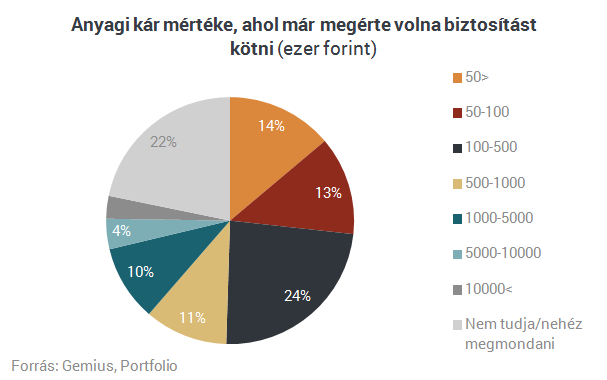

Százezres kárnál már sokan kötnének biztosítást

A válaszadók fele szerint már félmilliós kár alatt is érdemes lehet biztosítást kötni, a nők ilyen szempontból érzékenyebbek a férfiaknál, ők ugyanis már 50 ezer, illetve 50-100 ezer közötti kár estén is biztosítást kötnének. A férfiak ezzel szemben inkább nagyobb kár, 100-500 ezer forint esetén gondolnának a biztosításra.

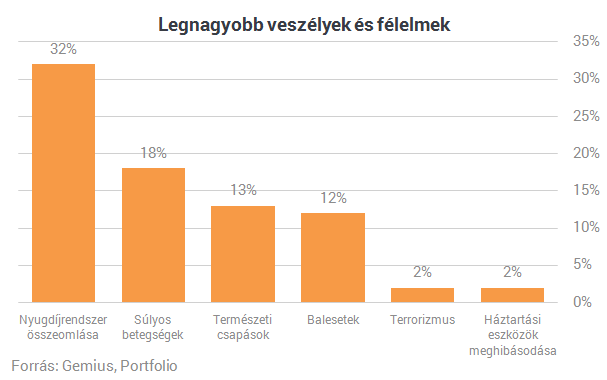

A felmérésben résztvevők ötöde nem tudta megválaszolni, mitől fél igazán, a válaszok összesítéséből azonban kiderül, hogy a legtöbben a nyugdíjrendszer összeomlásától tartanak, ezt követik a súlyos betegségekkel és a természeti csapásokkal kapcsolatos félelmek. Ami még kiderült, hogy a nők sokkal inkább tartanak a súlyos betegségektől, mint a férfiak.

(A felmérés 1700 fő válaszait tartalmazza a február 12. - február 19. közötti időszakot felölelve.)

Forrás: Portfolio

Biztosítás fajta:

- Általános

Idén minden második magyar készül külföldre utazni legalább egyszer. Az úti célok változatlanok, de egyre többe kerül a nyaralás. A Groupama Biztosító és az OTP Bank megbízásából készült országos reprezentatív kutatásból kiderül: a válaszadók háromnegyede úgy véli, idei nyaralása minden téren drágább lesz a tavalyi évhez képest. A nyugodt nyaralás érdekében ugyanakkor egyre többen kötnek utasbiztosítást.

A nyár berobbanásával és a vakáció kezdetével egyre több magyar kezdi meg nyaralását. A Groupama Biztosító és az OTP Bank ezer fő megkérdezésével készült felmérésből kiderült, hogy 2025-re valamivel emelkedett a külföldi utazást tervezők aránya. A legnépszerűbb úti célok továbbra is Horvátország, Olaszország és Ausztria, emellett feljövőben vannak a kelet-közép-európai országok, mint például Csehország – főként a rövid, egy-két napos utazások tekintetében.

A megkérdezettek többsége egyértelműen áremelkedésre számít: háromnegyedük szerint idén minden, nyaraláshoz kapcsolódó szolgáltatás drágább lesz, így magasabb költségekre számítanak az utazás, a szállás, a belépők és az éttermi fogyasztás esetében is. Az egy utazásra szánt átlagos összeg egy család esetén így 575 ezer forint körül alakul. Érdekes, hogy a kettesben utazó párok is közel ennyit, 540 ezer forintot szánnak egy útra. A legdrágább utazásoknak a repülős utak számítanak, amelyekre átlagosan hétszázezer forintot szánnak a magyarok – ez több mint duplája az autós, vonatos vagy buszos utazások várható háromszázezer forint körüli költségének.

A külföldre készülők egyre tudatosabbak: kétharmaduk tervez utasbiztosítást kötni, a tavalyi évhez képest pedig három százalékkal nőtt azok aránya, akik ezt mindegyik utazásukra meg is teszik.

"A kutatás rámutat ugyanakkor, hogy az egészségügyi szolgáltatások meghatározóak az utasbiztosítás kiválasztásakor. A válaszadók többségének a biztosítás legfontosabb elemei a sürgősségi ellátások fedezése, a baleset-biztosítási térítés, illetve a Magyarországra történő betegszállítás."

– Sokan tévesen azt gondolják, hogy az európai egészségbiztosítási kártya (EEK) elegendő védelem külföldön. A kártya csak az adott ország állami egészségügyi szolgáltatóinál vehető igénybe, és nem téríti az önrészt vagy a kötelező hozzájárulásokat. A megfelelő biztonsághoz érdemes utasbiztosítást kötni, amely egy felnőtt esetén már napi 590 forintból, körülbelül egy presszókávé árából több tízmillió forintos fedezetet nyújthat. Extrém példa, hogy az egyszerű gyomorrontás is több százezer forintos kezelésig fajulhat, különösen a népszerű nyaralóhelyeken, ahol sokszor csak magánklinikák működnek – ezeknél az EEK nem használható. Nem véletlen tehát, hogy a megkérdezettek az egészségügyi fedezetet tartják az utasbiztosítás legfontosabb elemének – hívta fel a figyelmet Szobonya László, a Groupama Biztosító lakossági nem-életbiztosítás termékmenedzsment vezetője.

forrás: magyarnemzet.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a utasbiztosítási ajánlatokat:

Utasbiztosítás kalkulátor >>

Éves összehasonlításban 4,6 százalékkal, 59 ezer forintra emelkedett a normál használatú személygépkocsik kötelező gépjármű-felelősségbiztosításának átlagos díja az idei I. negyedévben. A bővülés nem éri el az időszak éves inflációját, egyúttal az infláció enyhülésével párhuzamosan a díjemelések üteme is mérséklődött, ami a kiegyensúlyozottabb piaci működés irányába mutat – olvasható az MNB friss Kgfb-indexében.

2025 I. negyedévének végén 59 103 forint volt a személygépkocsik kötelező gépjármű-felelősségbiztosítási (kgfb) átlagos éves díja. Ez 3,1 százalékos növekedést jelez az előző negyedéves értékhez képest – áll a Magyar Nemzeti Bank (MNB) friss negyedéves Kgfb-indexében. A fővárosi autósok átlagos éves díja (84,9 ezer forint) több mint 30 ezer forinttal magasabb az ország többi részén lévő társaikénál (54,7 ezer forint).

Éves szinten 4,6 százalékkal emelkedett az országos átlagos éves díj, ezen belül a fővárosiak esetében 6, a Budapesten kívüli szerződéseknél pedig 4,3 százalékkal. A kárráfordítások tekintetében negyedéves alapon csupán 0,5 százalékos emelkedés látszik, miközben a kárkifizetések éves növekedési üteme – mérséklődést jelezve – is csak 1,1 százalékos volt.

Az MNB személygépkocsikra számított korrigált Kgfb-indexe (ami az árváltozások indokoltságának mérésére szolgál és a biztosítási adóval, illetve a kárkifizetések, tartalékolások hatásával kiigazítva mutatja be a nettó díjváltozást) 136 százalékon áll, kisebb emelkedést mutatva az I. negyedévben. A szezonális év eleji megugrás idén mérsékeltebb, de az előző negyedéves csökkenés nem folytatódott.

Az egyéb járműkategóriák esetében 3 kategória csökkenését látni. A kis és nagyobb buszok díja is mérséklődött, valamint a nehéz pótkocsik díja is kevesebb lett. A többi esetben az átlagos éves díjak mérsékelten emelkedtek. A flottás járművek esetén csak a nehézpótkocsiknál tapasztalható csökkenés, a díjnövekedés csak a taxiknál kiugróan magas (17 százalék), 20 százalék feletti díjnövekedés már nem fordul elő.

A jegybank 2021-től negyedévente teszi közzé a kgfb díjak és károk alakulását bemutató indexét, az általa működtetett, biztosító adatszolgáltatáson alapuló Központi Kgfb Tételes Adatbázis (KKTA) segítségével. Az MNB honlapján színes infografika segítségével mutatja be a friss adatokat, amelyek 2016 I. negyedévéhez viszonyítva jelzik a személygépkocsik éves díjának, illetve a többi járműosztály átlagdíjainak éves és negyedéves változását.

A Kgfb-index rendszeres közzététele a fogyasztók pontos, átlátható tájékoztatása mellett a verseny élénkülését is elősegíti. A közzétett adatok az átlagos változást mutatják, az egyedi kgfb szerződéseknél ezek mértéke eltérő lehet. Ha egy ügyfél a folyamatokat, és egyedi szerződését áttekintve nincs megelégedve kgfb díjával és/vagy a szolgáltatás minőségével, szerződéskötési évfordulóján lehetősége van a számára legkedvezőbb biztosítási ajánlat kiválasztására és új szerződés megkötésére.

Forrás: portfolio.hu

Egy évig nem emelik lakásbiztosítási díjaikat.

Több biztosító is jelezte csatlakozását csütörtökön ahhoz az önkéntes vállaláshoz, hogy egy évig nem emelik lakásbiztosítási díjaikat.

Az Allianz Hungária Zrt. közleménye szerint a Nemzetgazdasági Minisztérium önkéntes díjkorlátozásra irányuló kérésével összhangban a társaság vállalja, hogy a magánszemélyek által 2025. július 1. és 2026. június 30. közötti kockázatviselési kezdettel kötött új lakásbiztosítási szerződéseknél a díj - változatlan feltételek esetén - 2026. június 30-ig nem haladja meg az Allianznál 2024. december 31-én érvényben levő díjszintet.

Vállalják emellett, hogy a meglévő, magánszemélyek által kötött lakásbiztosítási szerződések díját a biztosítási fedezet változatlansága esetén nem emelik a 2025. július 1. és 2026. június 30. közé eső biztosítási évfordulóktól számított egyéves periódusban.

Ugyanakkor az alulbiztosítottság elkerülése érdekében a biztosítási összegek a szerződési feltételekben meghatározottak szerint követik az előző időszak inflációját. A fenti árkorlátozást az Allianz a 6 százalékot meg nem haladó éves fogyasztói árindex esetén vállalja - közölték.

Az Alfa Biztosító szintén azt jelezte, hogy csatlakozik a lakásbiztosítók önkéntes vállalásához, amelynek célja, hogy a lakásbiztosítással rendelkező magánszemélyek mentesüljenek a biztosítási díjat érintő 12 havi inflációtól, miközben a biztosítási összeg nő.

Az Alfa Biztosító is vállalja, hogy a lakosság által kötött új, 2025. július 1. és 2026. június 30. közötti kockázatviselési kezdetű lakásbiztosítási szerződéseknél a díj - változatlan feltételek esetén - nem haladja meg a 2024. december 31-i díjszintet 2026. június 30-ig.

A meglévő, magánszemélyek által kötött lakásbiztosítási szerződések díja a biztosítási fedezet változatlansága esetén nem nő a 2025. július 1. és 2026. június 30. közé eső biztosítási évfordulóktól számított egyéves periódusban. Az alulbiztosítottság elkerülése érdekében a biztosítási összegek a szerződési feltételekben meghatározottak szerint követik az előző időszak inflációját. Ezeket az egyszeri engedményeket a biztosító 6 százalékot meg nem haladó éves fogyasztóiárindex-emelkedés esetén vállalja - tájékoztatta az Alfa Vienna Insurance Group Biztosító Zrt. az MTI-t.

Az UNION Biztosító azt közölte: vállalja, hogy a magánszemélyek által 2025. július 1. és 2026. június 30. közötti kockázatviselési kezdettel kötött új UNION Lakásbiztosítás és UNION Értem Minősített Fogyasztóbarát Otthonbiztosítás szerződések díjszintje változatlan feltételek esetén nem haladja meg a fenti termékek 2024. december 31-i díjszintjét 2026. június 30-ig.

A biztosító vállalja továbbá, hogy az UNION-nál meglévő, magánszemélyek által kötött lakásbiztosítási szerződések díja a biztosítási fedezet változatlansága esetén nem nő a 2025. július 1. és 2026. június 30. közé eső biztosítási évfordulóktól számított egy évig, ugyanakkor a biztosítási összegek a szerződési feltételekben meghatározott értékkövetés szerint változatlanul emelkednek.

A kelet-közép-Európa több országában tevékenykedő Colonnade Biztosító szintén közleményben jelezte csütörtökön, hogy csatlakozik azokhoz a piaci szereplőkhöz, akik vállalják a lakásbiztosítási díjak korlátozását a következő időszakban.

A vállalás értelmében a Colonnade Insurance S.A. Magyarországi Fióktelepe garantálja, hogy a magánszemélyek által kötött új lakásbiztosítási szerződések – amelyek kockázatviselési kezdete 2025. július 1. és 2026. június 30. közé esik – díja, változatlan szerződési feltételek mellett, nem haladja meg a 2024. december 31-én érvényes díjszintet. Ugyanebben az időszakban a meglévő lakásbiztosítási szerződések esetében sem emelkedik a díj - amennyiben a biztosítási fedezet változatlan marad - a biztosítási évfordulótól számított egy éves periódusban.

Emellett a Colonnade Biztosító vállalja, hogy a biztosítási összegek a szerződési feltételekben rögzített módon ezen időszakban is indexálásra kerülnek. Az árkorlátozás vállalása legfeljebb 6 százalékos éves fogyasztói árindex esetén érvényes - jelezte a kanadai székhelyű Fairfax Financial Holdings tulajdonában lévő biztosító.

forrás: alon.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a lakásbiztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

Nagy Márton nemzetgazdasági miniszter arról számolt be Facebook-oldalán, hogy bár tárgyalnak a szektor képviselőivel, nem nagyon tudnak megegyezni.

Ezért egy olyan pénzügyi szabályozással készül a kormány, melynek nyomán nem emelkedhetnek a lakásbiztosítások díjai az év végi árakhoz képest, ugyanakkor a biztosított összegeknek emelkedniük kell, hiszen minden otthonnak biztonságban kell lennie, el kell kerülni az alulbiztosítást. Erről a kormány a héten dönt.

Németh Péter biztosítási szakértő, a CLB Független Biztosítási Alkusz igazgatója, a Klubrádiónak azt mondta, természetesen a cégek erős haszonkulcssal dolgoznak, tehát amíg csak a biztosítók haszonkulcsát töri le a minisztérium, és annak ellenére, hogy le kell csökkenteni a díjakat nem változtatnak a biztosítók a biztosítási összegeken, és nem változtatnak későbben - ami már sokkal nehezebben mérhető -a kárkifizetési gyakorlaton és hajlandóságon,akkor annak valóban nyertese lehet a lakosság. Azonban, hogyha mondjuk az építőipari árak tovább emelkednek, viszont a beszedett összegek általi fedezett képesség a biztosítóknak csökkent, abból lehet probléma.

Hozzátette, ha az index díjakat nézzük, akkor egy tizenpár százalékos csökkenést is jelenthetne. Tehát egy 70-80 ezer forintos átlagos lakásbiztosítás 7-8 ezer forinttal csökkenne. Ez talán nem lesz annyira érezhető mondjuk az ügyfelek számára, persze minden fillérre számít, de úgy véli, ezt a biztosítók sokkal jobban meg fogják érezni, és talán az inflációs adatokra nagyobb hatása van, mint mondjuk a biztosítottak pénztárcájára.

forrás: klubradio.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a lakásbiztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

A nagyobb teljesítményű rollerek alig harmadán van biztosítás.

Hiába kötelező minden segédmotoros kerékpárra a biztosítás, a 650-700 ezer hazai robogóból még mindig kevesebb mint 300 ezernek van érvényes kgfb-je. A szabályok az erősebb e-rollerekre is vonatkoznak, de ezeknél még rosszabb a helyzet: a tavaly nyár óta biztosításköteles mintegy 50 ezer e-roller közül is jó esetben csak 10-15 ezer rendelkezik az előírt biztosítási fedezettel – írja a Független Biztosítási Alkuszok Magyarországi Szövetsége (FBAMSZ) közleménye. (Azok az elektromos rollerek, amelyek 25 kg-nál nehezebbek vagy 25 kilométer/óránál gyorsabbak, csak kötelező biztosítással vehetnek részt a forgalomban.)Hiába kötelező minden segédmotoros kerékpárra a biztosítás, a 650-700 ezer hazai robogóból még mindig kevesebb mint 300 ezernek van érvényes kgfb-je. A szabályok az erősebb e-rollerekre is vonatkoznak, de ezeknél még rosszabb a helyzet: a tavaly nyár óta biztosításköteles mintegy 50 ezer e-roller közül is jó esetben csak 10-15 ezer rendelkezik az előírt biztosítási fedezettel – írja a Független Biztosítási Alkuszok Magyarországi Szövetsége (FBAMSZ) közleménye. (Azok az elektromos rollerek, amelyek 25 kg-nál nehezebbek vagy 25 kilométer/óránál gyorsabbak, csak kötelező biztosítással vehetnek részt a forgalomban.)

Egy robogó kötelezője évente mindössze 8-10 ezer forintba kerül, ám ha valaki biztosítás nélkül okoz balesetet, a több százezres – vagy akár milliós – kárt saját zsebből kell kifizetnie. Márpedig a balesetikár-kifizetések összege gyorsan emelkedik: 2023-ban átlagosan 478 ezer forint volt egy-egy robogós balesetnél a térített összeg.

A biztosítást egyébként a jármű vázszámára kötik, és mivel nincs központi nyilvántartás, nem kell visszamenőleg fedezetlenségi díjat sem fizetni. A FBAMSZ szerint érdemes baleset-biztosítást is kötni – főleg rollereseknek, akik gyakran közlekednek rossz minőségű utakon.

forrás: hvg.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a lakásbiztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

Tavaly a lakásbiztosítások átlagos éves díja 17,1 százalékkal 66,1 ezer forintra nőtt, a fogyasztóbarát otthonbiztosításokért ennél közel 22,1 százalékkal kevesebbet, 51,5 ezer forintot kellett fizetni. A kárráfordítások 2024-ben számottevően nem változtak, így tavaly decemberre a díjak növekedési üteme 2022 év végéhez viszonyítva meghaladta azokat – közölte az MNB. A márciusi lakásbiztosítási kampány ismét lehetőséget biztosít a szerződések felülvizsgálatára – hívták fel a figyelmet.

A hazai lakott ingatlanok teljeskörű (ingatlan és ingóság) lakásbiztosításainak éves átlagdíja tavaly év végére 17,1 százalékkal, 66,1 ezer forintra nőtt 2023. IV. negyedévéhez képest, miközben a kárráfordításszintje nem változott számottevően. Ezen belül a budapestiek 63,6 ezer, míg a fővároson kívüliek – átlagosan jóval nagyobb alapterületű ingatlanaik után – 66,5 ezer forintnyi díjat fizetnek – olvasható az MNB 2024. IV. negyedévi Lakásbiztosítás-indexében.

A teljeskörű (ingóság + ingatlan) megkötött Minősített Fogyasztóbarát Otthonbiztosítások (MFO) átlagdíja 22,1 százalékkal kedvezőbb a lakott teljeskörűen biztosított ingatlanok éves átlagdíjánál, míg kárráfordítása 19,7 százalékkal magasabb. Ez összességében a biztosítottaknak 53,7 százalékos ügyfélelőnyt jelent az egyéb piaci termékekkel összevetve.

A rögzített, azonos biztosítási összeg (70 millió Ft) mellett vizsgált átlagdíjakat tekintve a tavalyi év első félévében a díjnövekedést visszafogta a 2024. márciusi lakásbiztosítási kampány, azaz azonos biztosítási fedezetet alacsonyabb díjon kaphattak az ügyfelek. A III. negyedévtől azonban kisebb növekedés látható, azaz magasabb díjjal lehetett biztosítani egy ugyanakkora biztosítási összegű ingatlant, mint az év első felében. Egy 70 millió forint biztosítási összegű ingatlannál közel 18 ezer forinttal olcsóbb volt az MFO termékek átlagos éves díja.

Országosan egy év alatt átlagosan 21 százalékkal emelkedett az egy négyzetméterre jutó átlagos biztosított négyzetméterár, ami így 501 ezer forint lett. Ez az egy négyzetméterre jutó érték Budapesten 31 százalékkal magasabb, mint az országos átlag, s 659 ezer forintot tett ki.

A biztosítási összeg a piacon tavalyi év folyamán 32,3 százalékkal emelkedett, ami jóval meghaladja a díjemelkedés ütemét, így javult az otthonbiztosítások ár/érték aránya.

A biztosítók adatszolgáltatása alapján darabszám tekintetében egy év alatt 1,1 százalékos növekedés látszik, így 3,26 millió lakásbiztosítási szerződés van a piacon, ami közel 35 ezer darabbal magasabb a 2023-as értéknél. A lakott növekedés (19,5 ezer) döntően az ingóságokhoz kötött lakásbiztosításokhoz kapcsolódott, a nem lakott ingatlanok biztosításai 15,5 ezerrel nőttek. Ezen felül a piac állománydíja is bővült 17,2 százalékkal, így 2024 végén meghaladja a 192 milliárd forintot. A 28 milliárd forintos állománydíj bővülés mögött 16 százalékban a díjnövekedés, 1,2 százalékban a volumen növekedés látszik.

E számok az átlagos díjváltozást mutatják, az egyes szerződések eltérően is módosulhattak. Ha egy ügyfél sokallja díját és/vagy nem elégedett a szolgáltatással, szerződéses évfordulóján, illetve a 2025-ben ismét sorra kerülő márciusi lakásbiztosítási kampány alkalmával van lehetősége kedvezőbb biztosítás kiválasztására, átszerződésre. Jó választás lehet az MNB védjegyével ellátott MFO, amely elektronikus, gyors ügyintézést, önrész és felesleges kiegészítők nélküli ajánlatot is jelent. A lakásbiztosítási piacon az ügyfelek eligazodását az MNB honlapjának Minősített Fogyasztóbarát Otthonbiztosítási (MFO) és Pénzügyi Navigátor fogyasztóvédelmi oldalaival is támogatja.

forrás: portfolio.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a lakásbiztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

Tavaly év végén 57 324 forint volt a normál használatú személyautók kötelező gépjármű-felelősségbiztosításának (kgfb) átlagos éves díja, ami 1,2 százalékos mérséklődés az előző negyedéves értékhez képest – derült ki a Magyar Nemzeti Bank (MNB) friss negyedéves Kgfb-indexéből. A vidéki autósok átlagos éves díja (mintegy 53 ezer forint) több mint 28 ezer forinttal maradt el fővárosi társaikétól (közel 82 ezer forint).

Az első negyedéves emelkedést követő két negyedévben a növekedés üteme lassult, a negyedik negyedévben pedig megfordult, így visszatértünk a fél évkor tapasztalt díjszinthez. Ezzel egyidejűleg a kárráfordítás tekintetében negyedéves alapon mindössze 0,2 százalékos emelkedés tapasztalható, ami azt jelenti, hogy a hat negyedév óta először a kárráfordítás növekedési üteme meghaladja a díjakét.

2024-ben éves alapon 8 százalékkal nőtt az országos átlagdíj, a fővárosi szerződéseknél 10 százalékos, a nem budapestieknél 8 százalékos növekedés volt 2023 utolsó negyedévével összevetve. Az éves kárráfordítás növekedésének mértéke a díjakénál enyhébb 3 százalék volt. Az infláció mérséklődésével a díjemelések konszolidációja lenne indokolt, ezt mutathatja már a negyedik negyedéves csökkenés.

Az MNB – adóhatásoktól és kárráfordítástól megtisztított – korrigált személyautós Kgfb-indexe megközelítőleg azonos szinten maradt, a kár és díj olló nem nyílt tovább.

A többi járműtípus esetében nőttek a kgfb-díjak

Ugyanakkor az egyéb járműkategóriák szinte mindegyikénél jelentősen növekedtek éves alapon a díjak. Két számjegyű volt a növekedés a flottás segédmotoros kerékpároknál, buszoknál, teherautóknál, vonatóknál és személyautóknál, valamint az egyedi taxiknál. Díjcsökkenést csak a flottás taxik és nehézpótkocsik esetében lehetett feljegyezni.

A pénzügyi felügyelet 2021-től negyedévente teszi közzé a kgfb-díjak és károk alakulását bemutató indexét, az általa működtetett, biztosítói adatszolgáltatáson alapuló Központi Kgfb Tételes Adatbázis (KKTA) segítségével. Az MNB honlapjának külön felületén színes infografika segítségével mutatja be a friss adatokat, amelyek 2016 első negyedévéhez viszonyítva jelzik a személygépkocsik átlagos éves díjának, illetve a többi járműosztály átlagdíjainak éves és negyedéves változását.

forrás:vg.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a kötelező biztosítási ajánlatokat:

Kötelező biztosítás kalkulátor >>

Március 1. és 31. között zajlik a lakásbiztosítási kampány, az ügyfelek válthatnak, meglévő biztosításukat lecserélhetik, függetlenül a szerződés évfordulójától. A lakástulajdonosoknak érdemes figyelemmel követni a biztosítók ajánlatait, ebben nyújtott segítséget a jegybank és a Nemzetgazdasági Minisztérium tájékoztatója.

Az ügyfelek egy hónapig felbonthatják lakásbiztosítási szerződésüket, hogy kedvezőbb feltételekkel nyithassanak egy újat – mondta Túri Anikó közigazgatási államtitkár a Nemzetgazdasági Minisztérium (NGM) és a Magyar Nemzeti Bank (MNB) közös sajtótájékoztatóján. A Világgazdaság beszámolója szerint számos biztosító új, kedvező feltételeket kínál, így az államtitkár azt javasolja, hogy mindenkinek érdemes szétnézni a piacon. Mivel ilyen sok a kedvező ajánlat, annak javasolja meglátogatni a biztosítók oldalait, akik még nem rendelkeznek lakásbiztosítással. Hangsúlyozta azt is: a kormányzat célja megvédeni a családok legfontosabb vagyontárgyát, az otthonukat, hogy az a legnagyobb biztonságban legyen.

A lakásbiztosítási kampány éves szinten is mérhető

Kandrács Csaba, az MNB alelnöke felhívta a figyelmet arra, hogy az első lakásbiztosítási kampányban:

- 640 ezer szerződést kötöttek újra,

- amelyek közül több mint 300 ezer ügyfél biztosítóján belül vizsgálta felül szerződését,

- és szintén mintegy 300 ezer pedig új biztosítónál köthette meg szerződését.

Beszámolt arról is, hogy elsődleges céljuk a verseny erősítése volt, és ahogy a számokból látszik, ez sikeres volt – mondta az alelnök, megjegyezve: nem árversenyt szerettek volna, hanem ár-érték javulást, és ez teljesült is. A Minőségi Fogyasztóbarát Otthonbiztosítások (MFO) is egyre népszerűbbek, az online értékesítéseknél minden harmadik szerződés ilyen típusú.

A tavalyi évben összesen majdnem 900 ezer szerződést újítottak meg – emelte ki, hozzátéve minden negyedik szerződést felülvizsgáltak az ügyfelek. Mint mondta, ebben a piaci szegmensben legmagasabb a koncentráció, az átlagdíjak pedig 16 százalékkal nőttek. Felhívta a figyelmet arra, hogy az állománynövekedés nem volt kifejezett kampánycél, de a félelmek ellenére a piac nem szűkült, hanem enyhén bővült. A lakott ingatlanok lefedettsége 0,5 százalékponttal 76,42 százalékra nőtt – tette hozzá.

Ezt várják idén a piacon

A jegybank és a szaktárca felmérése szerint jelentős – milliárdos nagyságrendű – erőforrással terveznek a biztosítók az idei kampányra is. Összesen 155 ezer új szerződést várnak, amelyből 17 százalék MFO – jelezte a jegybank alelnöke. A jegybank 2025-ben ismét kommunikációs megjelenésekkel készül, hogy az ügyfelek figyelmét felhívja a biztosítóváltás lehetőségére, kiemelten pedig a kedvező szolgáltatási minőséget szavatoló MFO-kra. Az MNB a biztosítóktól is aktív kommunikációt és tisztességes versenyt vár el. A kampány arra is alkalmas lehet, hogy a hozzávetőlegesen egymillió biztosítatlan háztartás figyelmét ráirányítsa a lakásbiztosítás fontosságára – mondta Kandrács Csaba. A megbeszélésen elhangzott, hogy a márciusi lakásbiztosítási átszerződési időszakra a biztosítók és az MNB is készül, többek között kommunikációval. A lakásbiztosítások esetében cél a verseny további élénkítése. Az új Etikus 2.0 szabályozócsomag a teljes biztosítási piacon olyan termékfejlesztési hullámot indíthat el, amely jelentősen javítja a biztosítások ár-érték arányát.

forrás: magyarnemzet.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a lakásbiztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

A lakásárak emelkedése nemcsak az ingatlan-adásvétel előtt állókat érinti. A korábban megkötött szerződések nem biztos, hogy teljeskörűen fedezik az adott ingatlan körül bekövetkező károkat.

Az ingatlan.com lakásárindexének legfrissebb adatai szerint országosan több mint 9 százalékkal nőttek a lakásárak januárban az egy évvel korábbi adatokhoz képest.

A lakásárak emelkedése nem csak az ingatlan-adásvétel előtt állókat érinti, az ingatlanok értékének jelentős növekedése a korábban megkötött lakásbiztosításokra is hatással lehet, hiszen azok már nem biztos, hogy teljeskörűen fedezik az adott ingatlanokat. A money.hu szakértője ennek kapcsán adott tanácsokat a lakásbiztosításunk felülvizsgálatához.

A február 10-i adatok alapján országos átlagban 9 százalékkal emelkedtek az ingatlanárak, de a Debrecent is magában foglaló Észak-Alföld régióban 13 százalék Budapesten pedig 12 százalékos volt a drágulás, és

a fővárosban február elején a használt lakások átlagos négyzetméterára elérte az 1,17 millió forintot.

Az ingatlan értékének jelentős növekedése azt is jelenti, hogy a korábban megkötött lakásbiztosítási szerződésben szereplő biztosítási összeg már nem feltétlenül fedezi a megnövekedett értéket, így egy káresemény esetén a kifizetés is alacsonyabb lehet a szükségesnél. Vagyis

szorult helyzetbe kerülhetnek azok a tulajdonosok, akiknek legnagyobb vagyontárgyunkban, az ingatlanukban, következik be váratlan káresemény, amit helyre kell állítani.

Csak keveset fizethet a biztosító

A helytelenül meghatározott biztosítási összeg azt eredményezheti, hogy egy káresemény esetén a biztosító nem a teljes kárt téríti meg. Például ha a lakás ma 70 millió forintot ér, de a biztosítás csak 50 millió forintra szól, akkor egy tűz okozta teljes kár esetén csak 50 millió forintnyi kártérítést kap a tulajdonos. Egy jelzáloghitelhez kötelezően kötött lakásbiztosításnál ráadásul komolyabb kár esetén a biztosító előbb a bankot kártalanítja.

A biztosítási összeg helyes beállítása nagyrészt az ügyfél érdeke és felelőssége. A biztosítók évente egyszer ugyan felülvizsgálják a szerződéseket az értékkövetés érdekében, de egy ingatlan valós újjáépítési költsége, illetve az ingóságok beszerzési ára nagyobb mértékben is emelkedhet, mint a biztosító által adott célcsoportra kalkulált átlagok.

– mondta Korponai Levente, a money.hu vezetője.

Verseny jöhet

Az idén márciusban esedékes rendkívüli lakásbiztosítási átszerződési lehetőség ismét erősítheti a piaci versenyt. A meglévő lakásbiztosítással rendelkezők áttekinthetik, hogy szerződésük alapján ingatlanuk, ingóságaik nem alulbiztosítottak-e, és össze is hasonlíthatják jelenlegi szerződésüket a biztosítók új ajánlataival.

A jelzáloghitelhez kötelezően megkötött lakásbiztosítás is lecserélhető, azzal a feltétellel, hogy az új lakásbiztosítás maradéktalanul megfelel a hitelszerződésben előírt fedezeteknek és biztosítási összegeknek. Mivel a biztosítási szerződésnek a hitelt nyújtó bank a kedvezményezettje, ezért kötelező értesíteni a váltásról. A hitellel terhelt ingatlanok biztosításakor minden esetben szükséges egy zálogkötelezetti nyilatkozat kiállítása is, amelyben megjelöljük a bankot zálogjogosultként.

forrás: vg.hu

CLB TIPP: Hasonlítsa össze a CLB kalkulátorában a lakásbiztosítási ajánlatokat:

Lakásbiztosítás kalkulátor >>

Közel 40 000 elemikár-bejelentés érkezett tavaly a Generalihoz az éghajlatváltozás következtében.

A Generali Biztosítóhoz 2024-ben közel 40 000 lakással és társasházzal kapcsolatos elemi kárbejelentés érkezett – számolt be a társaság. A legviharosabb időszak 2024-ben egyértelműen a május vége, június eleje volt: ebben a néhány napban érkezett a kárbejelentések közel harmada a Generalihoz.

A változékony időjárás, a globális felmelegedés és a klímaváltozás hatásai egyre erőteljesebben befolyásolják a mindennapjainkat, elég csak a gyakori szélsőséges időjárási körülményekre gondolni. A viharkárokat nézve 2024 azonban békésebb év volt a 2023-as évnél: míg tavalyelőtt a Generali Biztosítóhoz rekordmennyiségű, 58 000 lakással és társasházzal kapcsolatos elemi kárbejelentés érkezett, addig 2024-ben ez a szám közel 40 000 volt, a károk összege megközelítette az 5 milliárd forintot. A viharkárral kapcsolatos kárbejelentések száma volt tavaly a legmagasabb a károkat tekintve (megközelítőleg 21 000), ezt követték a villámmal, a jéggel és a kívülről beáramló vízzel kapcsolatos kárbejelentések.

2024-ben a viharkárok tekintetében a viszonylag békés évkezdés után május utolsó napjaiban jégverés rázta meg az országot, és az extrém időjárás június elején is megmaradt. Ebben az időszakban összesen több mint 12 000 kárbejelentés érkezett a biztosítóhoz, ami a hónapos átlagot tekintve (2500 bejelentés 2024-ben) kiemelten magas volt. Ezen a két hónapon kívül még az átlagnál több vihar és vízkárról érkezett bejelentés a Generalihoz 2024 júliusában és augusztusában, illetve szeptemberben is az éves átlagnál jóval magasabb volt a kárbejelentések száma – ebben a hónapban az áradások okoztak komoly problémákat országszerte.

A lakossági viharkárok tekintetében tavaly a legtöbb kárbejelentés Budapestről érkezett, amit Hajdú-Bihar vármegye és Pest vármegye követett – városok szintjén pedig a főváros mellett Debrecen, Pécs és Miskolc szenvedte a legtöbb kárt 2024-ben.

forrás: portfolio.hu