Mi lesz a magyar biztosítókkal 2021-ben? Elmondták nekünk a biztosítóvezérek

A Portfolio hagyományainak megfelelően a legnagyobb hazai biztosítók első számú vezetőit arra kértük év végén, értékeljék a mögöttünk álló esztendőt és adjanak előrejelzést 2021-re. Alábbi kérdéseinkre válaszoltak:

1. Hogy értékeli 2020-at saját biztosítója és a biztosítási piac szempontjából?

2. Mit tekint saját biztosítója és a szektor előtt álló legnagyobb kihívásnak 2021-re?

3. Mely termékek, szolgáltatások és innovációk területén hozhat növekedést, előrelépést 2021 saját biztosítójánál, illetve a biztosítási szektorban?

Alexander Protsenko elnök-vezérigazgató, Allianz Hungária Biztosító

1. Év eleji terveink alapvetően arra fókuszáltak, hogy egyszerűsítsük a termékkínálatot, illetve folytassuk szolgáltatásaink és kínálatunk digitalizálását, ezzel is növelve az ügyfélélményt. A pandémia következtében életünk sokkal intenzívebb lett, és számos olyan fejlesztést vittünk véghez néhány hét alatt, amelyek azelőtt akár évekig is eltartottak volna, különösen a digitalizáció és az online szolgáltatások tekintetében. A koronavírus ideje alatt felgyorsítottuk ezeket a fejlesztéseket. Például az életbiztosítások területén a járvány első heteiben új digitális szolgáltatásokat vezettünk be, így ezek a folyamatok is teljes mértékben távolról kezelhetővé váltak, hasonlóan a nem-élet szegmenshez. A koronavírus hatása az üzletmenetünkre és az egész piacra vegyes volt: például az elmaradt események miatt a kárigények növekedése, illetve az utasbiztosítások területén teljes visszaesés volt tapasztalható. Másrészről azonban az a gépjármű- és otthonbiztosítási termékeink hamar kilábaltak a járványhelyzetből. Összeségében képesek voltunk mindezt kiegyensúlyozni, és jó eredményeket értünk el.

2. Míg az első hullámot a gazdaság egésze jól átvészelte, a kérdés 2021-ben az lesz, hogy a második hullám milyen sokáig tart és mennyire mély nyomot hagy. A biztosítási piac stabilabb, hosszabb távra fókuszál, így az alap erős. A növekedés mértéke és az új üzletek mennyisége a gazdasági helyreállás gyorsaságától függenek majd. A kihívások azonosak, és az irány ugyanaz marad, mint korábban – sőt az egész koronavírus helyzet katalizátorként hatott az Allianzra. A múltban túlságosan is bonyolultak voltunk, nem voltunk elég gyorsak, és a folyamataink pedig elég egyszerűek, ezek miatt pedig sok esetben elmaradtunk az ügyfeleink elvárásaitól. E tekintetben nagy előrelépés történt, azonban még mindig van lehetőségünk további fejlesztésekre. A kihívás az, hogyan miként váljunk még gyorsabbá.

3. Világos elképzelésünk van a termékeink és szolgáltatásaink egyszerűsítéséről, valamint a távoli ügyintézésről és a gyors ügyfélélményről. Ezeket 2021-ben további szegmensekre és termékekre, illetve folyamatokra is alkalmazni akarjuk. A moduláris Autóm és Otthonom termékek bevezetése során megszerzett tapasztalatainkat fogjuk felhasználni további szegmensek és termékek esetében is. Tovább fogunk egyszerűsíteni és fejleszteni annak érdekében, hogy más területeken, például az ajánlatkérés és a kárrendezés témakörében ugyancsak növeljük az ügyfélélményt. Célunk egy, még a jelenlegihez képest is radikálisan egyszerűsített, könnyen kezelhető rendszer kialakítása, amelyben az ügyfél valóban élményként éli meg a biztosításkötést.

Erdős Mihály elnök-vezérigazgató, Generali Biztosító

1. Az idei év soha nem látott nehézségek elé állította nemcsak a biztosítási piac, hanem valamennyi iparág szereplőit. Ugyanakkor fontos hangsúlyozni, hogy a biztosítási területen a gazdasági hatások időbeli csúszással éreztetik hatásukat, így összpiaci szinten, a nehéz gazdasági körülmények ellenére is mind az élet, mind a nem-életbiztosítási szegmensben várhatóan növekedéssel zárjuk majd az évet. Ez azt is jelzi, hogy az ügyfelek, a lakosság bizalma erős a biztosítási megoldások és a biztosítók, mint az öngondoskodást segítő partnerek iránt, amire éppen az ilyen helyzetek hívhatják fel mindenki figyelmét. A Generali Biztosító idei évéről szólva két kulcsszót szeretnék kiemelni. Az egyik természetesen a biztonság. A járványhelyzetben ügyfeleink, munkatársaink és értékesítő partnereink biztonsága az a legfontosabb szempont, ami meghatározta az idei év munkáltatói és üzleti döntéseit, fejlesztéseit. Nagyon fontos megerősítés volt számunkra, hogy a Generali 2021 stratégiánkban megfogalmazott céljainkon, megkezdett programjainkon ebben a helyzetben sem kellett módosítanunk, sőt, megerősítette a stratégiai célkitűzéseink és törekvéseink helyességét. A másik meghatározó érték a fenntarthatóság. Ez szűkebb értelemben jelenti a pillanatnyi eredményekre, piaci részesedésre koncentráló szemléleten túlmutató partnerséget minden érintettünk, ügyfeleink és munkatársaink számára, és jelenti az üzleti szempontokon túlmutató szélesebb értelemben vett felelősségvállalást is, amelyet a Generali Csoport minden piacán képvisel.

2. 2020 egyértelműen megmutatta az öngondoskodás, a kockázati védelem és az egészségügyi ellátások jelentőségét. Bár a fejlődés, ugyan kis mértékben, de idén is látható volt, az érettebb piacokkal összevetve még van tere a bővülésnek. Hiszem, hogy a lakosság, az ügyfelek edukációjában biztosítóként fontos szerepet tudunk játszani. A tudatos jövőtervezés, a váratlan helyzetekre való felkészülés megkerülhetetlen kérdések. Nekünk élethosszig tartó partnerként segítenünk kell ügyfeleinket ezen az úton. Az egyszerűség, a gyorsaság, a hatékonyság minden piaci szereplő számára, így nekünk is kiemelt cél, és ezen célok elérésében a digitalizációra kell építenünk. Egyre több önkiszolgáló tranzakciót, elektronikus megoldást, automatikus folyamatot fogunk jövőre is működésbe állítani. A járványhelyzet hatására az ügyfelek nyitottabbá váltak a digitális megoldások iránt, így ezen a téren jövőre, piaci szinten is jelentős bővülésre számítunk. A saját működésünkben már visszafordíthatatlan változás a hibrid (otthoni – irodai) munkavégzés meghatározóvá válása papírmentesen és az online felületek használatával.

3. A vagyonbiztosítások elmúlt években tapasztalt fejlődése jövőre is folytatódni fog. Már 2021-ben és hosszabb távon is ebben az üzletágban az okos megoldások térnyerése és az assistance szolgáltatások kínálatának bővülése hoz jelentős újdonságot, amikor egy biztosítás nemcsak a kárenyhítésben, de a megelőzésben is egyre nagyobb szerepet fog játszani. Az életbiztosítások, az öngondoskodás esetében még tere van az előrelépésnek. Ennek időbeli alakulását nagyban meghatározza majd a járványhelyzet hosszú távú gazdasági hatása, amit most még nem tudunk megbecsülni. Az egészségbiztosítások piacán érzékelhető az ügyfelek igényeinek növekedése, ami minden piaci szereplő számára lehetőséget jelent. A nemzetközi Generali Csoport 2021-ben ünnepli 190 éves jubileumát. Erre a hihetetlenül gazdag örökségre, a Generali válságokon átívelő stabilitására és folyamatos megújulási képességére építve jövőre is szeretnénk tovább erősíteni kapcsolatainkat ügyfeleinkkel, értékesítési partnereinkkel és munkatársainkkal.

Zatykó Péter elnök-vezérigazgató, Aegon Biztosító

1. Idén olyan történelmi pillanatot éltünk meg, amikor az emberek kockázati érzékenysége egyik napról a másikra példátlanul megváltozott. A „velem ez úgysem fog megtörténni” érzés egycsapásra átalakult, és sajnos mindenki a saját bőrén érezhette a veszélyt. Teljesen újfajta, felfoghatatlan félelemmel szembesültek az emberek, így sokaknak eszébe jutott, hogy a biztosítóhoz forduljanak segítségért. Igyekeztünk többféle megoldással - átmeneti díjfizetés szüneteltetés, biztosítási összeg csökkentés, kötvénykölcsön - segítséget adni az ügyfeleinknek, hogy ebben az olykor egzisztenciálisan is bizonytalanabbá váló helyzetben meg tudják tartani biztosítási védelmüket. A működésünk szempontjából az azonnali digitális átállás jelentette a legnagyobb kihívást. A munkatársaink közötti példátlan összefogás és együttműködés kellett ahhoz, hogy mind az értékesítésben, mind az ügyfélkiszolgálásban és termékfejlesztésben gyorsan tudjunk reagálni a megváltozott lehetőségekre. Évek óta jelentős technológiai befektetéseket tettünk annak érdekében, hogy egyre inkább digitális vállalattá váljunk. Most bebizonyosodott, hogy ez a stratégia igencsak előrelátó volt. Ügyfeleink egy részével már eddig is digitálisan tartottuk a kapcsolatot, így jó alapokkal indultunk a veszélyhelyzet kialakulásakor. Az ügyfeleink mellett kiemelt figyelmet fordítottunk munkatársaink biztonságára. Március közepe óta kollégánk 95-98% otthonról dolgozik. Büszkék vagyunk arra, hogy az átállás zökkenőmentesen történt meg, és azóta is sikeresen menedzselünk minden folyamatunkat home office-ból. A Covid-19 második hulláma tehát már teljesen felkészülten érte a vállalatot. Ennek következtében év végére sikerült behoznunk a kezdeti elmaradást, maximálisan teljesítjük a terveinket, és közel 2019-es szinten hozunk minden mutatót.

2. A koronavírus-helyzetben felértékelődött a biztosítások szerepe. Egyre többen szeretnének felkészülni a váratlan helyzetekre, így megfigyelhető némi kereslet-növekedés, legalábbis bizonyos kockázati termékek tekintetében. Az igényeknek ugyanakkor határt szabnak a családok egyre szűkülő pénzügyi lehetőségei. A biztosítási szektor teljesítménye szorosan függ a gazdaság állapotától, így mindenképpen számítani lehet a pandémia elhúzódó gazdasági hatására. A munkanélküliség, és az alacsony hozamkörnyezet jelentheti a jövő évben a legnagyobb kihívást a szektor számára. A saját biztosítónk előtt álló legnagyobb kihívás pedig az ügylet jóváhagyása esetén a tulajdonosváltás, és az akvizíciós folyamat menedzselése.

3. A biztosítási szektorban éppúgy, mint a saját biztosítónknál a digitalizáció további lépései - AI támogatott kockázatelbírálás és az algoritmizált kárrendezés – hozhatnak előrelépést. A járványhelyzet által kikényszerített digitális világ jó része velünk marad a továbbiakban is, hiszen az ügyfeleink, üzleti partnereink számára sokkal kényelmesebb és gyorsabb megoldásokat tesz lehetővé. Úgy tapasztaltuk, hogy az idősebb ügyfeleink sem idegenkednek a technikai eszközök - pl. videós kárfelmérés, online ügyfélszolgálat - használatától. Termékfejlesztésben a pandémia által előhozott új kockázati fedezetek – pl. világjárvány, munkanélküliség - bevonása jelenthet növekedést. Illetve évek óta nagy talán: az egészségbiztosítás.

Bertrand Woirhaye vezérigazgató, Groupama Biztosító

1. Ahogy mindannyiunk életére, természetesen a gazdasági élet szereplőire, így a biztosítási szektorra és társaságunk működésére is hatással volt a világméretű koronavírus-járvány. A nehézségek arra is alkalmat adtak, hogy bebizonyítsuk, a megváltozott feltételekhez gyorsan tudunk alkalmazkodni, közel tudunk maradni ügyfeleinkhez, sőt még új szolgáltatások bevezetésével is tudjuk őket segíteni. Az idei évben még jobban fókuszba került partneri kapcsolatunk ügyfeleinkkel, és ezt nagyon előre mutatónak érzem. A lakossági biztosítások területén nem meglepő, hogy ez az év a személyek védelmét érintő biztosításokról szólt. Egyik legfőbb feladatunknak azt tekintettük, hogy fedezeteinkkel, vagy azok kiterjesztésével megfelelően kezelhessék ügyfeleink a pandémiás helyzetet, ezért az új kockázatok fedezésére különböző többletszolgáltatásokat építettünk be termékeinkbe - például abban az esetben, ha valaki koronavírus miatt kórházba kerül, egy egyszeri plusz összeget fizetünk számára. Ami a vállalati ügyfeleket és a mezőgazdasági területet illeti, szoros kapcsolatban tudtunk maradni ügyfeleinkkel és partnereinkkel, így az új helyzethez igazított folyamatainkkal megfelelő megoldásokat és védelmet tudtunk kínálni számukra. Mindezeknek köszönhetően a gazdasági lassulás ellenére is egy enyhe növekedést tudtunk elérni a vagyon- és balesetbiztosítások területén.

2. Az idei év bebizonyította, hogy a biztosítási szektor válságálló. Természetesen lehetnek begyűrűző hatások, a gazdaság visszaesése a biztosítások területén is éreztetheti majd a hatását, de bízom abban, hogy az ügyfelek bizalma, ami ebben a nehéz évben mindvégig kitartott, jövőre, amikor már remélhetőleg kilábalhatunk a járványból, továbbra is megmarad. Sőt, azt látjuk, hogy a pandémia bizonyos értelemben pozitív folyamatokat is beindított, felhívta például az emberek figyelmét az öngondoskodás fontosságára. A személyes biztonság előtérbe került, kiemelkedően megnőtt például a keresletet a kockázati életbiztosításokra vagy a startégiai partnerünknél, az OTP Bankban elérhető, munkanélküliségre, keresőképtelenségre vonatkozó biztosításainkra is. Szándékunk az, hogy az új igényekre innovatív termékfejlesztéssel egyre magasabb szintű, és rugalmas megoldásokkal válaszoljunk az előttünk álló évben is.

3. Bár nehéz év áll mögöttünk, de nem állunk le a szolgáltatásaink fejlesztésével, több újdonsággal is készülünk a jövő évre. Az egyik legjelentősebb innovációnk talán az új platformra helyezett élet és nyugdíjbiztosításunk, mely egyszerűsége, rugalmassága, alacsony költségei révén várhatóan nagy népszerűségnek örvend majd. A lakásbiztosítások terén a mi kínálatunkban is elérhető lesz a minősített fogyasztóbarát termék, és természetesen ezen kívül is lesznek fejlesztéseink. A termékfejlesztések mellett új alapokra helyezzük kárrendezési, szolgáltatási területünket is. Olyan folyamatok kialakításán dolgozunk, mely nemcsak érezhetően gördülékenyebbé, könnyebbé teszik az ügyintézést ügyfeleink számára, de egyúttal olyan élményt is szeretnénk nyújtani, mely meghaladja az ügyfelek várakozásait.

Pandurics Anett elnök-vezérigazgató, Posta Biztosító

1. A biztosítási szektor véleményem szerint kiválóan vizsgázott a koronavírus járvány kapcsán. Azt gondolom, sok területen sikerült megugrani azt a kihívást, amelyet az jelentett, hogy a biztosításokatmindenki egy nagyon szoros, személyes bizalmi kapcsolaton alapuló és ilyen módon értékesíthető terméknek tartotta. A pandémia rákényszerített bennünket arra, hogy a folyamatainkat átgondoljuk és azokon a területeken, ahol erre lehetőség van, digitálissá tegyük azokat. Azt gondolom, hogy a jövő egyik legnagyobb kihívása az, hogy megtaláljuk az ügyfelek igényeinek megfelelő egyensúlyt a digitális térben könnyen skálázható, s ilyen módon személyre szabható termékek, illetve a továbbra is komoly tanácsadói hátteret igénylő személyes vagy hibridtermékértékesítés között. Visszatérve a teljesítményre, továbbra is úgy gondolom, hogy középtávon a pandémia a biztosítói eredményekben is nyomott fog hagyni: az MNB harmadik negyedéves adatai már egyértelműen visszajelezték azt, hogy lassult a díjbevétel növekedés dinamikája. Nagy kérdés, hogy a piac hogyan tudta az általában komoly eredményeket hozó IV. negyedévet teljesíteni úgy, hogy épp a második hullám korlátozó intézkedései között kellett volna felfuttatni az értékesítést. Ez egy olyan piaci környezetben rendkívül komoly kihívás, ahol a lakossági megtakarítási potenciált egyre jobban nyomja a válság okozta negatív gazdasági hatás.

2. A vírusjárvány első időszakában még újfent igazolva láthattuk annak az axiómának az igazságát, hogy a bajban az emberekben felértékelődik a biztonság iránti vágy – ez magyarázhatta, hogy bizonyos, objektíven visszaeső területeket (utasbiztosítások) leszámítva nem éreztünk számottevő gyengülést. Ha az év első felében valóban rendelkezésre áll már a vakcina és legkésőbb a második félévtől elindul a gazdasági felemelkedés, akkor a szektornak várhatóan azzal kell majd szembesülnie, hogy a lakosság jelentős része az elmaradt fogyasztást próbálja majd pótolni. Ilyen időszakban ugyan nehezebb feladatot jelent az öngondoskodásra, az előre tervezésre való figyelemfelhívás, de a gyors fellendülés mindannyiunk érdeke. Jövőre is komoly kihívást jelent és sok erőforrást köt le a folyamatosan változó szabályozói környezetnek való megfelelés. Az immár szokásosnak mondható megfelelési feladatokon túl a 2021-es évben március 10-től az ESG (Environmental, Social, Governance) - implementáció okoz majd többletfeladatot az egész szektornak.

3. Azt már korábban jeleztem, hogy egyértelműen jól vizsgázott a szektor a digitális ügykezelés területén, ezen a téren minden szereplő komolyan előrelépett a 2020-as évben, s a végrehajtott fejlesztések a jövőben is segítenek majd az ügyfelek még színvonalasabb kiszolgálásában. Szűkebb környezetünkben úgy gondolom, büszkék lehetünk arra, hogy a piacon azon szereplő között volt a Posta Biztosító, akiknek sikerült a járvány okozta hatásokra választ adó, speciális termékeket megjelentetni: a home office biztosításunk jó eséllyel szolgálni tudja majd a vírus utáni időszakot is, hiszen jól látható az a trend, hogy az élet rendes kerékvágásba zökkenése után is – a jelenleginél persze visszafogottabb formában – fennmarad majd az otthoni munkavégzés. Ugyancsak szép jövőt jósolok a belföldi utasbiztosítási termékünknek is, mivel arra számítunk, hogy a hazai turizmust támogató intézkedések – pl. a SZÉP-kártyára történő juttatások kedvezőbbé tétele – miatt a következő években is jelentékenyen emelkedik majd a belföldi turizmus. A hello márkánk kerékpáros biztosítására pedig a pandémiás helyzet pozitív hatással volt, hiszen sokan választották a tömegközlekedés helyett a kerékpárt elsődleges, vagy másodlagos közlekedési eszközként, ami várhatóan a válság után is így marad.

Almássy Gabriella elnök-vezérigazgató, Union Biztosító

1. A biztosítási szektor minden szereplője ugyanazon a nehezített pályán mozgott 2020-ban. Minden társaság kereste a gyors válaszokat a COVID-19 okozta új helyzetre ill. ezen túlmutató, a jövőt megalapozó új megoldások is születtek, felgyorsultak a digitális fejlesztések. Az UNION kapcsán arról tudok beszámolni, hogy bebizonyítottuk, képesek vagyunk gyorsan, rugalmasan és bátran reagálni a kihívásokra. Ez fókuszált csapatmunka eredménye, amire én is, mindannyian nagyon büszkék vagyunk.

2. Tovább kell dolgoznunk a még nagyobb ügyfélélmény érdekében, ma már rég nem csak a termék milyenségéről szól a biztosítás. De ugyanilyen fontos a munkáltatói márkaépítés, munkavállalóink elkötelezettsége is. Az idei év is bebizonyította, hogy elhivatott munkatársakkal hegyeket tudunk megmozgatni.

3. Az UNION kompozit biztosító, széles palettán kínál magas színvonalú termékeket, szolgáltatást ügyfelei számára. 2021-ben az UNION Biztosító tovább erősíti piaci pozícióját mind az élet mind a nem élet szegmensben és továbbra is piacformáló szerepet kíván betölteni az egészségbiztosítások terén. Fókuszban lesz továbbá – ahogy az előbb kiemeltem – a még nagyobb ügyfélélmény és munkatársaink elégedettsége, támogatása.

Holló Bence leendő vezérigazgató, NN Biztosító

1. Egy soha nem látott válságot élünk meg, amelynek egészségügyi és gazdasági hatásai gyakorlatilag minden család életét érintik. Ilyen helyzetekben a biztosítókra kiemelt szerep hárul, hiszen a feladatunk azoknak a fokozott kockázatoknak a csökkentése, amelyekkel ilyenkor az emberek szembesülnek. Az NN Biztosítónál mind az egészségügyi, mind pedig az anyagi védelem erősítésében ott állunk ügyfeleink mellett. Először is a koronavírust már a kezdetek óta sem kezeltük kockázatkizárási tényezőként, a COVID-19 fertőzéshez kötődő káreseményeknél is változatlanul állunk ügyfeleink rendelkezésére. Sőt, május elején 6 hónapról 2 hétre rövidítettük a szerződéskötéstől számított türelmi időt koronavírusos megbetegedés miatti kórházi ápolás esetén, hogy ezzel is könnyítsük a bajba jutott családok helyzetét. Emellett fontos hangsúlyozni, hogy az elmúlt években az NN-nél nagy hangsúlyt fektetettünk saját működésünk fejlesztésére, ezek az invesztíciók pedig a járvány kapcsán is meghozták a gyümölcsüket. A pandémia teljes ideje alatt stabilan, változatlan minőségű kiszolgálással tudtuk kiszolgálni ügyfeleinket, gyakorlatilag zökkenőmentesen tudtunk átállni az online üzemmódra, bevezettük a 100 százalékban online értékesítési megoldásunkat és kiterjesztettük az online ügyintézési lehetőségeinket. Ennek köszönhetően az NN Biztosító idén is nagyon jól teljesített a fontos kulcsmutatókban, a sikeres ügyfélmegtartás mellett pedig sikerült tovább erősítenünk a pozíciónkat az életbiztosítási üzletágban.

2. Idén a szektor megmutatta, hogy rendkívüli időkben is változatlanul számíthatnak ránk az ügyfelek, és jelentős újításokat is képesek vagyunk záros időn belül megvalósítani az érdekükben. Ez annál is fontosabb, mert a pandémia – bár remélhetőleg más dinamikával, de – 2021-ben is befolyásolni fogja az életünket, így számolnunk kell ennek gazdasági hatásaival is. Úgy gondolom, jövőre megint egy újfajta működésre kell tudnunk átállni, ami nem lesz még ugyanolyan, mint a korábbi életmódunk, de már jelentősen el fog térni az idén megszokottaktól is. Az emberek vélekedése is átrendeződik: teljesen máshogy állunk a betegséghez, illetve az egészségünk és a megélhetésünk védelme érdekében megtehető lépésekhez. Ezekre az új igényekre és az újból változó környezetre kell tudnunk biztosítóként jól reagálni, és releváns támogatást nyújtani a családoknak.

3. Ezekhez az igényekhez alkalmazkodva tervezzük a további fejlesztéseinket a termékek és az értékesítési csatornáink terén. Termékoldalon máris látható, mennyire megnőtt a lakosság körében a jövedelempótló, a hitelbiztosítási, valamint az egészségügyi biztosítási termékek iránti igény. Ennek megfelelően ezeken a területeken fontos újításokra készülünk már az év elejétől. Emellett tovább erősítünk az életbiztosítási területen is, hogy segítsük az embereket felkészülni a váratlan helyzetekre. Mindezek megvalósításában tovább haladunk az ügyfelek kényelmét és biztonságát segítő digitális megoldásainkkal is, ideértve az értékesítést, ügyfélkiszolgálást és az ügyféligények pontosabb megismerését, hogy igazán igényre szabott ajánlattal állhassunk rendelkezésükre. Az NN jövőre ünnepli magyarországi történelme 30 éves évfordulóját, így ennél is nagyobb lendülettel készülünk 2021-re, hogy ezeket a céljainkat megvalósíthassuk.

Kurtisz Krisztián vezérigazgató, Uniqa Biztosító

1. 2020 egy különleges év volt. A terveinket kivétel nélkül megvalósítottuk, viszont szinte mindent kicsit máshogy, ahogy eredetileg terveztük. Tovább folytattuk az ügyfélalapú struktúrára való átállásunk, és már nem csak Magyarországon hanem az UNIQA Biztosító tapasztalatain alapulva az összes UNIQA leányvállalat is hasonló struktúrára állt át az év végével. Itthon mi olyan dolgokat vittünk véghez home officeból, amik a normál körülmények között is kiemelkedő eredménynek számítanának. Idén a CHERRISK lett Magyarország első olyan nemzetközi insurtech vállalkozása, amely tavasz óta külföldön is online értékesít lakossági biztosításokat. Ráadásul úgy, hogy ezt egy magyarországi fejlesztési központtal tesszük. Mára több mint 60 ezer user van Németországban és több mint 110 ezer Magyarországon az ecosystemában. Mindeközben az UNIQA Biztosítóban tovább növeltük az ügyfélelégedettségi mutatóinkat, köszönhetően azoknak a digitális fejlesztéseinknek amelyek lehetővé tették az ügyfélszolgálatunk számára is az otthonról való munkavégzést, értékesítésben pedig a digitálisan támogatott eladásokat. A legnagyobb eredmény vagy sokkal inkább élmény számomra az, hogy az elmúlt évek során egy olyan csapatot építettünk aki az ilyen nehezen tervezhető körülmények között is mindent megtesz azért, hogy az előzőket elérhessük. 2020-ban a pénzügyi mutatóink is az elvárások szerint alakultak, várhatóan idén érjük el az elmúlt évek lenagyobb adózás előtti eredményét is. Idén felkészültünk a következő évekre melynek vezetői oldalról egyik oszlopa a biztosító Elsőszámú vezetői feladatait 2021. januárjától átvevő Dinsdale Julianna, én pedig a biztosító felügyelőbizottság elnökeként támogatom stratégiailag a további fejlődésünket.

2. A biztosítási iparág mindig egy 10-15 hónapos lemaradással követi le a gazdaság változásait. Jellemzően ha megvizsgáljuk az elmúlt évtizedek tapasztalatit, a gazdasági válságok első éve – így a 2020 is – mindig egy jobb év a biztosítóknak általában, mint a gazdaság többi szereplőjének. Ez az üzlet alapvetően hosszútávú portfolió építési logikájából adódik. A „fekete leves” mindig a 2.-3. évben következik be. A mi esetünkben a 2. év pedig a 2021-es év lesz. Ilyenkor van az amikor a gazdaság lassulásból adódó hatások utolérik a biztosítási szakmát, és az általános költségcsökkentési törekvések miatt - mind a lakossági mind a vállalati szektorban - nyomás nehezedik a biztosítási díjakra. Ez a nyomás egy alacsonyabb új értékesítési volumen mellett egy komolyabb feladat elé állítja a társaságokat. Kalandos évek lesznek a következők, nem beszélve az elmúlt időszak akvizíciói miatt végbemenő változásokról. A szektor folyamatosan koncentrálódik, ez a menedzsment és vezető pozíciók csökkenését és koncentrálódását is jelenti mind értékesítési mind biztosítástechnikai oldalon, ez a hatás közép és hosszútávon egy különös csavart is adhat majd a következő éveknek.

3. Az előzők miatt 2021-ben a hatékonyság és díjbevétel növelő innovációk fognak előtérbe kerülni, az árakra nehezedő nyomás miatt. Az UNIQA Biztosítónál mi is ezeket célozzuk meg. Új értékesítési csatornák fejlesztése és új partnerek bevonása lesz a fókuszban, szerencsések vagyunk hiszen a CHERRISK-en keresztül mi egy jóval nagyobb piacon is ott vagyunk Németországban. A hatékonyság növelés pedig elsősorban a kötvényadminisztrációs és kárrendezési területeken lesz jellemző. Véleményem szerint a klasszikus termékek „hatékonyabb előállítására” fokuszálnak majd a fejlesztések.

A nyolc legnagyobb hazai biztosítót 2019-es díjbevételük alapján állítottuk sorrendbe.

forrás: portfolio.hu

CLB TIPP: Kalkulátorunk segítségével az összes biztosító ajánlatát kiszámolhatja és összehasonlíthatja egy helyen:

Biztosítási kalkulátorok >>

Biztosítás fajta:

- Általános

Idehaza évente 1500 gyermek sérül meg súlyos közlekedési balesetekben, a gyermekbalesetek harmada nyáron történik.

Gilyén Ágnes, a Magyar Biztosítók Szövetségének (Mabisz) kommunikációs főosztályvezetője az M1-nek elmondta: a balesetek döntő része járművekben ülő gyermekekkel történik, de a kerékpáros balesetek is nagyon gyakoriak.

Nem elég az állami segítség

Kitért arra, hogy Magyarországon a 3-18 év közötti korosztálynak ingyen jár állami gyerekbaleset-biztosítás, amelynek azonban limitált a fedezete, ezért érdemes mellé kiegészítő biztosítást is kötni - írja az MTI.

Az általános gyermek- és ifjúsági balesetbiztosításról szóló 119/2003. (VIII. 14.) Kormányrendelet alapján minden 3 és 18 év közötti gyermeknek alanyi jogon jár állami balesetbiztosítás.

Az állami balesetbiztosítás mellett fél tucat biztosító kínál akár már néhány ezer forintos éves díjért az államinál jóval magasabb biztosítási összeget tartalmazó termékeket. Ezek a biztosítások nemcsak a gyermek 18 éves koráig nyújtanak szolgáltatást, hanem az egyetemi tanulmányok végéig, 23-25 éves korig is kiterjeszthetők. Ugyanakkor a tanulóbiztosítás megkötése előtt érdemes utánanézni, hogy ha a családnak van lakásbiztosítása, akkor az is tartalmazhat a családtagokat ért balesetekre szóló biztosítási fedezetet - olvasható a Mabisz közleményében.

Forrás: Privátbankár.hu

Az autós kötelező gyors tempóban drágul, a motorosok díjai viszont nem emelkedtek az elmúlt években. A motoros a biztosítók szerint jó ügyfél, van biztosítani való vagyona, és kárt sem okoz.

Szeretik a motorosokat a biztosítók, a kötelező biztosításuk díját legalábbis nem emelik – állítják az alkuszcégek. Miközben a személyautók díjai az elmúlt 12 hónapban több mint 20 százalékot drágultak, a motoros kötelező gépjármű-felelősségbiztosításoknál (kgfb) meglepő módon elmaradt az áremelés. A Biztosítás.hu adatai szerint 2012 óta minden évben 6500–7000 forint között volt egy átlagos motoros kgfb éves tarifája, az idén valamivel 6900 forint alatt alakult az átlagdíj. A CLB Biztosítási Alkusznál is hasonlók a tapasztalatok. A motoros piacon jelentősebb szereplőnek számító cégek nem emelték a motorosok tarifáit.

"A motoros kgfb megmaradt belépő terméknek” – mondja Rácz István, a Biztosítás.hu ügyvezetője. Minden évben van egy-két olyan biztosító, amelyik ügyfélszerzési okból olcsón adja a kgfb-t. „A motorosok jó ügyfélnek számítanak” – teszi ehhez hozzá Németh Péter, a CLB értékesítési igazgatója. Akinek motorja van, az általában az átlagosnál jobb anyagi helyzetben van, rendelkezik autóval, lakással is, így többféle biztosítást el lehet neki adni. A kötelezős kárhányadok is jók a motoroknál, ezeket a járműveket ugyanis rossz időben ritkán használják, általában csak nyáron és száraz időben ülnek rájuk. A viszonylag kis tömegű gépjárművel egyébként is csak kisebb károkat lehet okozni, mint egy nagyobb autóval, a más járművek utasainak okozott személyi sérülések is ritkábbak. A kárgyakoriság is jobb a motoroknál, ezer motorosból évente csupán 5-6 okoz kárt, míg az autósoknál ez az arány 30 körül van.

A motoros kgfb-piacon egyébként kisebb a verseny, mint az autós biztosításokén. Bár több cég is kínál biztosítást kétkerekű járművekre, az átlagdíjak alapján egy kézen meg lehet számolni, hány biztosító vesz részt valóban a versenyben. A CLB adatai szerint például az idén a Groupama, a K&H, a Signal és az Union kínálta a legjobb díjakat, 3-4 ezer forint közötti átlagos tarifával lehetett náluk motorra kötelezőt kötni. Az Allianznál és a Köbénél kétszer ennyibe került egy átlagos biztosítás, de voltak olyan piaci szereplők is, amelyek bőven 10 ezer forint fölötti átlagdíjat kínáltak, vagyis gyakorlatilag kiárazták magukat ebből a szegmensből. A legolcsóbb szereplők többségénél egyébként a CLB adatai szerint tavalyhoz képest nemhogy nem nőtt, de csökkent is a biztosítási díj.

Az átlagos díjat persze az is lejjebb szoríthatja, ha a motorosok elkezdenek tömegesen biztosítást kötni az 50 köbcentiméteresnél kisebb motorú, rendszám nélküli robogókra és segédmotorokra. A 3 millió személygépkocsihoz képest viszonylag kevés, csupán 163 ezer rendszámos motor fut a hazai utakon – hívja fel a figyelmet a Biztosítás.hu. Robogóból jóval több van forgalomban, a számuk a becslések szerint 600-700 ezer darab is lehet. Ezekre 3000 forintos díjon lehet kötelezőt kötni, sokan azonban ezt a minimális összeget sem fizetik ki, a Magyar Nemzeti Bank (MNB) legfrissebb adatai szerint viszont 2014-ben csupán 317 ezer segédmotornak volt biztosítása.

A biztosítás nélkül robogózók komoly kockázatot futnak. Ha kárt okoznak egy másik autóban, már annak a javítása is több százezer forintba kerülhet, egy személyi sérülés pedig még drágább lehet. Egy elütött gyalogos ugyanis könnyen beperelheti a balesetet okozó robogóst, és követelheti, hogy fizesse ki a kórházi kezelését, a kieső munkabérét, de maradandó sérülés esetén akár járadékot is követelhet tőle.

Forrás: Világgazdaság

Sokan a megtakarítási célú (vegyes és unit-linked) biztosításokat tartják az egyik legösszetettebb és legátláthatatlanabb befektetési terméknek Magyarországon, hiszen annyiféle költségtípus, szerződéses változó és bónusz létezik, hogy szinte lehetetlen két hasonló célú terméket személyre szabottan összehasonlítani. Az MNB (korábban a PSZÁF) a biztosítókkal karöltve évek óta dolgozik már a megoldáson, ennek fontos mérföldköve a biztosítók által önszabályozó módon 2009-ben létrehozott Teljes Költségmutató (TKM), ami a unit-linked termékeket egy objektív mérőszám alapján összehasonlíthatóvá tette. A következő fontos lépés ezen a lépcsőn a mutató klasszikus termékekre való alkalmazása lesz júliustól, valamint a biztosítások szerződéseiben lévő költségek elnevezésének egységesítése és a nyugdíjcélú termékekre vonatkozó ajánlás egyes rendelkezéseinek kiterjesztése lesz 2017 januárjától.

Mi alapján változik a megtakarítási biztosítások költsége?

Az egységes költségmutató alkalmazása leginkább azért indokolt, mert a megtakarítási célú biztosítások számos költségeleme, eltérő vonatkozási alapja és változója miatt egy laikus ügyfél nehezen tudja kiszámítani, hogy a több évtizedes futamidejű szerződése alatt mennyi lesz az éves költsége és a vélhető nettó hozama.

Egy megtakarítási célú életbiztosítás költségeit elsősorban olyan változók befolyásolják, mint hogy:

- Milyen gyakorisággal (havonta, évente, vagy félévente) fizetjük a szerződést, jellemzően az éves díjfizetés a legolcsóbb.

- Mennyit teszünk félre havonta (van olyan biztosító, amely sávosan von el költségeket és nagyobb szerződések esetén a terhelés alacsonyabb).

- Milyen idősek vagyunk, mi a foglalkozásunk, egészségi állapotunk, ez az alapbiztosítás és a kiegészítők díját módosíthatja.

- Milyen időtávra teszünk félre: jellemzően a kezdeti költségek arányaiban annál alacsonyabbak, minél tovább teszünk félre, viszont van olyan biztosító, amely hosszabb futamidejű szerződések esetén nominálisan magasabb költséget számít fel. Számos megtakarítási biztosítás fizeti vissza bónusz formájában a futamidő alatt elvont költségek egy részét vagy egészét egy bizonyos idő eltelte után, ha mindig minden díjat időben, rendszeresen befizetünk.

- Indexálás (rendszeres díjnövelés) esetén a kezdeti költségek aránya szintén alacsonyabb lehet, a nominális költségeket azonban a növekvő díjjal arányos vagyonkezelési költség növelheti.

- Milyen gyakran módosítjuk a befektetési rész portfólióját unit-linked szerződések esetén; általában néhány átváltás ingyenes egy évben, azonban a legtöbb termék a harmadik, negyedik átváltás esetén már számít fel költséget.

- Visszavásárlás esetén pedig több havi díjat is elkérhet a biztosító, hogy fedezze a tranzakció költségeit, persze gyakran ez is attól függ, hogy mennyi ideje fut a szerződés, amikor visszavesszük belőle a pénzünket.

Nehezíti a termékek összehasonlítását még, hogy szinte minden költség eltérő néven szerepel minden biztosító szerződésében. Egy egyszerű példával élve: a szerződés élettartamának elején fizetendő költséget van olyan biztosító, amely értékesítési költségnek, vagy szerződésköltési költségnek hívja, de olyan is van, amely félrevezetően bónuszalapba kerülő díjrészként tünteti fel az egyébként költséget jelentő elvonást (a leggyakoribb elnevezés a kezdeti költség erre a költségelemre).

Még kevesebb biztosító van, amely a klasszikus, vagy más néven vegyes életbiztosítások esetén is teljes körű transzparenciát biztosít, ugyanis sok esetben ezeknek a termékeknek a tételes költsége teljesen ismeretlen, (a biztosítási összeg és a visszavásárlási érték ugyanakkor ennél a terméknél is orientációt ad).

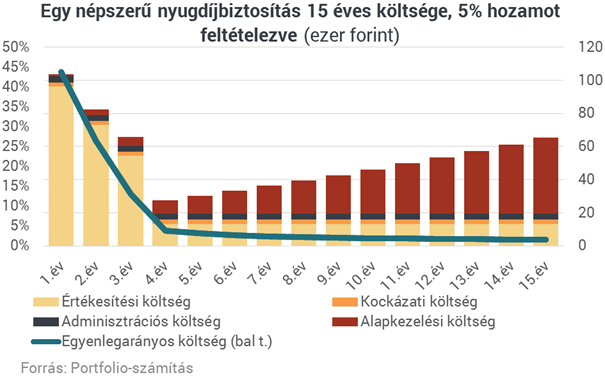

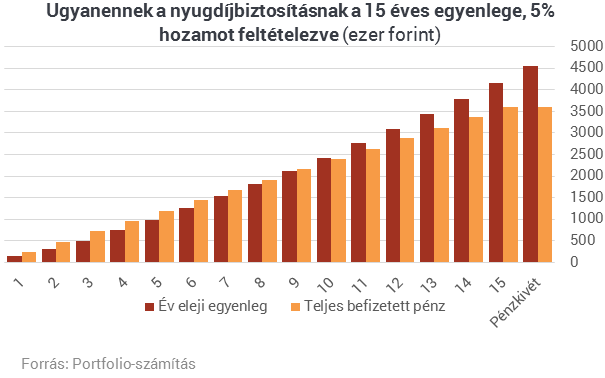

Egy nagy biztosító népszerű nyugdíjtermékének költségszerkezete egyébként a következőképpen néz ki; ez a költségelvonási modell viszonylag átlagosnak mondható, a költségelemeket viszont a szokásosnál transzparensebben tálalja a szolgáltató:

A számításban szereplő ügyfél havi 20 000 forintos díjat fizet, az eszközalapok nettó éves hozama 5%, mögöttes kezelési költségeket nem tartalmaz a számítás.

Milyen intézkedések segítik a transzparenciát?

Az elmúlt években jelentős lépéseket tettek a biztosítók és a felügyelet is arra, hogy a megtakarítási életbiztosításokat egyszerűbbé, átláthatóbbá tegyék. Talán a legjelentősebb ezek közül a Teljes Költségmutató (TKM) bevezetése volt unit-linked termékekre, amelyet 2009-ben dolgozott ki és 2010-ben tett közzé először a Magyar Biztosítók Szövetsége (MABISZ), 2015-ben pedig az MNB is átvette és rendeletet adott ki róla. A TKM lényege, hogy összehasonlíthatóvá tegye a megtakarítási célú biztosításokat egy modellszámítás segítségével, ez jelenleg Magyarországon az egyetlen olyan költségmutató, amely egy befektetési termék minden lehetséges elvonását magában foglalja (beleértve a mögöttes befektetési eszközök kezelési költségeit is).

A mutató úgy teszi összehasonlíthatóvá a biztosításokat, hogy az összes változót behelyettesíti egy konkrét, átlagosnak mondható ügyfél paramétereivel, aki:

- 35 éves,

- kockázati kiegészítőt nem vesz igénybe, csak az alapbiztosítást fizeti,

- 210 000 forintos éves díjat fizet rendszeres szerződések esetén (éves díjfizetéssel), 2 200 000 forintot egyszeri díjas szerződések esetén, csoportos beszedéssel,

- 10, 15 vagy 20 évre indítja a szerződést, és a szerződést a lejáratig megtartja,

- megkapja az összes bónuszt a futamidő alatt, ami jár, ha rendszeresen fizeti az ügyfél a szerződését.

Bár a szerződésünk konkrét, személyre szabott költségeit nem ismerjük meg a mutató alapján, a különféle biztosítási termékek relatív költségterhelését már össze tudjuk hasonlítani, sőt, idén unit-linked biztosítások esetén április 1-jétől eszközalapokra lebontva megtehetjük ezt az MNB adatai alapján.

Klasszikus biztosítások esetén július 1-jétől lesz elérhető nem-nyugdíjcélú termékekre vonatkozóan is a Teljes Költségmutató, a nyugdíjcélú klasszikus biztosításokra már 2015 július 1-óta számolnak TKM értéket a biztosítók.

Ha mégis ki szeretnénk számolni a szerződésünk konkrét költségeit, ezt két jelentős változás könnyíti majd meg:

- Május 24-én fogadott el a parlament egy törvényt, amely megköveteli a biztosítóktól, hogy a megtakarítási célú biztosítások költségelnevezései egységesek legyenek és pontosan feltüntessék, hogy melyik költségelem mire megy el. Várhatóan a konkrét megnevezéseket és az erre vonatkozó utasításokat június végén, vagy a jövő év elején ismerjük majd meg. A szerződésünk személyre szabott költségeit már most is persze ki tudjuk számolni, ez az intézkedés mindössze az összehasonlítást teszi könnyebbé.

- 2017. január 1-jétől lép életbe a megtakarítási célú életbiztosítások esetén fiktív egységek kimutatását betiltó rendelkezés, amely alapján az ügyfél pontosan látni fogja, hogy a kezdeti időszakban mekkora költséget von el a biztosító, nem tudja majd a szolgáltató vélt kezdeti egységek kimutatásával kozmetikázni az elvont költségeket. Ugyanekkor egyébként a TKM számítási módszertana is módosul, összhangban az új európai PRIIPs szabályozással.

Összességében már most is ki tudjuk számolni a szerződésünk konkrét költségeit és össze tudjuk TKM alapján hasonlítani az összes biztosító minden termékét (kivéve egyelőre a nem-nyugdíj típusú klasszikus biztosításokat), az új intézkedések ezt a folyamatot teszik még egy fokkal egyszerűbbé.

Átlátható, de mennyire?

Más befektetési termékek esetén viszont sajnos továbbra is fennmarad az anomália, hogy számos költségelemet nem ismerünk, nagy része ezeknek árfolyamveszteségként jelentkezik és nem is érzékeljük ezért költségnek, pedig az adott pénzintézet, vagy partnere bevételét növeli. Egységes mutatók pedig szinte csak elvétve léteznek a különféle befektetési termékek esetén, ezek jelentős része még csak nem is tartalmaz minden költséget - ellenben a TKM-mel, vagy nem alkalmas arra, hogy előremutató döntések meghozatalát segítse:

- Önkéntes nyugdíjpénztárak esetén mindössze a befizetéseire vonatkozó költségek ismertek az ügyfél számára, az alapkezelési költség, ami a teljes tőkéjét terheli, nem. Létezik a nyugdíjpénztári megtakarításokra vonatkozóan is egy díjterhelési mutató névre hallgató adat, azonban ez a pénztárak múltban levont éves összköltségét mutatja meg, nem pedig a jövőben várható költségeket, egyénre és portfóliókra lebontva.

- Befektetési alapok esetén a TER-mutató mutatja meg, hogy melyek azok a folyó költségek, amelyek a befektetést érintik, ezeket minden alapnál a Kiemelt Befektetői Információs (KIID) dokumentumokban megtaláljuk, viszont ezek is csak a múlt évben levont költségeket mutatják meg (kivéve, ahol előremutató, becsült értéket tüntetnek fel, mert az alapnak nincs egyéves track-recordja). A tranzakciós költségeket viszont nem tartalmazza ez az érték, amelyeknek pontos mértékét a forgalmazók döntik el. Alapok alapja konstrukciók esetén a mögöttes alapok költségeit szintén nem ismerjük, mivel ezek teljesítménye az alapon magán árfolyamveszteségként jelentkezik.

- A fix hozamú bankbetétek és lakástakarékok esetén az EBKM megmutatja a megtakarítási termékünk nettó, költségekkel ütköztetett hozamát, egységes költségmutató viszont itt sem létezik.

Forrás: Portfolio

Kedden hajnalban jégeső söpört végig Magyarország keleti felén, emiatt több mint ezer családi házban keletkezett kár. A térségben egyelőre nem várható újabb vihar, azonban nem árt felkészülni a további viharokra, illetve a károk tovább terjedésére is érdemes ügyelni.

"A szatmári jégesőben megsérült csaknem ezer háztető többségégét, körülbelül nyolcvan százalékát már lefóliázták a kármentesítésben résztvevő tűzoltók és önkéntes mentőszervezetek" - mondta a Szabolcs-Szatmár-Bereg Megyei Katasztrófavédelmi Igazgatóság szóvivője. Háromszázan dolgoznak a tetők lefóliázásán a jégveréssel érintett tizenhárom településen, a munkálatok várhatóan még szerdán, de legkésőbb csütörtökön befejeződnek. A megyei kormányhivatal harminc szakembere megkezdte az épületekben és a mezőgazdasági növényekben esett jégkárok felmérését.

A térségben egyelőre nem várható nagyobb zivatar, így a remények szerint a fóliázással minden sérült ingatlant meg tudnak védeni az esetleges csapadéktól. Uszkán egy családot ki is kellett telepíteni, a lakhatatlanná vált házba a tető megjavítása, az elektromos hálózat helyreállítása és az átázott falak száradása után térhetnek vissza a lakók.

Mi a teendő, ha viharkár keletkezik?

- A további károk enyhítésére, illetve megelőzésére kárelhárítást kell végezni, ebben egyébként a katasztrófavédelem is segítségére volt a családoknak, együtt fóliázták le a megrongálódott tetőket.

- Ha más típusú kár is ért minket a jégverésen kívül, akkor ennek a továbbterjedését is próbáljuk megakadályozni.

- A lakásbiztosító felé két napon belül jelentsük be a kárunkat.

- Ha nem ért minket kár, akkor is érdemes felülvizsgálni a biztosításunkat, hogy megfelelő-e a védelmünk. Ha alulbiztosított az ingatlanunk, akkor egy kár esetén alacsonyabb, a biztosítás fedezeti értékének erejéig kapunk biztosítási összeget.

Forrás: Pénzcentrum

A nyár különösen veszélyes időszak a gyerekekre - hívta fel a figyelmet Gilyén Ágnes, a Magyar Biztosítók Szövetsége (Mabisz) kommunikációs főosztályvezetője szerdán az M1 aktuális csatornán.

Elmondta, a Központi Statisztikai Hivatal (KSH) adatai szerint a gyerekbalesetek egyharmada nyáron történik, a 2014-es rendőrségi adatok alapján a gyerekeket 1500 közúti baleset érintette.

Kiemelte: Magyarországon a 3-18 év közötti korosztálynak ingyen jár állami gyerekbaleset-biztosítás, erre építve több mint fél tucat biztosító további gyermekbaleset-biztosítási terméket fejlesztett ki, amelyek az államinál nagyobb kockázati kört fednek le, nagyobb összegű kárkifizetést tesznek lehetővé. Évi 10-12 ezer forint díjért magas biztosítási összeget kaphatnak a megsérült gyerekek, egy műtétre 100 ezer forintot is járhat a költségek fedezésére.

Forrás: ma.hu

Évente több millió magyar utazik külföldre, azonban piaci adatok szerint csak minden harmadik utas gondoskodik biztosításról. A kényelmesen, akár néhány perc alatt interneten is megköthető utasbiztosítások ugyanakkor jelentős költségektől kímélhetik meg a külföldre utazókat baleset, betegség vagy poggyászkár esetén. Érdemes körültekintően választani, mivel a fedezetek köre és mértéke jelentősen eltérhet az egyes termékeknél.

Napi pár száz forint

Piaci becslések szerint az évente külföldre utazó több millió magyar közül csak minden harmadik köt utasbiztosítási szerződést. Ez annak ellenére így van , hogy egy átlagos európai nyaralásra – az utazás árának töredékéért – már napi pár száz forintért található biztosítás, de a magasabb összegű szolgáltatást nyújtó ajánlatok is elérhetőek jellemzően ezer forint alatt.

Az utasbiztosítások speciális termékek, melyek egyidejűleg nyújtanak fedezetet a külföldi utazás során bekövetkező betegségre, balesetre, poggyász kárra, s jellemzően magukba foglalják az utazási segítségnyújtást (asszisztencia szolgáltatás), a felelősségbiztosítást és a jogvédelem költségét is.

Jelentős eltérések az egyes biztosítók között

Az utasbiztosítás kiválasztásánál azonban érdemes körültekintően tájékozódni, az általános és egyedi szerződési feltételeket alaposan áttanulmányozni, mivel a hazai biztosítók termékei nem csak díjaikban, de a vállalt kockázatok körében és a fedezetek mértékében is jelentősen eltérhetnek. Figyelembe kell venni, hogy az úti cél, az utazás hossza, a közlekedési eszköz, a vagyontárgyak, és az utazás során végzett tevékenységek jellegétől függően az utasoknak más-más biztosítási szolgáltatásra lehet szükségük.

Egyes országokban (pl. USA) az egészségügyi ellátás rendkívül költséges, így az oda utazóknak érdemes magas vagy korlátlan fedezetet nyújtó biztosítási módozatot választaniuk. A sportolni vágyók számára hasznos lehet kiegészítő sportbiztosítást kötni, amely fedezetet nyújthat vadvízi evezés, búvárkodás és más sporttevékenység közben bekövetkezett baleset esetén. A nyaralás előre nem látható (pl. betegség miatti) meghiúsulására pedig célszerű útlemondási biztosítást is választani.

Érdemes előre tájékozódni

Fontos tudni, hogy valamennyi utasbiztosítási szerződés tartalmaz olyan eseteket (mentesülés, kizárt kockázat), melyre a biztosító nem vállalja a szolgáltatás nyújtását, továbbá fedezeti limiteket rögzíthet, és bizonyos esetekben az önrész vállalását is kikötheti. A napjainkban egyre jellemzőbb terrorveszélyből eredő biztosítási eseményeknél – kivéve, ha hivatalosan is utazásra nem javasolt országról van szó – a legtöbb biztosító nyújt szolgáltatást. A konkrét feltételekről azonban itt is érdemes előre tájékozódni.

Az egyéni utasbiztosítások mellett a fogyasztók igénybe vehetik az Európai Unió területén érvényes Európai Egészségbiztosítási Kártyát (EEK), illetve a bankkártyákhoz kapcsolódó utazásbiztosításokat is. Az Országos Egészségbiztosítási Pénztárnál díjmentesen kiváltható EEK azonban csak korlátozottan – elsősorban sürgősségi ellátásra – használható, s azt kizárólag a helyi társadalombiztosítási szervvel szerződött szolgáltatók fogadják el. A bankkártyákhoz kapcsolódó utazási- és balesetbiztosítás tartalmáról javasolt részletesen tájékozódni a pénzügyi intézményeknél, ugyanis ezek a termékek nem személyre szabottak, sőt egyes esetekben a biztosítás csak akkor érvényes, ha a bankkártyát a célországban előzetesen használják.

Van, amire nem terjed ki a biztosítás

Az utasbiztosításokkal összefüggően jellemzően csekély számú fogyasztói beadvány vagy megkeresés érkezik a Magyar Nemzeti Bankhoz. Az elmúlt egy évben ezek leginkább a kárigények elutasítását, a kártérítések mértékét, valamint a poggyász,- és útlemondási biztosításokra vonatkozó ügyfél-tájékoztatást érintették.

Előfordult, hogy a biztosító az utas külföldi kórházi ellátását még megtérítette, a hazaszállítás költségét viszont már nem fizette, illetve olyan eset is, ahol a meglévő útlemondási biztosítás ellenére az ügyfélnek 20 százalék önrészt kellett vállalni a repülőjegy törlése miatt. Gyakori fogyasztói kifogás továbbá, hogy a bűncselekménnyel (lopás, rablás) összefüggő esetekre, külföldi munkavállalásra, vagy például járatkésésre nem terjed ki az utasbiztosítás.Érdemes előre tájékozódni.

Forrás: TőzsdeFórum

Az utasbiztosításokkal összefüggően kevés fogyasztói beadvány készül

Évente több millió magyar utazik külföldre, azonban piaci adatok szerint csak minden 3. utas gondoskodik biztosításról, az interneten is megköthető utasbiztosítások ugyanakkor jelentős költségektől kímélhetik meg a külföldre utazókat baleset, betegség vagy poggyászkár esetén - figyelmeztet a Magyar Nemzeti Bank (MNB).

Az MTI-hez kedden eljuttatott közleményben kiemelik: az utasbiztosítások speciális termékek, amelyek egyidejűleg nyújtanak fedezetet a külföldi utazás során bekövetkező betegségre, balesetre, poggyászkárra, és jellemzően magukba foglalják az utazási segítségnyújtást, a felelősségbiztosítást és a jogvédelem költségét is.

Közölték, az utasbiztosítás kiválasztásánál körültekintően kell tájékozódni, az általános és egyedi szerződési feltételeket áttanulmányozni, mivel a biztosítók termékei jelentősen eltérhetnek. Figyelembe kell venni egyebek között az úti célt, az utazás hosszát, a közlekedési eszközt, a vagyontárgyakat, és az utazás során végzett tevékenységek jellegét.

Az MNB kiemeli: valamennyi utasbiztosítási szerződés tartalmaz olyan eseteket - mentesülés, kizárt kockázat -, amelyekre a biztosító nem vállalja a szolgáltatás nyújtását, továbbá fedezeti limiteket rögzíthet, és bizonyos esetekben az önrész vállalását is kikötheti. Az egyre jellemzőbb terrorveszélyből eredő biztosítási eseményeknél - kivéve, ha hivatalosan is utazásra nem javasolt országról van szó - a legtöbb biztosító nyújt szolgáltatást, de a konkrét feltételekről érdemes előre tájékozódni - írták.

A tájékoztatás szerint az egyéni utasbiztosítások mellett a fogyasztók igénybe vehetik az EU területén érvényes európai egészségbiztosítási kártyát, illetve a bankkártyákhoz kapcsolódó utazásbiztosításokat is. Az Országos Egészségbiztosítási Pénztárnál díjmentesen kiváltható egészségbiztosítási kártya azonban csak korlátozottan - elsősorban sürgősségi ellátásra - használható, és azt kizárólag a helyi társadalombiztosítási szervvel szerződött szolgáltatók fogadják el.

A bankkártyákhoz kapcsolódó utazási- és balesetbiztosítás tartalmáról szintén érdemes részletesen tájékozódni a pénzügyi intézményeknél az MNB szerint, mert ezek a termékek nem személyre szabottak, sőt egyes esetekben a biztosítás csak akkor érvényes, ha a bankkártyát a célországban előzetesen használják.

A közlemény szerint az utasbiztosításokkal összefüggően csekély számú fogyasztói beadvány vagy megkeresés érkezik az MNB-hez. Az elmúlt egy évben ezek leginkább a kárigények elutasítását, a kártérítések mértékét, valamint a poggyász,- és útlemondási biztosításokra vonatkozó ügyfél-tájékoztatást érintették - közölték.

Forrás: Magyar Hírlap

Több, mint 22 ezer káreseményről érkezett bejelentés, a kifizetések, illetve az ezekre elkülönített tartalékok összege elérte az 1,47 milliárd forintot.

Az országszerte pusztító viharok májusban közel 1,5 milliárd forintnyi kárt okoztak a biztosított lakossági ingatlanokban. A kárbejelentések száma megközelítette a 23 ezret – tette közzé a Magyar Biztosítók Szövetsége az előzetes adatokat.

Az elmúlt évek tapasztalatai szerint nem számítanak rendkívüli eseménynek a hirtelen lecsapó, viszonylag rövid ideig tartó, ám annál intenzívebb viharok Magyarországon az évnek ebben a periódusában.

2016 május eleje és június eleje között a hazai biztosítókhoz összesen 22 595 lakásbiztosítási káreseményről érkezett bejelentés, a kifizetések, illetve a kifizetésekre elkülönített tartalékok összege elérte az 1,47 milliárd forintot. A legtöbb bejelentés a csapadékhoz volt köthető, a vihar, felhőszakadás és a jégeső miatt 14 318 esetben fordultak a lakosok a biztosítókhoz. A lakosság által becsült, illetve a biztosítók által már felmért károk értéke meghaladja a 777 millió forintot.

Nagyon sok, csaknem 8300 villámcsapás okozta kárt jelentett a lakosság májusban, ezek értéke megközelítette a 691 millió forintot. Feltűnő, hogy villámcsapások másodlagos, indukciós hatása miatt bekövetkezett káresemények jelentős túlsúlyban voltak az elsődleges hatás okozta károkhoz képest. A villámok az elektromos rendszerekben, illetve elektronikai készülékekben több mint 7 ezer esetben okoztak kárt. A közvetlen villámcsapások több mint 1100 esetben okoztak sérüléseket az ingatlanokban. Az előbbi miatt közel 600 millió, az utóbbi miatt több mint 92 millió kárkifizetés történt.

A nyár hagyományosan a leginkább kárveszélyes periódusa az évnek. Az elmúlt öt évben évente átlagosan közel 115 ezer kár történt május eleje és augusztus vége között a biztosított ingatlanokban, az éves átlagos kárérték közel 7,5 milliárd forint volt.

Forrás: Világgazdaság

Tovább nőtt a biztosítók felé irányuló bizalom a 2015-ös szinthez képest: a lakosság a pénzügyi szféra szereplői közül a leginkább a biztosítókban bízik – derül ki a Századvég Alapítvány kutatásából. A magyar lakosság körében a leginkább ismert biztosítástípus a lakásbiztosítás, ezt követi az élet-, illetve a kötelező gépjárműfelelősség-biztosítás (kgfb) az ismertségi listán.

A MABISZ megbízásából, a lakosság biztosítási szektorral kapcsolatos elégedettségéről szóló országos, reprezentatív kutatást a Századvég Alapítvány 2016 májusában készítette, ezer fő telefonos megkérdezésével. A 2015. áprilisi felmérés eredményeihez képest nőtt a lakosság bizalma a biztosítók iránt, a lakosság többsége bizalommal fordul a biztosítók felé.

Az idei közvélemény-kutatás szerint a háztartások legnagyobb része - 44 százaléka – két–három biztosítással rendelkezik, további 14 százalékuk pedig több mint négyféle biztosítást kötött. Emellett azonban magas – mintegy 40 százalék – a biztosítással nem, vagy legfeljebb egy szerződéssel rendelkezők aránya.

Az egyes biztosításfajták közül a felnőtt korú magyar lakosság körében a lakásbiztosítás a legismertebb. 2015 áprilisában a válaszadók 91, 2016 májusában már 95 százaléka említette, hogy az ingatlanokkal kapcsolatos kockázatokra köthető biztosítás.

Második helyre az életbiztosítások kerültek: 2016 májusában a megkérdezettek 77 százaléka, egy évvel korábban 75 százaléka említette az életbiztosítást, mint az általa ismert biztosítástípust. Az életbiztosításokat az ismertséget tekintve a kgfb, illetve a casco-biztosítások követik. A lakosság közel fele nevezte meg spontán az ismert termékek között a balesetbiztosítást, és közel harmada a nyugdíjbiztosítást.

A nyugdíjbiztosítások ismertségét tekintve az látható, hogy az átlaghoz képest tájékozottabbak e téren az aktív korosztályok, a több biztosítással rendelkezők, a jobb anyagi helyzetűek, valamint a magasabban képzettek. A válaszok alapján a lakosság csak kevesebb, mint 40 százaléka hallott arról, hogy az állam adókedvezménnyel támogatja a nyugdíjbiztosításokat. Az aktív korú lakosság valamivel több, mint egytizede tartja valószínűnek, hogy pár éven belül nyugdíjbiztosítást köt. Azok, akiknek nincsenek ilyen terveik, főként a megtakarítások hiányára, illetve fizetési nehézségekre hivatkoztak. A nyugdíjbiztosítások irányába nyitottak háromnegyede szerint hosszú távon versenyképes hozamot hoznak majd a nyugdíjbiztosítások. Azok, akik nyugdíjbiztosítást terveznek kötni, többségük 10 ezer forint feletti összeget szánna erre a célra havonta, harmaduk havi 10–20 ezer forintot, negyedük pedig több mint 20 ezer forintot.

A kötelező gépjármű-biztosítással rendelkező lakosság körében továbbra is az elégedettség a jellemző: 80–85 százalékuk pozitív véleményt fogalmazott meg, melyből minden második megkérdezett kiváló értékelést adott biztosítójának a kötelező gépjármű-biztosítási ügyekkel kapcsolatos eljárását, kapcsolattartásának módját, minőségét illetően.

A tavalyi eredményekhez hasonlóan az idén is rendkívül kedvező a hazai biztosítók lakossági megítélése mind az egyéb biztosítási termékek esetében, mind pedig a tájékoztatás és a kapcsolattartást illetően - a megkérdezettek 83–85 százaléka adott pozitív visszajelzést, vagyis – terméktípustól függetlenül – elégedettek biztosítójukkal ezeken a területeken.

A felmérés kapcsán Molnos Dániel, a Magyar Biztosítók Szövetségének főtitkára kiemelte: „A kutatás fontos visszajelzéseket tartalmaz számunkra. Közülük is az egyik legfontosabb, hogy 2015 tavasza óta is érezhetően növekedett a lakosság bizalma a biztosítók irányába.”

Forrás: OrientPress Hírügynökség

A saját lakásukban élők 93 százalékának van lakásbiztosítása, meg az albérletben lakók kevésbé elővigyázatosak: csak 52 százalékuknak van lakásbiztosítása - derül ki a K&H biztos jövő felméréséből.

Saját lakás vagy albérlet?

A magyar piacra jellemző, hogy sokan laknak saját tulajdonú ingatlanban: a kutatásból kiderül, hogy a megkérdezettek 77 százaléka lakik saját vagy részben saját tulajdonú lakóingatlanban, 12 százalékuk a szülők vagy más rokon kezében lévő lakóingatlanban él, és mindössze 8 százalék lakik bérleményben - emelte ki Kaszab Attila, a K&H Biztosító vezérigazgató-helyettese, nem-életbiztosításokért és működésfejlesztésért felelős vezetője.

Az életkor előrehaladtával egyre többen döntenek a saját tulajdonú ingatlan mellett: a 40 évnél fiatalabbak esetében 63 százalék, a 40 éves korosztályban 82 százalék, míg az 50-es korosztályban már 88 százalék ez az arány. Ebből adódóan a bérlemény aránya egyre kevésbé jellemző az idősebbeknél: a 40 évnél fiatalabbak 15 százaléka él bérelt lakóingatlanban, a 40 és 50 év közöttieknek az 5 százalékára, az 50 év felettieknek pedig csak a 3 százalékára igaz ez.

A kutatásból az is kiderül, hogy a lakóingatlan-bérlés elsősorban a fővárosra jellemző, itt 20 százalékos volt a bérelt lakóingatlanban élők aránya. A legtöbben, 34 százaléka a megkérdezetteknek 50-74 négyzetméteres ingatlanban él, 75-99 négyzetméteren már csak 25 százalék tölti a mindennapjait. A válaszadók közül egyébként a budapestiek élnek a legkisebb területen: a fővárosban átlagosan 64 négyzetméteresek az ingatlanok, míg a falvakban már 100 négyzetméter az átlag. A falvak esetén 92 százalék él családi házban, míg Budapesten ez az arány csak 20 százalék.

A saját lakást jobban féltjük

A felmérés felemás képet fest a lakásbiztosítási hajlandóságról. Összességében a megkérdezettek 83 százaléka nyilatkozott úgy, hogy rendelkezik lakásbiztosítással, ugyanakkor például a harmincas korosztályban csak 73 százalékos volt a lakásbiztosítási lefedettség, míg a 40 évnél idősebbek esetében már 89 százalékos.

A felmérés szerint a saját lakóingatlanban élők 93 százalékának van lakásbiztosítása, a lakóingatlant bérlőknek azonban alig több mint a fele - 52 százaléka - kötött lakásbiztosítást. Pedig a bérelt lakásoknál is szükség van biztosításra: sokszor a lakást kiadó tulajdonos ugyan köt biztosítást az ingatlanra, de az esetenként az ingóságokra nem vagy nem feltétlenül nyújt fedezetet - mondta Kaszab Attila.

Bár a válaszadók 83 százaléka mondta azt, hogy rendelkezik lakásbiztosítással, a piaci adatok szerint ez alacsonyabb. Összességében azonban a kutatásból is látszik, hogy a lakástulajdonosok és bérlők döntő többsége fontosnak tartja biztosítással védeni az ingatlant- tette hozzá a szakember.

A felmérés szerint a 30-as éveikben járók több mint ötöde, 22 százaléka tartja valószínűnek, hogy a következő 3 évben lakóingatlant vásárolna.

A szakember kiemelte, hogy mivel a jelenleg bérelt lakóingatlanban élő fiatalok többsége saját tulajdonba költözik a későbbiekben, akkor már szinte elengedhetetlen lesz a lakásbiztosítás, különösen, ha hitelből finanszírozzák a saját lakóingatlan megvásárlását.

A kutatásból az is kiderül, hogy a természeti csapások bekövetkezését a biztosított lakóingatlanban élők valószínűbbnek tartják. 60 százalékuk számít felhőszakadásra, míg a lakásbiztosítás nélkülieknek csak a 47 százaléka tart ettől. A lakásbiztosítással rendelkezők 57 százaléka rendkívüli hőséget, 29 százalékuk pedig az orkán erejű szelet is valószínűnek tartja.

Mi alapján választunk?

Kaszab Attila elmondta, hogy a tudatosság terén továbbra is van tér a fejlődésre. A K&H Biztosító felmérése szerint ugyanis a lakásbiztosítással rendelkezők mindössze 28 százaléka mondta azt, hogy rendszeresen megnézi a lakásbiztosítási ajánlatokat. A megkérdezettek 38 százaléka azt mondta, hogy ugyan nem veti össze évente az ajánlatokat, de azért néha felméri a piacot. Emellett jelentős, 24 százalékos volt azoknak az aránya, akik a biztosítás megkötése óta soha nem válogattak a lakásbiztosítási ajánlatok között, ráadásul a budapestieknél kiemelkedő, 31 százalékos volt ezen arány.

Forrás: Pénzcentrum