Nyugdíjas korunkban, vagy afelé közeledve egyre többen gondolunk arra, hogy nem árt anyagilag bebiztosítani családunk jövőjét egy kockázati életbiztosítással, azt azonban érdemes tudni, hogy a legtöbb biztosító csak bizonyos kor alatt áll szóba az emberrel, ami jellemzően 60-65 év, ha kockázati terméket szeretnénk. Persze szerencsére számos módszer létezik a rendszer megkerülésére, például léteznek kifejezetten időseknek szóló biztosítási termékek is.

Ahogy idősödik az ember és az elmúlás tényével egyre inkább szembe kell néznie, sokan gondolunk arra, hogy családunk anyagi helyzetét stabilizálni tudjuk halálunk után, azonban ilyenkor életkorunkból és egészségi állapotunkból fakadóan nem sok biztosító áll már szóba az emberrel, főleg, ha kockázati életbiztosításról van szól.

Kockázati életbiztosítás

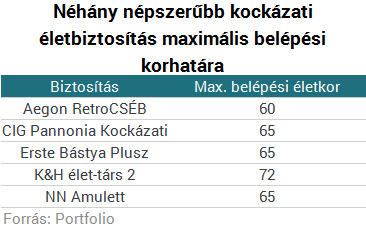

60-65 éves kor fölött "sima" kockázati életbiztosítást csak alig-alig tudunk kötni néhány szolgáltatónál, legtöbb esetben ugyanis ez a korhatár, ameddig engedélyezi a szolgáltatásba való belépést a biztosítottnak, persze vannak kivételek.

Öregeknek nem jár biztosítás?

Bizonyos életkor felett már csak azért sem érdemes sima kockázati életbiztosításban gondolkodnunk, mivel minél idősebbek vagyunk, annál magasabb díjat fizetünk ugyanazért a térítési összegért, ezért vagy érdemes jóval nyugdíj előtt megkötni (legalább 20-30 évvel) a szerződést (ami adott esetben akár nyugdíj utánig is futhat), vagy más megoldás után kell néznünk.

Megtakarítási célú

Jó lehet egy befektetéssel egybekötött (unit-linked), vagy egy vegyes / hagyományos biztosítás is, ha hozzátartozóink anyagi terheit csökkenteni akarjuk halálunk után, azonban ez kétélű fegyverként is működhet:

- Bár itt is van belépési korlát a biztosítottra, az nincs meghatározva, hogy a szerződőnek hány évesnek kell lennie.

- Tehát elkezdhetünk hozzátartozóinknak félretenni úgy is, hogy megkötjük a biztosítást a saját nevünkre, de biztosítottként a hozzátartozót jelöljük meg.

- Így ha meghal a szerződő, a biztosított veszi át a szerződést és az ő tulajdona lesz az addig befizetett pénz is.

- Egyetlen hátránya ennek a megoldásnak, hogy ellenben azzal a verzióval, ha a biztosított hal meg, a biztosító nem fizeti ki a pénzalapot és a kockázati összeget, így ha korai szerződéses élettartam alatt történik meg a szerződő halála (például szerződéskötéstől számított egy éven belül), a biztosítottnak (aki akkorra már szerződő lesz), fizetnie kell a biztosítást, vagy az összeg jelentős részét (vagy egészét) bukni fogja.

- Ha ilyen megoldást szeretnénk,érdemes ezért inkább egyszeri díjas biztosításban gondolkozni rendszeres helyett, azonban ez nagyobb összeg befektetését igényli.

Időskori biztosítás

A legjobb megoldás talán a kifejezetten időseknek kitalált biztosítások, amelyek jellemzően kedvezőbb tarifákért magasabb kockázati szolgáltatást nyújtanak a unit-linked biztosításoknál.

Ezek egy kockázati életbiztosításhoz hasonlóan működnek, viszont:

- jóval magasabb a belépési korhatár,

- alacsonyabb lehet a befizetendő díjuk, mint ilyen idősen egy sima kockázatinak,

- cserébe jellemzően a fedezet is alacsonyabb,

- több helyen nincs orvosi vizsgálat sem (egy betegség miatt ugyanis a díj jelentősen nőhet, azonban a legtöbb biztosító nem fizet, ha előzetesen fennálló állapot miatt halt meg a biztosított),

- számos esetben olcsóbbak, ha házastárssal közösen kötjük meg.

Érdemes azt is tudni, hogy jellemzően van egy bizonyos várakozási idő (6 hónap- 3 év), amely eltelte után nyújtanak csak a biztosítók teljes értékű fedezetet, életkortól függően viszont gyakran előfordul, hogy mindössze néhány év alatt többet fizet be az ember, mint amekkora a térítési összeg.

Időskori biztosítások például:

- A Groupama Szelence,

- a Generali Nyugalom,

- az Aegon Gondviselés,

- a Signal Testamentum,

- vagy a nagy port kavart RedSands Időskori Biztonság.

Forrás: Portfolio

Biztosítás fajta:

- Életbiztosítás

- Általános

A 161 igen szavazattal, 6 nem ellenében, 1 tartózkodás mellett elfogadott változtatás alapján az ügyfélnek 30 napja lesz a javasolt módosítás elutasítására, ha így dönt, a biztosító akkor sem mondhatja fel a szerződést. Amennyiben az ügyfél a 30 nap lejártáig nem tesz semmit, akkor a szerződése a biztosító által javasolt módosításokkal él tovább.

A jövőben ha a biztosítási szerződés után igénybe vehető adókedvezmény vagy adójóváírás változik, akkor a biztosítók 60 napon belül olyan szerződésmódosítást dolgozhatnak ki az ügyfélnek, amely továbbra is lehetővé teszi a kedvezmény igénybevételét.

Az életbiztosítás díját úgy kell kalkulálni, hogy az elegendő legyen a biztosító valamennyi kötelezettségének a teljesítésére, különös tekintettel a biztosítástechnikai tartalékok képzésére.

Változnak a biztosítási titok szabályai is. Jelenleg a kiszervezett tevékenységet végzőnek nem kell megtartania a biztosítási titkot. A módosítás ezt kiterjeszti a könyvvizsgálóra is, a könyvvizsgálói feladatok ellátásához szükséges adatokra.

Egy új szabály a biztosítók kötelességévé teszi a felügyeleti határozat rendelkező részének közzétételét a honlapjukon; azt 5 évig kell ott tartani.

Az elfogadott csomag a tőkepiacról szóló törvényt is módosítja. Az értékpapírok kibocsátóival kapcsolatos információkra vonatkozó uniós, úgynevezett transzparencia-irányelvnek való megfelelés érdekében szükségessé vált a székhely szerinti tagállam definíciójának meghatározása. A változtatás rögzíti, hogy a rendszeres tájékoztatás körébe eső információnak nem öt, hanem tíz évig kell nyilvánosan hozzáférhetőnek lennie. Pontosították az éves és féléves jelentések alóli kivételek körét. A jövőben csak a szabályozott piacra bevezetett értékpapír-kibocsátókra vonatkozik a mentesség.

Figyelembe véve az egyidejűleg több uniós piacon is jelen lévő kibocsátókat, módosult a féléves jelentések közzétételének határideje is. A jelenlegi szabályozás szerint a beszámolási időszakot követő két hónapon belül kell közzétenni a féléves jelentést, a jövőben ez az időszak három hónapra emelkedik.

A Magyar Nemzeti Bankról (MNB) szóló törvény módosítása nyomán az európai hosszú távú befektetési alapok felügyeletét az MNB látja el.

A képviselők átültették a magyar jogrendbe az EU-s irányelv által a tájékoztatási kötelezettségek megsértése esetére bevezetett új szankciókat is. A törvény legnagyobb része november 26-án hatályba lép. (MTI)

A biztosítók azt is elmondták, hogy egyre nagyobb kihívást jelent számukra, hogy lépést tartsanak a kockázatkezeléshez szükséges speciális készségekkel és ismeretekkel. Mindössze 7 százalék mondta azt, hogy a cég elegendő belső erőforrással rendelkezik néhány speciális területen, mint amilyen a kockázatok modellezése, 21% azonban bízik abban, hogy 2 éven belül formába lendül ezen a területen.

A tehetséges munkavállalók hiánya sajnos pont azokat a területeket érintő leginkább, ahol a válaszadók úgy érzik, a legtöbb fejlesztésre szorulnának, amit az Accenture aggasztónak tart. Számos biztosító jelezte például, hogy az adatkezelés és – elemzés, valamint a kiberkockázatok területén különösen nehéz megfelelő szakembert találni.

Ezt a kihívást csak fokozza, hogy a bankok és a pénzügyi szolgáltatókon kívüli szervezetek is hasonló szakembereket keresnek, igaz, a biztosítók valamivel jobb helyzetben vannak a felmérés szerint. Például 50%-uk mondta azt, hogy adatkezelés területén megfelelő szakemberekkel és szaktudással rendelkezik, míg a bankok esetében 40% nyilatkozott hasonlóan. A megkérdezett biztosítók ezen kívül abban is jobban bíznak, hogy a digitális technológiák és a számítógépes kockázatok terén elegendő szaktudással rendelkeznek.

A felmérés szerint számos biztosító egyre nagyobb figyelmet szentel a működési kockázatoknak, különösen azokon a területeken, ahol az új technológiák gyorsan fejlődnek. A válaszadók 79%-a számít arra, hogy a digitális kockázatok növekedni fognak, 74%-uk pedig a kiberkockázatok és az IT-kockázatok súlyosbodására számít a következő két évben.

A biztosítók a digitális technológiák, a big data és a közösségi média területén jellemzően még nem rendelkeznek beépített kockázatkezelési mechanizmusokkal. A Financial Executives Research Foundation (FERF) megbízásából készült felmérés szerint például a cégvezetők 71%-a úgy véli, hogy a közösségi média kockázatok csökkenthetők, sőt elkerülhetők lennének, ugyanakkor 59% egyáltalán nem rendelkezik közösségi média kockázatkezelési tervvel.

Forrás: Biztosítási Szemle