Tragédia a magyar családoknál: így bukják otthonaikat, pénzüket is

Jelzáloghitelekkel rendelkező olvasóink bizonyára emlékeznek rá, hogy hitelük felvételekor lakásbiztosítás kötését is megkövetelte tőlük a hitelező bank. A biztosítás megkötésekor pedig felmerülhetett a kérdés, hogy mégis mekkora értékre kell kötni a biztosítást: újjáépítésire, forgalmira, vagy esetleg a bank felé fennálló tartozás értékére? Merthogy nagyon nem mindegy: egy rosszul megválasztott biztosítási összegen alapuló szerződés talán nem is nyújt valós védelmet. Ebben az esetbet pedig előfordulhat - legalábbis elviekben -, hogy egy tragédiát követően a hiteladós úgy marad ingatlan nélkül, hogy mellette még a banknak is milliókkal tartozik.

Lakásbiztosítással rendelkező olvasóink talán már találkoztak azzal a helyzettel, hogy a biztosító alacsonyabb - esetenként akár jelentősen alacsonyabb - összegre javasolja biztosítani az ingatlant annak piaci értékénél. Ez különösen akkor ütközhet ki, ha valaki közvetlenül egy ingatlan megvásárlását követően szeretne biztosítást kötni új szerzeményére, és azzal szembesül, hogy a biztosító kisebb értékre javasolja megkötni a szerződést annál, mint amennyit ő éppen kiadott az előző tulajdonosnak.

A helyzetet még bonyolultabbá teheti, ha az ingatlan megvásárlása jelzáloghitelből történt, hiszen ilyenkor már három, egymástól eltérő összegünk is lehet: egy, a biztosító által megállapított újjáépítési érték; egy, az adásvételben szereplő forgalmi érték; az adós bank felé fennálló tartozása. Adódik a kérdés, hogy melyikre kell megkötni a biztosítást?

Hiszen az én házam annál többet ér!

Új szerződéskötés esetén a biztosítók alapvetően az általuk kalkulált újjáépítési költségre tesznek ajánlatot. Tehát a biztosító - a birtokában lévő, ingatannal kapcsolatos adatok alapján - azt állapítja meg, hogy mennyibe kerülne az adott ingatlant újjáépíteni abban az esetben, ha az valamilyen okból kifolyólag megsemmisülne. Ez az összeg azonban lehet alacsonyabb az adott ingatlan forgalmi értékénél: tehát elképzelhető, hogy az ingatlan újjáépíthető 18 millió forintból, miközben eladható 20 millió forintért.

Ugyanakkor a biztosítási összeget az ügyfél határozza meg. Tehát ha úgy gondoljuk, hogy mi magasabb összegre szeretnénk biztosítani az ingatlanunkat, akkor ehhez minden jogunk megvan. Fontos tudni azonban, hogy egy bekövetkezett káresemény után a biztosítási szakértő az újjáépítési-helyreállítási munkálatok költségét fogja kiszámítani, tehát az esetek többségében nem érdemes a biztosító által felajánlottnál jelentősen magasabb összegre szerződnünk. (Természetesen lehetnek kivételes esetek, mondjuk ha különleges, az átlagnál jóval drágább burkolatokat használtunk a lakáson belül, hogy csak egy példát említsünk.)

Jön a bank

Ahogy fentebb már említettük, a jelzáloghitel fedezeteként szolgáló ingatlanok esetében a helyzet egy fokkal bonyolultabb, hiszen a hitelösszeg maximális értékét a forgalmi érték alapján számítják ki a hitelfelvétel során. Tehát elviekben elképzelhető, hogy egy ingatlan forgalmi értéke 20 millió forint, az újjáépítési 15, ám a hitelösszeg 16.

Ebben az elképzelt példában tehát előfordulhat, hogy az ügyfél megköt egy biztosítást az újjáépítési értékre, majd tragédia esetén elveszíti az otthonát, és még tartozik is a banknak.

Megkérdeztünk néhány bankot ezzel kapcsolatban, ugyanis kíváncsiak voltunk, hogy mekkora összegre kötelezik a finanszírozott ügyfeleiket a lakásbiztosítás megkötésének tekintetében. Az általunk megkérdezett bankok válaszaiból kiderül, hogy a fenti, elképzelt példánk elviekben csak a Raiffeisen Banknál fordulhat elő. Ők ugyanis megelégednek azzal, ha az ügyfél az újjáépítési értékre köti a lakásbiztosítását, így bizonyos esetekben előfordulhat, hogy az ügyfél hiteltartozása magasabb a biztosított összegnél.

Más bankok, mint például a Budapest Bank, a CIB Bank és az OTP Bank kikötik, hogy a biztosítás legalább a hitelösszeget - az OTP esetében a hitelösszeget és annak 1 éves járulékait - fedezze. Az általunk megkérdezett bankok közül ugyanakkor egyik sem várja el, hogy a forgalmi érték alapján kerüljön megkötésre a szerződés. Ez az ügyfél szempontjából pozitívum, hiszen így nem fordulhat elő olyan eset, hogy feleslegesen fizet magasabb díjat a biztosítónak.

Megkérdeztük a biztosítókat is ezzel kapcsolatban, nekik mi a tapasztalatuk ezen a téren. Többnyire azonban nem tudtak válaszolni erre a kérdésre, hiszen - ahogy már említettük -, végül az ügyfél dönt a szerződéses összegre vonatkozóan, de hogy saját elhatározásból dönt egy adott összeg mellett, vagy a bank kötelezi őt erre, azt nem tudni. Az egyetlen kivétel a Generali Biztosító: az ő tapasztalatuk viszont éppen az, hogy többnyire forgalmi értékre köttetnek a bankok biztosítást a hitelezett ügyfeleikkel.

Hány "rossz" szerződés lehet?

Szerettük volna megtudni, hogy hány olyan ügyfél lehet, akiknél előfordulhat, hogy nem a megfelelő összegre kötöttek lakásbiztosítást, és emiatt nem élveznek igazi védelmet az esetleges balesetek ellen. Ezt azonban nem sikerült megtudnunk.

"Amennyiben a szerződő elfogadja a biztosító ajánlott értékét, a biztosító nem vizsgálja az alulbiztosítottságot. Így túl-, vagy alulbiztosítottság kérdéséről csak akkor beszélhetünk, amikor a szerződő eltér az ajánlott értéktől. Így konkrét számadatok nincsenek, ezek mind egyedi élethelyzetek, csak egy esetleges kárnál merül fel ez a kérdés." - tudtuk meg például a K&H Biztosítótól, de lényegében ezt válaszolta a többi biztosító is.

Érdeklődtünk a bankoknál is: évente nagyjából hány olyan eset fordul elő, hogy egy megsemmisült ingatlan esetén a biztosítási összeg nem fedezi az adós bank felé fennálló tartozását. Pontos számokat azonban egyik bank sem árult el, ugyanakkor mindegyik azt válaszolta, hogy rendkívül kevés az ilyen esetek száma.

Hasonlóképpen nehéz megmondani, hogy mennyire "tartják karban" az ügyfelek az ilyen, hitel mellé kötött lakásbiztosításokat, illetve a meglévő, régi szerződések mekkora része lehet elavult.

"Eddigi tapasztalataink azt mutatják, hogy ügyfeleink a hitel mellé kötött otthonbiztosítások esetében sok esetben nehezebben lépnek, ha a biztosítási szerződésük módosításáról, esetleg egy korszerűbb biztosításra váltásról van szó, hiszen ebben az esetben a bankintézetükkel is fel kell venniük a kapcsolatot, jelezniük feléjük a szerződésváltozást, az ezzel járó banki ügyintézés pedig megnövekedett banki adminisztrációs terhet jelenthet számukra. Arra vonatkozóan, hogy ügyfeleink jelenlegi otthonbiztosításainak mekkora része nincsen folyamatosan aktualizálva, jelenleg nincs rendelkezésünkre álló adat, mivel a szerződés módosítását, amennyiben azt az ingatlanban bekövetkezett változások indikálják, ügyfeleink kezdeményezésére végezzük el." - derült ki Deliága Judit, az Allianz Biztosító Lakossági vagyon termék- és portfoliómenedzsment csoportvezetőjétől.

Mi történik az ingatlan megsemmisülése esetén?

Kíváncsiak voltunk arra is, hogy mi történik olyankor, ha megtörténik a legrosszabb, azaz megsemmisül az ingatlan. Mint kiderült, erre nincsen pontos válasz, többnyire a bank és az ügyfél megállapodásán múlik minden.

"Tapasztalataink szerint a banktól, az adóstól, az ingatlantól, valamint a bank és adós közötti üzleti viszonytól is függ a rendezés módja abban az esetben, ha az ingatlan megsemmisül. Egyes esetekben - mint zálogjogosult- a teljes kártérítési összegre a bank tart igény, miközben előfordul az is, hogy a bank lemond kedvezményezetti jogáról, és az ügyfélnek engedélyt ad a teljes szolgáltatási összeget felvételére, továbbá láttunk arra is példát, hogy a hitelező pénzintézet megosztva kéri az utalást maga (vélelmezhetően az aktuális tőkeösszeg erejéig) illetve az ügyfél felé." - tudtuk meg Tallárom Tamástól, a KÖBE Közép-európai Kölcsönös Biztosító Egyesület kárigazgatójától. Ezzel megegyező válaszokat kaptunk az illetékesektől, azaz a bankoktól is, tehát erre a kérdésre nincsen egyértelmű válasz.

Összességében tehát elmondható, hogy a bankok által támasztott követelmények többnyire megóvják az adósokat attól, hogy túlságosan alacsony összegre kössenek biztosítást. Ugyanakkor láthattuk, hogy van olyan bank, amely az újjáépítési költségre kötött biztosítást is elfogadja, míg a Generali válaszából kiderül, hogy van amelyik a forgalmi értékre köttet biztosítást. Az előbbi veszélyes lehet, míg utóbbi esetben előfordulhat, hogy túlbiztosítottságra van kényszerítve az ügyfél. (Ha már túlbiztosítottság: társasházak esetében viszonylag gyakori, hogy a jelzáloghitel felvételekor az ügyfél lakásbiztosítást köt, pedig az ingatlant már védi egy társasházi biztosítás. Előfordulhat, hogy ezt teljesen feleslegesen teszi, ugyanis az általunk megkérdezett bankok közül az összes elfogadja a társasházi biztosítást, feltéve persze, ha az megfelel a pénzintézet által megkövetelt feltételeknek.)

Érdemes tehát tájékozódni a biztosítás megkötése előtt, a szerződést pedig csak azt követően aláírni, hogy már alaposan átolvastuk. Hiszen nyilvánvaló, hogy senki sem szeretne évekig, évtizedekig fizetni egy olyan biztosítást, amely baj esetén nem nyújt számára valós védelmet.

Forrás: www.penzcentrum.hu

Biztosítás fajta:

- Lakásbiztosítás

Az elmúlt években egyre többet hallani arról, hogy az aktív munkavállalók számát növekvő arányban haladja meg a nyugdíjasok száma, függetlenül attól, hogy nyugat- vagy kelet-európai országról van-e szó. A kiváltó okok különbözőek - növekvő átlagéletkor, csökkenő születésszám, vagy az elvándorló munkaképes generációk hiánya -, de a helyzet mindenhol ugyanaz: a munkavállalók egyre kevésbé képesek lesznek képesek eltartani a nyugdíjkorúakat.

Annak ellenére, hogy folyamatosan növekszik azoknak a száma, akik már elhiszik és megértik, hogy az államtól és a jelenlegi nyugdíjrendszertől nem várhatják nyugdíjas korú helyzetük teljes körű megoldását, a hogy ennek ellenére továbbra is hihetetlen alacsony azoknak a száma, akik saját megtakarítással, előre gondoskodnak jövőjükről. Pedig öngondoskodás nélkül nem megy!

Széles a választék

A Magyarországon elérhető öngondoskodási termékekből igen széles a választék, amelyek és más előnyökkel rendelkeznek, eltérő megtakarítási szokásokkal rendelkező, illetve pénzügyi tudatosságú ügyfélkört szólítanak meg. A nyugdíjterméktípusok különbözőek abból a szempontból is, hogy milyen szabadságot engednek az ügyfeleknek az aktív portfoliókezelésre, illetve hogy ehhez milyen segítséget kaphatnak a fogyasztók a pénzügyi szolgáltatóktól.

Mik a nyugdíjbiztosítás előnyei?

- A nyugdíjbiztosítások rendszeres és folyamatos megtakarításra ösztönöznek, ami komoly segítség az eredeti cél eléréséhez, a jövőbeli nyugdíj kiegészítését célzó tőkegyűjtéshez-. A termék sajátossága a rendszeres díjfizetés, igény szerint ugyanakkor egyösszegű vagy eseti befizetés is lehetséges.

- A biztosítás rugalmas, lehetőséget nyújt a személyre szabott megtakarítási portfólió összeállítására. Az ügyfelek kockázatvállaló képességüknek és hajlandóságuknak megfelelően választhatnak a hagyományos - garantált összegű kifizetést nyújtó - életbiztosítások és az ún. unit-linked típusú termékek közül. Ez utóbbinál mód van különböző kockázati profilú eszközalapok közül választani, ezeket kombinálni, illetve időről-időre átcsoportosítani.

- A klasszikus életbiztosítás az egyetlen olyan megtakarítási forma, ahol a pénzügyi szolgáltató akár évtizedekre előre garantált hozamot ígér, amelyet szigorú szolvencia-szabályozással, tőkegaranciával támasztanak alá.

- A biztosítás - a személyes igényfelmérésen alapuló pénzügyi tanácsadás segítségével - ahhoz az ügyfélkörhöz juttatja el a megtakarítási lehetőséget, amelyik leginkább rászorul a megtakarítási és költési szokásainak megváltoztatására. Ezért a biztosítástól várható el legnagyobb eséllyel, hogy képes lehet a legszélesebb rétegeknek érdemi nyugdíjcélú megtakarítást nyújtani, és ezzel az állam terheit, a társadalombiztosítási rendszer leterheltségét csökkenteni.

- A biztosítás felkínálja a szakértői támogatást a szerződés teljes tartama során. A szerződés megkötésekor segíti a döntéshozatalt, ösztönzi a pénzügyi felelősség vállalást, a későbbiekben pedig biztosítja a szerződés utógondozását, hogy a hosszú távú megtakarítási cél megvalósuljon. A kutatásokból egyértelműen kiderül, hogy a hosszútávra szóló élet- és nyugdíjbiztosítási szerződések megkötése előtt a személyes konzultációnak óriási szerepe van.

- A befektetési döntésekhez intézményi szinten nyújt segítséget a biztosító. Ezek eszközei például a menedzselt eszközalapok, az árfolyamfigyelés, a "stop loss, start by" típusú szolgáltatások, az abszolút hozamú alapok, a garantált és a védett eszközalapok, amelyek a legtöbb biztosítónál elérhetők.

- A nyugdíj-megtakarítási formák közül egyedül a nyugdíjbiztosítások rendelkeznek teljes körű, az összes költségtípust magába foglaló költségmutatóval. A MABISZ által 2010-ben kidolgozott Teljes Költség Mutató (TKM) rendszer 2016 óta a Magyar Nemzeti Bank ajánlásának is része. 2015. július 1-je óta a biztosítók a klasszikus nyugdíjbiztosítási termékekre is számolnak TKM-értéket, ezzel már valamennyi nyugdíjbiztosítási termék költségszintje teljes körűen összehasonlítható, legyen szó akár unit-linked, akár klasszikus nyugdíjbiztosításról.

- A kifizetés életjáradék formájában is történhet, amelyet professzionális szolgáltató nyújt.

- A biztosításba kockázati védelmi elemet is beépítenek, ami az ügyfél igénye szerint magasabb, kiterjedtebb biztosítási védelemmel és szolgáltatásokkal is bővíthető.

- A nyugdíjbiztosításokra - hasonlóan a többi nyugdíjtermékhez - 20 százalékos, de legfeljebb évi 130 ezer forintösszegű adójóváírás vehető igénybe egy adóévben.

Forrás: Portfolio

Az idei a második év, amikor igénybe lehet venni a nyugdíjbiztosítások után járó adójóváírást, a tavalyi tapasztalatok alapján azonban sajnos sokan elfelejtetik ezt érvényesíteni személyijövedelemadó-bevallásukban. A Groupama Biztosító kiszámolta: ha valaki például egy havi 20 000 forintos nyugdíjbiztosítás után nem élne a 20%-os adójóváírás lehetőségével, annyit veszítene 25 év alatt, amennyiből körbe is utazhatná a világot.

A Groupama Biztosító egy 2015-ös kutatásában megkérte a válaszadókat, hogy állítsák össze személyes bakancslistájukat, mondják el, mit szeretnének mindenképpen megtenni nyugdíjas éveik alatt. A megkérdezettek az első három helyen utazással kapcsolatos célokat jelöltek meg, az emberek 51%-a szeretné autóval bejárni Európát, 46%-uk pedig világkörüli utat tervez nyugdíjasként.

Ahhoz, hogy nyugdíjas éveinket valóban úgy éljük meg, ahogy tervezzük, nem árt takarékoskodnunk, de még az sem mindegy, hogy mennyire vagyunk körültekintőek befektetéseink kezelése során. A biztosítónál most megnézték, mekkora összegtől eshetünk el, ha elmulasztunk élni az adójóváírás lehetőségével.

Ha például 40 évesen kötünk egy 25 éves tartamú nyugdíjbiztosítást havi 20 000 forint befizetését vállalva, de az első évben elfelejtjük igénybe venni az adójóváírást, akkor az azévi befizetések 20%-áról, azaz 48 000 forintról mondunk le. Ez az összeg 65 éves korunkban már jóval többet érne: 5,5%-os hozamot feltételezve 135 000 forinttal kapunk majd kevesebbet a nyugdíjbiztosítás lejáratakor!

Azt, hogy mennyire fontos a személyijövedelemadó-bevallásunkban igényelni a nyugdíjbiztosítások után járó adókedvezményt, talán még jobban szemlélteti, ha megnézzük, mennyi pénzről mondana le az, aki az évek során egyszer sem élne az adójóváírás lehetőségével.

A fenti példánál maradva, a Groupama Biztosító számításai szerint, ha valaki a 25 éves tartam során egyszer sem élne az adójóváírás lehetőségével, akkor összesen 3,3 millió forinttól esne el. Ekkora összegről nem érdemes lemondani, hiszen több időskori cél is megvalósítható belőle, akár még egy világkörüli utazás is.

Forrás: Biztosítási Szemle

Bár még mindig jellemző, hogy kockázati életbiztosítást sokan csak hitelfelvétel esetén kötnek, ezzel párhuzamosan megfigyelhető az egyre tudatosabb gondolkodás is. A Groupama Biztosító most megvizsgálta, hogy kik azok, akik körében a legnépszerűbb ez a fajta előrelátás, valamint, hogy milyen esetekben nyújt leggyakrabban segítséget kockázati életbiztosításuk.

Dupla felelősség

A Groupama Biztosító tapasztalatai szerint mind többen keresik azokat a lehetőségeket, melyekkel váratlan helyzetekben is gondoskodhatnak saját maguk, vagy családjuk anyagi biztonságáról. Egyik legnépszerűbb kockázati életbiztosításuk statisztikáit elemezve, az egyik legszembetűnőbb tény, hogy a 30-50 éves korosztályba tartozók teszik ki a szerződők mintegy 70 szalékát.

A társaság szerint nem véletlen, hogy a kockázati biztosítást kötők átlagéletkora negyven év, ez az a korosztály ugyanis, akiknek a vállát már saját gyermekeik, és egyben idősödő szüleik sorsa miatt érzett felelősség is nyomja.

Több generációról is gondoskodni kell

A Groupama Biztosító megbízásából a GfK Hungária Piackutató Intézet által 2015-ben készített országos felmérésből is kiderült, hogy a középkorúak helyzetét jelentősen befolyásolja, hogy saját maguk mellett több generációról is gondoskodniuk kell: anyagilag támogatják gyermekeiket, de az alacsony nyugdíjak miatt gyakran szüleiket is.

A gyermekekről való gondoskodás ideje az elmúlt években jelentősen kitolódott, a kutatásban a válaszadók legnagyobb százalékban (38%) azt mondták, hogy gyermekünket addig kell támogatni, ameddig önálló keresetre nem tesznek szert, azaz átlagosan 23 éves korukig.

A gyermekek mellett ugyanakkor sokan érzik kötelességüknek a szülőkről való gondoskodást is, a megkérdezettek 41% gondolja úgy, hogy anyagilag is támogatnia kell idős szüleit.

Nagy segítség lehet

A biztosító adataiból az is kitűnik, hogy azok, akik felelősen szeretnének gondoskodni magukról és szeretteikről, és a Releva Kockázati Életbiztosítást választották, hosszú távon gondolkoznak. Tízből hat ügyfél ugyanis tíz éven túli időtartamot választott, amikor kockázati biztosítást kötött, a biztosítottak ötöde pedig igazán hosszú távon gondolkodik, legalább 20 éves futamidőben.

A biztosító azt is megvizsgálta, hogy milyen esetekben nyújt leggyakrabban segítséget kockázati életbiztosításuk.

„A Releva Kockázati Életbiztosításunk sok esetben jelent igazi anyagi támaszt, amikor egy betegség vagy baleset kapcsán meg tudja óvni a családot átmeneti vagy akár súlyos pénzügyi gondoktól.”

„Tapasztalataink szerint napi térítések, rokkantságok és csonttörések mellett leggyakrabban kórházi műtétek esetén kerül sor arra, hogy igénybe vegyék a biztosítás szolgáltatásait. A tavalyi évben a kifizetéseink 60 százaléka betegségből vagy balesetből eredő műtét miatt merült fel” – mondta el Oláh Attila a Groupama Biztosító Kockázati- és Személybiztosítási főosztályvezetője.

Forrás: TőzsdeFórum

Életünk során sokszor váratlan események történnek velünk, a balesetek és betegségek mellett azonban nem szabad elfeledkezni arról, hogy nemcsak magunk pénzügyi védelméről gondoskodhatunk. Ahogy a mondás tartja: a biztosítás nem rólunk szól, hanem arról, hogy szeretteinkről gondoskodjuk. Ennek megfelelően mutatjuk be, hogy melyek azok a biztosítások, amikkel a pénzügyi biztonságunkat garantálhatjuk.

A biztosítások az életünk bizonytalan pillanataiban nyújthatnak egyfajta pénzügyi védelmet, és szinte minden élethelyzetre találhatunk megfelelő terméket magunknak. Ki ne emlékezne arra, hogy egyes filmsztárok testrészeikre kötöttek hatalmas összegű biztosítást, de az egyszerű átlagemberekként ugyan úgy megtalálhatjuk számításunkat. Életünk során ugyanis számos veszély fenyeget minket, amelyek ellen nem árt pénzügyileg is védekezni.

Balesetbiztosítás

Már óvodás korban lehetőség van a gyermekeknek balesetbiztosítást kötni. Mivel a kisgyerekekkel viszonylag gyakran történnek kisebb balesetek, ezért különösen a csonttörés, illetve a gyerekekre jellemző balesetek ellen véd. Ezek egyébként olcsó termékek, viszont cserébe a biztosítási összegek sem túl magasak.

Ennek ellenére megérheti ilyet kötni, hiszen, ha a gyerek balesete miatt el kell jönni a munkából az a jövedelem kiesésével is járhat. Ezt pótolhatja a gyerekek balesetbiztosítása.

Utasbiztosítás

A felnőtteknek egyes, rövidebb külföldi utakra a bankkártyájuk a megfelelő védelmet nyújthat, a gyerekeknek viszont már ilyenkor is érdemes utasbiztosítást kötni. Ők ugyanis (általában) nincsenek védve a bankkártyának köszönhetően, ráadásul egy kisebb baleset, betegség előfordulhat a nyaralás kellős közepén.

Naponta egy kávé áráért már biztosíthatjuk a gyerekeket, és persze saját magunknak sem árt gondoskodni az átfogó védelemről. Különösen a több napig tartó, távolabbi utazások során érdemes utasbiztosítást kötni, ilyenkor ugyanis egy baleset vagy betegség miatt akár többmillió forintos kórházi számlával is szembesülhetünk.

Autóbiztosítás

Ha autót veszünk, akkor a kötelező gépjármű felelősség biztosítást (kgfb) mindenképp meg kell kötnünk, hiszen ezt törvény írja elő. Ha viszont kölcsönből veszünk kocsit, akkor a finanszírozó általában előírja casco kötését is. Ezen akkor is érdemes elgondolkodni, ha nem hitelből veszünk kocsit, mivel havonta párezer forintért már Átfogó védelmet kaphat az autónk.

Lakásbiztosítás

A lakásbiztosítás az egyik legátfogóbb biztosítás, mivel számos kiegészítő biztosítással együtt az élet több területére kiterjedő védelmet nyújthat. Az ingatlanunk védelme fontos, hiszen ha ezt elveszítjük, akkor otthon nélkül maradunk, de nemcsak a lakást, hanem a benne található ingóságokat is érdemes biztosítani.

A kiegészítő biztosításokkal pedig alapszintű életbiztosításra, utasbiztosításra is szert tehetünk, de a házi állatunkat is védhetjük. Ha például kutyánk egészsége miatt műtétre szorul, akkor a kisállat biztosítás erre is fedezetet nyújthat.

Életbiztosítás

Az életbiztosításoknak két fő típusa van:

- A kockázati és

- A megtakarítással egybekötött termékek.

Minden családfenntartónak érdemes elgondolkodnia kockázati életbiztosítás kötésén, mivel ezek kiegészítő biztosításokkal együtt nemcsak halál, hanem betegség és baleset esetén is biztosíthatják a család anyagi feltételeit. A speciális típusa a hitelfedezeti biztosítás, amit minden, lakáshitelesnek célszerű megkötnie. Ez ugyanis a fentiek mellett még munkanélküliség idején is biztosíthatja a hitel fizetését.

A másik fő típus a megtakarításos életbiztosítás. Ezeket legalább tíz éves futamidőre érdemes elindítanunk, azonban nem ritka a húsz éves távlatban gondolkodás sem. Az életbiztosításoknál választhatunk fix hozamú és befektetési egységekhez kötött (unit linked) termékek közül. Az előbbinél már a futamidő elején tudjuk, hogy mennyit vehetünk majd fel, míg a másiknál a befektetésünkön múlik, hogy mekkora hozammal számolhatunk.

A megtakarításos életbiztosítások speciális típusa a nyugdíjbiztosítás, ami a a befizetéseink után 20 százalékos adójóváírást ad. Találhatunk fix hozamú és unit linked nyugdíjbiztosításokat egyaránt.

Forrás: Pénzcentrum

Minél nagyobb, akár tevékenységi körét, akár méretét tekintve egy vállalkozás, annál nagyobb fajlagos költségekkel kell számolnia, különösen igaz ez az általa igénybe vett biztosítási díjakra. Utóbbi terén azonban egyre inkább igaz az is, hogy minél nagyobb a vállalat, annál kevésbé lehet hatékonyan mitigálni a kockázatokat, sőt egyes esetekben kvázi lehetetlen feladatot jelent mind a biztosító, mind a vállalatvezetés számára.

Megváltozott kockázati szerkezet

A problémának alapvetően két oldala van, egyfelől a megnövekedett vállalatmérettel olyan sajátos biztosítandó tételek jelennek meg, melyek vagy nem számítanak relevánsnak kisebb cégek esetén, illetve számukra jól körülhatárolható, viszonylag alacsony mértékű károkat okoznak az ezekkel kapcsolatos káresemények. Vegyünk csak például egy kis hazai webshopot, melynek az adatbázisa közel 2000 felhasználó belépési információit, szállítási és számlázási címeit tárolja. Állítsunk vele szembe egy nemzetközi nagyvállalatot, ami számos szolgáltatást nyújt ügyfeleinek, több országban, rengeteg szerződéses adatot nyilvántartva róluk, melyek köre messze túlmutat a kisvállalati példában foglaltaknak. A felhasználói adatbázisok feltörése és illetéktelen kezekbe kerülése nyilván roppant nehéz helyzetbe hozza mindkettőt, de a nagyvállalat esetében ugyanaz a káresemény lényegesen nagyobb katasztrófa, és legkevésbé sem csak a nagyobb ügyfélszám miatt. Elég csak a jó hírnéven esett csorbára, és az ebből származó jövőbeli üzletvesztésre gondolni, hiszen amíg egy kiscéget viszonylag könnyen le lehet nullázni, és akár más országban vagy területen újraindítani, addig egy Sony előtt például bezárul ez a kapu.

A cég említése nem véletlen, hiszen a vállalat adatlopási botránya kiválóan rávilágított a probléma második felére is, miszerint nem csak a fajlagos költségek nőnek, de gyakran csak nagyon nehezen, vagy egyáltalán nem biztosítható az, ami egy nemzetközi nagyvállalatnak igazán fontos. A példánknál maradva épp ilyen a kiberbiztonság vagy a jó hírnév is. Nem is olyan régen a vállalati biztosítások a kézzelfogható vagyoni tárgyak köré felépített konstrukciók voltak, és ez a virtuális szféra mindent elsöprő rohamáig és elterjedéséig elegendő is volt. Manapság azonban ezek a biztosítási tételek egy nemzetközi nagyvállalat kockázati térképének legfeljebb 20 százalékáért felelnek – 40 évvel ezelőtt 80 százalék volt ugyanez az arány – , de évről-évre egyre jobban visszaszorul a jelentőségük. Ezzel párhuzamosan azonban a biztosítási piac csak nagyon lassan tud mozdulni, így a nagyvállalati kockázatok egyre nagyobb köre esik a biztosíthatatlan kategóriába. Az Airmic brit biztosítási szakmai szövetség, tagjai között végzett legutóbbi felmérése alapján a biztosítók csupán 7 százaléka kínál valamiféle védelmet a reputációt ért károk ellen, míg a kiberbiztosítási termékek piaci penetrációja messze a lehetséges piac 10 százaléka alatt marad.

Megfoghatatlan, de veszély

Helyi példánál maradva a TalkTalk telekommunikációs szolgáltató adatbázisának tavaly októberi feltörése kiválóan rámutatott, milyen veszélyt jelentenek ezek a megfoghatatlan kockázatok. Habár a káreseményben felhasználóik alig 4 százaléka volt érintett, részvényeik árfolyama 32 százalékot esett ennek hatására, csaknem 600 millió fontos kárt okozva a részvényeseknek. Ez utóbbi tételt ma gyakorlatilag lehetetlen biztosítani. Egyszerűbben szólva, az adatvesztés illetve lopás biztosítható, de az abból eredő üzleti károk már csak nagyon nehezen, vagy egyáltalán nem. Léteznek ugyan a kieső üzletmenetből származó károk mitigálására szolgáló konstrukciók, de éppen ezen megfoghatatlan aspektusok szempontjából többnyire frusztráló korlátozásokkal vannak teli. Vegyünk egy sajnos egy egyre életszerűbb példát: hoteltulajdonosként ugyan hogyan tudnánk biztosítani azokat a károkat, amelyek egy közelben történő terroresemény miatt elmaradó vendégek miatt ér minket?

A biztosítási szakmának fel van adva a feladat, hiszen olyan kockázati tényezőkkel kell dolgozniuk, amik csak nagyon nehezen modellezhetők, ráadásul interkonnektivitásuk, egymásba ágyazottságuk révén elképesztően nagy potenciális kárértékeket eredményezhetnek. Ezzel együtt a problémát kezelni kell, máskülönben nagyon hamar a biztosítási piac perifériájára szorulhatnak a vállalati biztosítások.

Forrás: Biztosítási Szemle

Válassza a biztonságot a Generalinál május 31-ig, akár 65%-os díjtámogatással!

A tavaszi és nyári hónapokban megszaporodnak a viharok, jégesők, tüzek, amelyek komoly gondokat okozhatnak a földeken. A Generali 2015-ben csak a növénykárok után 1,5 milliárd forintot térített itthon, amelyek közül a legtöbbet jégverés okozott.

Májusi eső aranyat ér – szól a mondás, de persze ez nem igazán csal mosolyt azok arcára, akiknek a gazdasága jégeső vagy vihar miatt szenvedett komoly növénykárokat. A tavaszi és nyári hónapokban nem árt felkészülni minden eshetőségre, hiszen a gyakran kiszámíthatatlan időjárás tartogathat meglepetéseket.

Tavaly a Generali nem kevesebb mint 1,5 milliárd forintot térített a növénykárok után, a jégverés volt a leggyakoribb ok, ami után a biztosító fizetett.

A számok azt mutatják, hogy érdemes előre gondolkodni: 2012 óta – amióta támogatás igényelhető erre a biztosításra – jelentősen megnőtt a mezőgazdasági biztosítások kihasználtsága. A kezdeti 600-ról 2015-re körülbelül 2500-ra emelkedett azok száma, akik díjtámogatott biztosítást kötöttek a biztosítótársaságnál.

Az elmúlt években azonban azokon a területeken, amelyeket nem érintettek a viharok, csökkent a kockázattudatosság: sokan inkább a kisebb ráfordítást választják, és a tapasztaltak alapján csak a rizikósabbnak ítélt növényeiket vonják fedezet alá. Persze jobb félni, mint megijedni: ha szeretné biztonságban tudni gazdaságát, a Generalinál egyéni igényei szerint állíthatja össze biztosítási védelmét a növényektől kezdve az állatokon át egészen a mezőgazdasági vagyontárgyakig.

A különböző növénybiztosítási csomagok többek közt az egyik leggyakoribb problémát jelentő jégeső, illetve aszály, árvíz és viharkár esetén is segítséget jelenthetnek.

Válassza a biztonságot május 31-ig, akár 65%-os díjtámogatással!

Hogyha eddig bizonytalan lett volna, most érdemes lépnie: ha ugyanis 2016. május 31-ig megköti díjtámogatásban részesíthető mezőgazdasági biztosítását a Generalinál, igénybe veheti a díjtámogatást, ami 4 milliárd forint támogatási keret mértékéig kapható 2016-ban, és maximálisan 65% lehet.

A biztosító extra szolgáltatásként ráadásul időjárási vészhelyzet-előrejelzéssel, kedvezményekkel, az önrészben rejlő kockázatok csökkentésére kifejlesztett kiegészítő biztosítás megkötésének lehetőségével és korrekt, gyors kárrendezéssel segít felkészülni a kellemetlen meglepetésekre.

Forrás: Agroinform.hu

Az új Polgári Törvénykönyv (Ptk.) két évvel ezelőtti hatályba lépése óta többek között a társaságok vezető tisztségviselőire vonatkozó felelősségi szabályok is megváltoztak. A jogszabály szerint a cégek vezető tisztségviselői harmadik személynek okozott kár esetén a céggel egyetemlegesen felelnek. Ezzel a szabállyal a vezető tisztségviselők felelőssége drasztikusan megnőtt. Nem csoda, hogy megugrott az érdeklődés a vezető tisztségviselők felelősségbiztosítása (D&O) iránt.

A piaci folyamatokat a Független Biztosítási Alkuszok Magyarország Szövetsége (FBAMSZ) összegezte a piacvezető biztosítók és a tagságába tartozó közvetítők tapasztalatai alapján.

A terület három piacvezető biztosítója (AIG, Allianz, Generali) együttesen a D&O biztosítások mintegy 95 százalékát kezeli.

A kkv-k pezsdítették a piacot

A vezető tisztségviselők felelősségbiztosítását korábban főként nagyobb, elsősorban multinacionális hátterű cégek kötötték a hazai piacon, jellemzően anyavállalati programbiztosítás keretein belül. Az új Ptk. bevezetésének évében mintegy 3 300 ilyen szerződést kötöttek, amelyek átlagdíja a kisebb (jellemzően 10-25 millió forintos) limitek miatt 120-130 ezer forint körül alakult. 2015-ben az új kötések száma már csökkent, becslések szerint piaci szinten 1,5-2 ezer D&O szerződés született, és ez az érték tekinthető a következő években is egyfajta egyensúlyi szintnek.

A díjszint nem csak a mérettől, hanem a tevékenységtől is függ

A biztosítás díjszintje alapvetően a kért kártérítési limit nagyságától, a társaság pénzügyi mutatóitól, illetve az adott tevékenység kockázati szintjétől függ. A magasabb díjszinttel járó tevékenységek jellemzően az alábbiak: bankok, biztosítók, pénzügyi közvetítők, könyvelők és könyvvizsgálók, illetve ügyvédi tevékenységet végzők.

Több biztosító lépett a piacra

A korábban két szereplő által uralt piaci szegmensben már hat biztosító termékei közül választhatnak a vállalati ügyfelek. Ez egyfajta árversenyt is eredményezett: a leggyakoribbnak számító, 150-500 ezer forint közötti éves díjú, jellemzően 100-200 millió forintos limittel rendelkező szerződések átlagdíja mintegy 20-30 százalékkal csökkent. A magasabb fedezetet (500 millió – 1 milliárd forint) kínáló, drágább termékek esetében nehéz pontos tendenciát kimutatni, mivel ezek esetében egyedi elbírálás nyomán, egyedi feltételekkel születnek meg a szerződések.

Termékfejlesztés

A legnagyobb szereplők korábban is igyekeztek a legszélesebb fedezeteket nyújtani az ügyfeleknek. Mivel azonban 2014 előtt a D&O szerződések jellemzően egyedi feltételekkel köttettek meg, a Ptk. változása nyomán egymás után jelentek meg a standardizált termékek. A biztosítók jellemzően valamilyen kedvezményt is kapcsolnak a termékhez (tartamkedvezmény, együttkötési kedvezmény, stb.), emellett az anyavállalati támogatás is megmutatkozik esetükben, mivel a nyugat-európai tendenciák ismeretében a feltételek folyamatosan aktualizálódnak, pontosabbá válnak. A legnagyobb hazai biztosítók ma már több milliárdos kártérítési limitek vállalására is képesek.

Mire jó a D&O biztosítás?

A vezető tisztségviselők felelősségbiztosítása főként a jelenlegi és jövőbeli igazgatókra, igazgatósági tagokra, illetve a felügyelő bizottság tagjaira terjed ki, azok kötelezettségmulasztása, hanyagsága, téves vagy félrevezető nyilatkozata, illetve munkáltatóként elkövetett jogsértése esetére egyaránt. Pótdíj ellenében visszamenőleges hatály is igényelhető, amennyiben utólag igazolható, hogy a szerződés pillanatában a káresemény nem volt még ismert. Hasonló módon van lehetőség utófedezet vásárlására is, amely a felelősségbiztosítás megszüntetése után is fizet meghatározott ideig, ha az utólag felbukkanó kárigény eredete a biztosított időszak alatt történt.

A D&O biztosítások ugyanakkor sosem terjedhetnek ki szakmai felelősségi károkra, illetve olyan esetekre, amikor a vezető tisztségviselő személyes haszonszerzése megállapítható, illetve az adott cselekmény bűncselekménynek, szándékos mulasztásnak vagy jogszabálysértésnek minősíthető.

Forrás: Privátbankár.hu

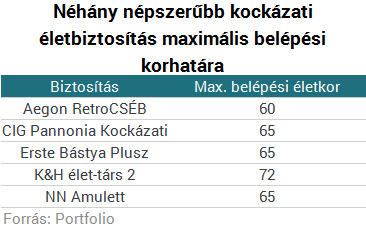

Nyugdíjas korunkban, vagy afelé közeledve egyre többen gondolunk arra, hogy nem árt anyagilag bebiztosítani családunk jövőjét egy kockázati életbiztosítással, azt azonban érdemes tudni, hogy a legtöbb biztosító csak bizonyos kor alatt áll szóba az emberrel, ami jellemzően 60-65 év, ha kockázati terméket szeretnénk. Persze szerencsére számos módszer létezik a rendszer megkerülésére, például léteznek kifejezetten időseknek szóló biztosítási termékek is.

Ahogy idősödik az ember és az elmúlás tényével egyre inkább szembe kell néznie, sokan gondolunk arra, hogy családunk anyagi helyzetét stabilizálni tudjuk halálunk után, azonban ilyenkor életkorunkból és egészségi állapotunkból fakadóan nem sok biztosító áll már szóba az emberrel, főleg, ha kockázati életbiztosításról van szól.

Kockázati életbiztosítás

60-65 éves kor fölött "sima" kockázati életbiztosítást csak alig-alig tudunk kötni néhány szolgáltatónál, legtöbb esetben ugyanis ez a korhatár, ameddig engedélyezi a szolgáltatásba való belépést a biztosítottnak, persze vannak kivételek.

Öregeknek nem jár biztosítás?

Bizonyos életkor felett már csak azért sem érdemes sima kockázati életbiztosításban gondolkodnunk, mivel minél idősebbek vagyunk, annál magasabb díjat fizetünk ugyanazért a térítési összegért, ezért vagy érdemes jóval nyugdíj előtt megkötni (legalább 20-30 évvel) a szerződést (ami adott esetben akár nyugdíj utánig is futhat), vagy más megoldás után kell néznünk.

Megtakarítási célú

Jó lehet egy befektetéssel egybekötött (unit-linked), vagy egy vegyes / hagyományos biztosítás is, ha hozzátartozóink anyagi terheit csökkenteni akarjuk halálunk után, azonban ez kétélű fegyverként is működhet:

- Bár itt is van belépési korlát a biztosítottra, az nincs meghatározva, hogy a szerződőnek hány évesnek kell lennie.

- Tehát elkezdhetünk hozzátartozóinknak félretenni úgy is, hogy megkötjük a biztosítást a saját nevünkre, de biztosítottként a hozzátartozót jelöljük meg.

- Így ha meghal a szerződő, a biztosított veszi át a szerződést és az ő tulajdona lesz az addig befizetett pénz is.

- Egyetlen hátránya ennek a megoldásnak, hogy ellenben azzal a verzióval, ha a biztosított hal meg, a biztosító nem fizeti ki a pénzalapot és a kockázati összeget, így ha korai szerződéses élettartam alatt történik meg a szerződő halála (például szerződéskötéstől számított egy éven belül), a biztosítottnak (aki akkorra már szerződő lesz), fizetnie kell a biztosítást, vagy az összeg jelentős részét (vagy egészét) bukni fogja.

- Ha ilyen megoldást szeretnénk,érdemes ezért inkább egyszeri díjas biztosításban gondolkozni rendszeres helyett, azonban ez nagyobb összeg befektetését igényli.

Időskori biztosítás

A legjobb megoldás talán a kifejezetten időseknek kitalált biztosítások, amelyek jellemzően kedvezőbb tarifákért magasabb kockázati szolgáltatást nyújtanak a unit-linked biztosításoknál.

Ezek egy kockázati életbiztosításhoz hasonlóan működnek, viszont:

- jóval magasabb a belépési korhatár,

- alacsonyabb lehet a befizetendő díjuk, mint ilyen idősen egy sima kockázatinak,

- cserébe jellemzően a fedezet is alacsonyabb,

- több helyen nincs orvosi vizsgálat sem (egy betegség miatt ugyanis a díj jelentősen nőhet, azonban a legtöbb biztosító nem fizet, ha előzetesen fennálló állapot miatt halt meg a biztosított),

- számos esetben olcsóbbak, ha házastárssal közösen kötjük meg.

Érdemes azt is tudni, hogy jellemzően van egy bizonyos várakozási idő (6 hónap- 3 év), amely eltelte után nyújtanak csak a biztosítók teljes értékű fedezetet, életkortól függően viszont gyakran előfordul, hogy mindössze néhány év alatt többet fizet be az ember, mint amekkora a térítési összeg.

Időskori biztosítások például:

- A Groupama Szelence,

- a Generali Nyugalom,

- az Aegon Gondviselés,

- a Signal Testamentum,

- vagy a nagy port kavart RedSands Időskori Biztonság.

Forrás: Portfolio

A romló baleseti statisztikák és az alkatrészek drágulása miatt erre lehet számítani, illetve annak következtében, hogy a csökkenő üzemanyagárakkal párhuzamosan nő az autóhasználat és ezzel a károk száma is.

A K&H biztosítója szerint idén tovább drágulhatnak a kgfb-díjak a romló baleseti statisztikák és az alkatrészek drágulása miatt, illetve annak következtében, hogy a csökkenő üzemanyagárakkal párhuzamosan nő az autóhasználat és ezzel a károk száma is.

A biztosító kedden az MTI-hez eljuttatott közleményében ismertette, hogy mintegy 1 millió kötelező gépjármű felelősségbiztosítási (kgfb) ügyfele van, ezzel piaci részesedése megközelíti a 15 százalékot.

A biztosító tavaly december végi kgfb-szerződéseinek száma január végére 4,21 százalékot emelkedett. Az emelkedésben a teljes januári eredmény, a januári hatályú törlések és a januári összes új üzlet benne van a legutóbbi kampány mellett. A legutóbbi kampányban 64 ezer új kgfb-szerződést kötött társaság.

Százmilliós is lehet a kártérítés

A társaság történetében az egy kgfb-káreseményre kifizetett legnagyobb összeg 322 millió forint volt, de bekövetkezett olyan káresemény is, amelyre az összes kifizetés várhatóan 550 millió forint felett lesz – közölték.

Nagyon olcsó a magyar kgfb

A tavalyi kgfb-kampányban az átlagos díjemelés 13 százalék körül volt, amelyet Pandurics Anett, a Magyar Biztosítók Szövetsége (MABISZ) elnöke szükségszerűnek nevezett. Hangsúlyozta: az elmúlt években hatalmas verseny alakult ki ezen a piacon, amely elérte a “tökéletesen versengő” piac közgazdasági ideálját. Így azonban az üzleten már egyetlen biztosító sem keresett, az árak pedig soha nem látott – és európai összehasonlításban is rekord alacsony – szintre süllyedtek, a kgfb-üzletágban tapasztalható díjbevételhiány pedig már rendszerszintű kockázatokat rejthet.

Szlovákiában például a mostani magyar árszint négyszerese átlagosan a kgfb-díj, de még Szerbiában is a magyar árak duplájáért szerződhetnek az autósok.

Hasonlóan nyilatkozott Gilyén Ágnes, a Magyar Biztosítók Szövetsége (Mabisz) kommunikációs főosztályvezetője is, aki pár hete arra hívta fel a figyelmet, hogy még mindig nagyon alacsonyak a kötelező gépjármű-felelősségbiztosítás (kgfb) díjai, ugyanakkor a piac törvényei szerint előbb-utóbb egyensúlyba kell kerülniük a biztosítási díjaknak és a kárkifizetéseknek.

A fuvarosok szerint aránytalanul magas a díjemelés

A Magánvállalkozók Nemzeti Fuvarozó Ipartestülete (NiT Hungary) ugyanakkor tavaly decemberben aránytalannak nevezte a (kgfb) díjak emelését, és jelezte, hogy a pluszköltség nem építhető be a fuvardíjakba. A szakmai szervezet tagjai körében végzett felmérés szerint a 3200 megkérdezett fele 10-50 százalék közötti, egynegyede ennél magasabb, akár 100 százalék feletti díjemelkedésről számolt be.

Forrás: 24.hu

A magyaroknak van elegendő pénze a mindennapokra, sőt, tízből hárman rendszeresen félre is tudnak tenni. Ennek ellenére nincs kellő ismeretünk a pénzügyi termékekről.

A magyar lakosság közel fele a mindennapi élethez elegendő pénzzel rendelkezik, viszont nagyobb kiadásokat nem biztos, hogy hosszú távon fedezni tudna a havi keresetéből. Ezen felül több mint 30 százalék azoknak az aránya a lakosságon belül, akik kisebb vagy nagyobb megtakarításra is félre tudnak tenni. A válaszadók körében a legnépszerűbb megtakarítási formát a forintbetét, az életbiztosítás és az önkéntes nyugdíjpénztár jelentette.

"Tapasztalataink és az ügyfelek visszajelzései alapján a likviditás, a rugalmasság és az elvárt hozam mértéke a három elsődleges választási szempont a megtakarítási formák mérlegelésekor" - mondta Kozek András, az Allianz Hungária Zrt. vezérigazgató-helyettese.

Életbiztosítás és befektetés egyben

A unit-linked a megtakarítás mellett biztosítási védelmet is nyújt, ami szintén fontos a nem várt eseményekre való felkészülés miatt. A Gfk Hungária felmérése szerint a befektetési alapú életbiztosítás éppen ezért népszerű a megtakarítási formák között. A felmérés azonban azt is megmutatta, hogy az emberek jelentős része nem, vagy csak alkalmanként képes félretenni pénzt.

Szánjunk időt a költségek mérlegelésére

A megtakarításra képes válaszadók több mint 60 százaléka azt vallotta magáról, hogy vannak hiányosságai a pénzügyi tájékozottságot illetően, vagy egyáltalán nem ért a pénzügyekhez. Ez problémát jelenthet a befektetések nyomon követésében. Egy megfelelő pénzügyi tanácsadó segítségével azonban könnyen, egyszerűen átláthatóvá válnak a költségek és az elért megtakarítások, érdemes erről előzetesen személyesen is tájékozódni.

Emellett segítséget jelenthet még a TKM mutatók összehasonlítása. A TKM érték segít az objektív összehasonlításban, mert megmutatja a költségeket, s azt, hogy megközelítőleg mekkora évente a hozamveszteség az adott megtakarítási formán. Érdemes tehát összevetni egymással a TKM értékeket, mert az életbiztosítások többsége minimum 3-5 százalékkal kalkulál, s kevés az olyan unit-linked termék, amely jelenleg 2 százalék alatti költségmutatóval rendelkezik.

20 éves időtávon, a tartam elején érdemesebb nagyobb kockázatú és hozamú diverzifikált portfóliókat kialakítani, melyek TKM-e optimálisan 2 százalék körüli, míg a tartam vége felé érdemesebb az 1 százalék alatti TKM-ű, kisebb kockázatú és hozamú eszközalapokat választani.

Kövessük nyomon a befektetésünket!

A unit-linked biztosítás jogi szempontból életbiztosításnak minősül, de nem kell gyűjtőévvel, vagy felhalmozási évekkel számolni, mert ez a típusú befektetés a kockázatviselés napjától kezdve megtakarítást képez a befizetésekre. A megtakarításainkat viszont menedzselni kell ahhoz, hogy a legjobb hozamot érjük el. Ez bármelyik befektetési formánál fontos szempont, hiszen a megtakarítás akár nyereséget, akár veszteséget is termelhet, ha nem kellő alapossággal mérjük fel a kockázatvállalási hajlandóságunkat. Így a különböző eszközalapok árfolyamváltozásait is érdemes folyamatosan szemmel tartani, és egyeztetni az esetleges alapváltásról a pénzügyi tanácsadónk segítségét kérve.

A befektetéseken elérhető hozamot nagyban befolyásolják a befektetésekkel kapcsolatban felmerülő költségek. Minél alacsonyabbak ezek, annál több marad a befektetésen realizált hozamból a befektetőnél.

Forrás: Pénzcentrum