2015 meghozta az igazi fordulatot a gépjármű-felelősségbiztosítások területén, az életbiztosításokba pedig már három éve több pénz áramlik, mint amennyit kivesznek belőlük. Kuruc Péter, a K&H Biztosító divízióvezetője értékeli alábbi interjúnkban a biztosítási piac helyzetét. A szakértő moderátorként működik közre holnapi Biztosítás 2016 konferenciánkon, amelyre még nem késő regisztrálni.

Szeptember végi állapotot mutatnak legutóbbi statisztikáink a magyar biztosítási piacról. Hogy értékelik a K&H-nál a 2015-ös évet? Melyek voltak a piac húzótermékei az elmúlt időszakban?

2015 meghozta a fordulatot a gépjármű-felelősségbiztosítások területén. A bővülés kétszámjegyű, aminek technikai okai vannak: a háztartások javuló jövedelmi helyzete, a csökkenő ár miatt is növekedő üzemanyag-felhasználás együttes hatása megjelent a károk oldalán, azonban a jelenlegi díjszint még mindig nagyságrendileg elmarad az 5 évvel ezelőtti hazai, illetve a környező országok jelenlegi díjszintjétől. Élénkül a casco piac is: itt 5% körüli a bővülés, itt az igazi lendületet majd az fogja jelenteni, ha az új autóértékesítés a lakossági ügyfelek körében is fellendül, ez akár már 2016-ban is bekövetkezhet. A vagyonbiztosítási szegmensben egyelőre nincs előrelépés: az inflációhoz kapcsolódó indexálás hatása elhanyagolható, a minimális darabszámbeli bővülést pedig ellensúlyozza a piacon tapasztalható árverseny. Az árverseny kedvező az ügyfelek számára, de csak abban az esetben, ha az egyes vagyontárgyak megfelelő szinten kerülnek biztosításra.

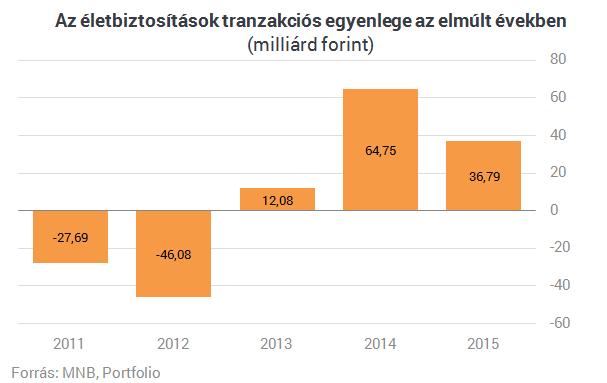

Az életbiztosítási piac utolsó meghatározó élménye a nyugdíjbiztosítások 2014. januári megjelenése volt. 2014-ben ez 20%-os növekedést hozott a rendszeres díjas új szerzések területén az ezt megelőző évhez képes. Ezt a volument sikerült stabilizálni a piacnak 2015-ben, ami egy szolid növekedést biztosít a rendszeres díjas életbiztosítások díjbevételében. A nyugdíjbiztosítások várhatóan kedvező megmaradási rátája egy stabil növekedési pályára állíthatja a rendszeres díjas életbiztosítási szegmenst, de ennek igazi, mérhető hatására még pár évet várni kell. Az egyszeri díjas szegmensben a díjbevétel csökkenése néhány piaci szereplőhöz köthető. Ami örvendetes, hogy az év során a szektor által kezelt vagyon 2,6%-kal gyarapodott. A szektorba érkezett díjak 36,79 milliárddal haladták meg a kifizetéseket. Ez az érték épp félúton van az elmúlt 2 év között adatához képest, és immáron 3 éve pozitív.

A 2015-ös kfgb-kampány egyik nyertese ismét a K&H lett. A banki ügyfélszám esetleges növekedése segíti a kgfb-értékesítést, vagy inkább a kgfb mint kopogtatótermék segít az egyéb keresztértékesítési lehetőségek kiaknázásában?

A kgfb a biztosítási piac speciális terméke. Az autósok szemében ez a termék továbbra is egy szükséges rossz, így a választásban továbbra is meghatározó szerepe van a díjnak, a termékben a verseny lehetősége minimális. Örvendetes, hogy az ügyfelek választásában - a mi tapasztalataink alapján - egyre fontosabb szerep jut a díj mellett a brandnek, az ügyfelek biztosak akarnak lenni abban, hogy ha kárt okoznak másnak, akkor helyettük a biztosítójuk helyt fog állni. Szerintem alapvetően hibás stratégia a kgfb-t tartósan alacsony díjon értékesíteni, bízva abban, hogy majd a keresztértékesítés pozitívba fordítja a helyzetet. A díjat úgy kell meghatározni, hogy a kgfb-állomány önmagában profitábilis legyen. Keresztértékesítésre van lehetőség, de ez nem jellemzi a kgfb-piac minden szegmensét. A keresztértékesítési potenciállal rendelkező szegmensekben pedig a díjverseny még élesebb lehet. Az értékesítés fő terepe egyértelműen az internet, mi azt tapasztaljuk, hogy az online alkuszok mellett a saját honlapunkon keresztüli értékesítés is fejlődik. Ami pedig a banki fiókhálózatot illeti: 2015-ben minden K&H bankfiók átlagosan minden nap 1 kötelező biztosítást értékesített, ezáltal jelenleg a kötelező állományunk 10%-át képezi a banki értékesítés.

Bankbiztosítóként a K&H-nál is nagy a szerepe az életbiztosítások értékesítésének. Figyelembe véve, hogy elsősorban megtakarítási jellege miatt kötnek életbiztosítást az emberek, mi alapján dönti el a bank, hogy bankbetétet, befektetési alapot vagy egyszeri díjas életbiztosítást ajánl ügyfelének?

A K&H-nál a kulcsszó a diverzifikáció, vagyis a portfolióépítés. Mint az összes többi bankban értékesített megtakarítási terméket így az egyszeri díjas megtakarítási biztosításainkat is a MIFID elvárásaihoz igazodva értékesítjük, és a több lábon állást javasoljuk ügyfeleink számára. A több lábon állás egyik dimenziója (pl. a különböző kockázati szintek és futamidők kombinálása mellett) a különböző megtakarítási formák: betét, értékpapírszámla, TBSZ, NYESZ, életbiztosítás, nyugdíjbiztosítás mind - mind különböző előnyöket kínál, érdemes variálni őket. A diverzifikációhoz természetesen megfelelő mértékű megtakarítással kell rendelkezni. A teljeskörű diverzifikációra elsősorban a prémium ügyfélszegmensben van lehetőség, és a megtakarítási biztosítások döntő többsége itt is kerül értékesítésre. A K&H ügyfelei biztosításokban a hosszabb távú megtakarításaikat tartják, ezt támasztja alá az a tény, hogy a biztosítási díjtartalékunk 60%-a legalább 6 éves futamidejű tőkevédett eszközalapokban van jelenleg.

Alacsony hozamkörnyezet a kötvény- és pénzpiacokon, nagy volatilitás a részvényeknél - röviden ez jellemezte az elmúlt heteket (is). Kritikusnak tűnik ez a kombináció az életbiztosítások (várható) pénzáramlása szempontjából - biztosítóként hogyan reagálnak erre?

A jelenlegi környezetben különösen nagy nyomás alatt vannak a tőkevédett szerkezetek: egyre nehezebb egyensúlyt találni a futamidő, a vonzó befektetési ajánlat és a méltányos vagyonkezelési díj között, ráadásul a futamidő hosszabbítását a hozamgörbe jelenleg messze nem jutalmazza olyan mértékben, mint pár évvel ezelőtt. A jelenlegi helyzet merőben új a megtakarítási piac minden szereplője számára, és sajnos a mindenre választ adó, egy és önmagában üdvözítő befektetési megoldás nincs meg, és tartok tőle ilyen csodafegyver nincs is. Visszatérnék a K&H kulcsszavára: a portfolióépítés jelentheti a választ. Érdemes nem egy, hanem több beszállási pontot választani, hiszen ezzel porlasztható a kockázat, ehhez a stratégiához pedig a rendszeres díjas unit-linked biztosítás a megfelelő eszközt jelenti, porlasszunk minél jobban: válasszunk havi díjfizetést.

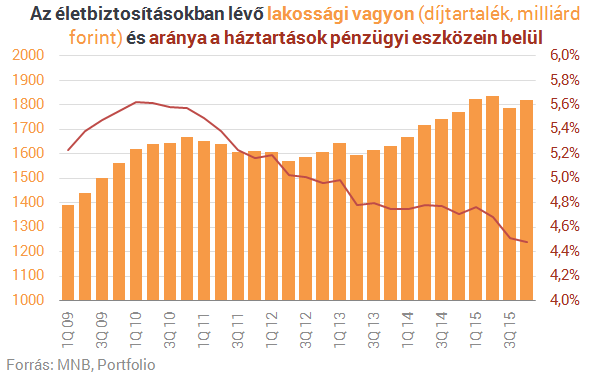

Szépen nő a lakosság megtakarítási állománya, az életbiztosítások aránya azonban jellemzően csökkent az elmúlt években. Mivel magyarázza a lemaradást, és ön szerint mi hozhat ebben fordulatot a biztosítási piac számára?

Több mint örvendetes, hogy a lakosság megtakarításainak volumene évről - évre bővül. Jelentős verseny alakult ki az egyes megtakarítási formák között. Véleményem szerint leginkább két tényező határozza meg az egyes befektetési formák növekedési dinamikája közti sorrendet:

- image, ide sorolom a kondíciókat, az ügyfelek múltbeli tapasztalatait, és az aktuális publicitást, valamint

- hozzáférhetőség, ennek meghatározó eleme az értékesítési kapacitás

Ebből a szemszögből nézve nem kérdés, hogy az disztribúciós kapacitások csökkentek az életbiztosításoknál, valamint hogy a messze legdinamikusabban fejlődő állampapírokhoz képest például a publicitásunk, a biztosítási szektor reklámköltése mérföldekkel marad le, ráadásul a lakossági állampapírok kamatkondícióival nem könnyű versenyezni. Az elkövetkező évek, évtizedek adnak majd arra választ, hogy hosszútávon a megtakarításokon belül milyen pozíciót fognak a biztosítások betölteni, én hiszem azt, hogy a jelenleginél jelentősebbet.

Sorra lépnek életbe az MNB intézkedései, amelyeket az úgynevezett etikus életbiztosítási koncepció keretében tesz. Az ügyfelek örülhetnek a változásoknak, de mi a helyzet a biztosítókkal? Mi az, ami a legköltségesebb, legtöbb bosszúságot hozó változásnak ígérkezik?

Az image részeként említettem a múltbeli tapasztalatokat és a kondíciókat. Hiszem azt, hogy ebben a szektor jelentőset lépett előre az elmúlt évek során, ide tartozik feltétlenül a TKM (teljes költség mutató) bevezetése, valamint az európai trendekhez igazodó felügyeleti rendelkezések. Hogy ennek mennyire örülnek az ügyfelek? Nem gondolom, hogy erre egyértelmű válasz adható. Feltétlenül örömmel veszik, hogy alacsonyabbak a költségek, és hogy javult a termékek transzparenciája. Abban viszont már egyáltalán nem vagyok biztos, hogy a megnövekedett dokumentáció és aláírások száma a helyes út. Itt meg kell találni a egyensúlyt, hogy az ügyfelek figyelmét a valóban kiemelten fontos tényezőkre hívjuk fel és olyan mélységben, ami számukra még kezelhető.

A biztosítások IT-igénye folyamatosan növekszik. A várható változásokból a szektor számára a legjelentősebb költségteherrel azok az új szabályok fognak járni, amelyek a legtöbb IT fejlesztést igénylik: pl.: ha a változások teljesen új termék bevezetését követelik meg, ha tovább kell fokozni az analitikák részletezettségét.

Forrás: Portfolio

Biztosítás fajta:

- Általános

Pokoli drága volt a nyár a biztosítóknak is

Kész az első viharmérleg: eddig 6 milliárd forintot fizettek.

Az idei nyár első összesítése szerint május 1-je és augusztus 31-e között összesen 103 539 vihar, beázás, jégverés és felhőszakadás okozta kárt jelentettek a lakossági ingatlanok tulajdonosai. Az ezekre kifizetett kártérítés megközelítette a 6 milliárd forintot, de a kár ennél jóval nagyobb volt, mert a lakások több mint negyedének nincs biztosítása – tudatta a Magyar Biztosítók Szövetsége (MABISZ).

A legtöbb kárt Zala, Vas, Győr-Moson-Sopron, Borsod, Békés és Bács-Kiskun megyéből jelentették. Emellett, mint szinte minden évben, a legsűrűbben lakott Pest megyében és a fővárosban sérült meg a legtöbb lakossági ingatlan.

A szakemberek szerint egyre gyakoribb az időben és térben jól elkülöníthető, lokális vihar, illetve a szupercella okozta kár. Idén június 21-én a vihar és a jégverés a Borsod megyei Megyaszón és a környező településeken akkora károkat okozott, hogy gyakorlatilag nem maradt ép ingatlan.

Leggyakrabban a házak tetőszerkezete sérült, ezért a legtöbb kárt a beázás okozta. Az elmúlt nyáron többször fordult elő olyan özönvízszerű esőzés, amikor egész utcák kerültek víz alá, károsítva a mélyebben fekvő ingatlanrészeket, garázsokat, szuteréneket.

A MABISZ szerint komoly gond az alulbiztosítottság.

Gyakori, hogy nem a valós értékre, hanem csak a hitel felvételéhez szükséges összeghatárig biztosítják az ingatlant. Az alulbiztosítottság másik oka, hogy egy korábban kötött biztosítást elfelejtenek módosítani, így csak a kár után derül ki, hogy a valós érték alatti a biztosítás.

A mintegy 4,4 millió magyar lakóingatlan mintegy 73 százalékának van biztosítása. Nemzetközi összehasonlításban ezzel a lefedettséggel Magyarország viszonylag jó helyen áll, de jelentős kockázat, hogy az ingatlanok negyede továbbra sem biztosított – tudatta a szövetség.

Forrás: www.24.hu

CLB TIPP: Ne hagyja, hogy az időjáráson múljon, kalkulátoraink segítségével összehasonlíthatja és kiválaszthatja az Önnek megfelelő védelmet! Lakásbiztosítás kalkulátor >>

Örülhetnek az autósok: nagy könnyítés jön a kötelező biztosításnál

Az utóbbi évekénél is "fékezettebb habzású" év végi kötelező gépjármű-felelősségbiztosítási (kgfb) kampányra számítanak idén az alkuszok, hiszen a január 1-jei évforduló most már csak az autósok mintegy negyedét érinti. Az autósok, a közvetítők és a biztosítók életét is megkönnyítő újdonság léphet ugyanakkor életbe hamarosan: az írásbeliségnek megfelelő formán túl már tisztán elektronikusan is lehet majd kgfb-szerződést kötni vagy éppen felmondani, amire a többi biztosítástípus esetében már eddig is volt lehetőség.

Változás a kgfb-ben

Kérésünkre Papp Lajos, a Független Biztosítási Alkuszok Magyarországi Szövetsége (FBAMSZ) Gépjárműszekciójának elnöke ismertette a kormány által összeállított, és vélhetően ősszel a parlament elé kerülő salátatörvény vonatkozó részének lényegét. Eszerint úgy változhat a kgfb-ről szóló 2009. évi LXII. törvény, hogy január 1-jétől a kötelező gépjármű-felelősségbiztosítást ezentúl teljesen elektronikus formában is lehet majd kötni, illetve felmondani. Ez azt jelenti praktikusan, hogy a megfelelő feltételek esetén az ügyfél már minden, a szerződéskötéssel kapcsolatos teendőjét kényelmesen, elektronikus formában is megteheti majd. A módosítás bevezetésére azért van szükség, mert a jelenleg hatályos törvény alapján a kgfb esetében ez eddig írásbeli formához volt kötve.

Az új változás a biztosítóval, a gépjármű-kereskedővel vagy a biztosításközvetítőkkel kötött biztosításokra is vonatkozik, így az értékesítés nagy részét hozó alkusztársadalom munkáját is komolyan érinti.

Papp Lajos hozzátette: az évfordulós szerződést a biztosító továbbra is csak és kizárólag az írásbeliségnek megfelelő formában mondhatja fel (pl. károkozás miatt) a kgfb-t a biztosítási évforduló előtt legalább 30 nappal, a szerződő üzembentartó ugyanakkor a felek megállapodása alapján (!) ugyanúgy a biztosítási évforduló előtt legalább 30 nappal, de már elektronikusan is felmondhatja a szerződést, indokolás nélkül is.

A biztosítók és az alkuszok már eddig is jól bejáratott, korszerű felületeken, online csatornákon tették lehetővé a szerződések megkötését és felmondását, a nagy különbség az eddigiekhez képest az lesz, hogy ezt nem kell írásos szerződéskötésnek vagy felmondásnak követnie . Az elektronikus út természetesen nem jelent teljes szabadságot (pl. hogy egy árva sms-sel felmondhatnánk a szerződésünket): a felek megállapodásába foglalt, vagyis a biztosítási szerződésben meghatározott csatornákat lehet használni.

Az alkuszok számára örömteli ez a változás, a kor követelményeinek megfelel, a gyakorlat pedig már igazolta (pl. a szintén tömegesen kötött utasbiztosításoknál is), hogy szükség van rá, és visszaélésmentesen működőképes lehet ez a megoldás - mondta Papp Lajos, kiemelve: eddig kizárólag a kgfb esetében nem volt mód arra, hogy tisztán elektronikus módon kezeljék a kötéseket és felmondásokat.

Forrás: www.portfolio.hu

Vadveszély az utakon: mit tehet az autós?

Megnő a vadelütések száma az őszi időszakban, ezért érdemes körültekintően vezetni azokon a szakaszokon, ahol vad jelenlétére KRESZ-táblák hívják fel a figyelmet. Az autók nagy részére ugyanis nem kötöttek Casco-biztosítást, a kocsiban jelentkező kárt pedig csak hosszú jogi procedúra után térítik meg. A tudnivalókat a Magyar Biztosítók Szövetségének szóvivője, Gilyén Ágnes mondta el.

Ősszel történik a legtöbb vadelütés az utakon. Az ilyen balesetekért akkor fizet a biztosító, ha az autó tulajdonosának volt Casco biztosítása, vagy vadkárra kiegészítő biztosítást kötött, amely már több cégnél elérhető – mondta a Magyar Biztosítók Szövetségének szóvivője. Gilyén Ágnes ugyanakkor felhívta a figyelmet arra, hogy Casco-biztosítással mindössze a kocsitulajdonosok 15-20 százaléka rendelkezik.

Egy 2015-ös törvénymódosítás egyértelművé tette, hogy a vadgazdálkodás veszélyes üzemnek minősül. Azokban az esetekben tehát, amikor sem a vadásztársaság, sem az autó vezetője nem okolható az ütközésért, akkor a balesetnek mindkét résztvevője viseli a saját kárát. Vagyis az autó tulajdonosa a gépjárműben esett kárt viseli, míg a vadgazdálkodással foglalkozó szervezetnek le kell írnia az elhullott vad értékét – fejtette ki.

Az erdős területeken, ahol gyakori a vadak megjelenése, a vadásztársaságok figyelmeztető táblát helyeznek ki, és a kocsi tulajdonosának a sebességet olyan mértékben kell csökkentenie, hogy az ütközést el tudja kerülni – jelezte.

Ha mégis ütközik az autós a vaddal, az közúti balesetnek minősül, vagyis be kell jelenteni

- a rendőrségnek

- és az illetékes vadásztársaságnak is.

Emellett fontos tudni, hogy az elhullott állat az állam tulajdonát képezi, így ha a sofőr elviszi az autóval, az lopásnak minősül.

Marosán Miklós, az Állatorvosi Tudományegyetem Egzotikusállat- és Vadegészségügyi Tanszék egyetemi docense az InfoRádiónak korábban arról beszélt, hogy egyre több bírósági ügy indul a vadelütések miatt. A károk akár milliós nagyságrendűek is lehetnek.

Forrás: www.inforadio.hu

Megugrottak idén a kárkifizetések

Az életágat a nyugdíjbiztosítások húzzák idén is, a vagyonbiztosításokon belül pedig a kötelező díjbevétel nőtt nagymértékben. A kárkifizetések a nemélet-ágon 20 százalékkal emelkedtek.

Hiába nőttek a díjbevételek, a kárkifizetések is megugrottak, így csak minimális mértékben nőtt a biztosítók profitja az első fél évben. A Magyar Nemzeti Bank adatai szerint a szektor 32,1 milliárd forintos adózás utáni eredményt ért el, ez még egy százalékkal sem haladja meg a tavalyit. Az életágon a biztosítástechnikai eredmény 13,5 százalékkal emelkedett, a nemélet-ágon viszont több mint 30 százalékkal csökkent (nagyrészt a növekvő kárkifizetések miatt).

Az életbiztosítási ágon a díjbevétel 3,2 százalékkal emelkedett 2016-hoz képest, az első hat hónapban 228 milliárd forint lett.

A vegyes életbiztosítások jól mentek, ezek díjbevétele több mint 14 százalékkal 48,5 milliárd forintra emelkedett. A húzótermék persze az idén is a nyugdíjbiztosítás volt, ami 42 százalékkal több – 27 milliárd forint – díjbevételt hozott, mint tavaly egyetlen fél év alatt. A fél év végén már csaknem 218 ezer embernek volt nyugdíjbiztosítása Magyarországon, közülük több mint 150 ezer valamely befektetési egységhez kötött konstrukcióban előtakarékoskodott. Az indexhez vagy befektetési egységhez kötött normál életbiztosításokból viszont ezúttal valamivel kevesebb – 10,6 milliárd forint – díjbevétel jött be, mint tavaly, főleg az egyszeri díjak visszaesése miatt.

A nemélet-ágon a díjbevételek 8,9 százalékkal nőttek 257,7 milliárd forintra. Kötelező gépjármű-felelősségbiztosításra (kgfb) 82,6 milliárd forintot fizettek be az ügyfelek, 15 százalékkal többet, mint tavaly. Az árak emelkedése tehát a tavalyihoz képest mérséklődött, de az idén így is valószínűleg csúcsot dönt a szektor kgfb-díj-bevétele. Az újautó-eladások emelkednek, és ez a cascós szerződések mennyiségén is látszik, számuk tavaly június óta több mint 33 ezerrel 853 ezerre nőtt.

A casco díjbevétele ennek ellenére viszonylag lassan nő, idén az első fél évben 6,3 százalékkal emelkedett 38,9 milliárd forintra. Ebben az autóbiztosítás-típusban a jelek szerint nem tudják még érvényesíteni a biztosítók a növekvő kárráfordításokat. A kötelezős és a cascós károk volumene is megugrott ugyanis a tavalyihoz képest. Kgfb-re az első hat hónapban csaknem 45 milliárd forintnyi kártérítést fizettek ki a biztosítók, 36 százalékkal többet, mint egy évvel korábban, a cascós kárkifizetések 17 százalékkal 22,3 milliárd forintra emelkedtek.

Kismértékben nőtt a lakossági vagyonbiztosítások száma, a fél év végén 3,127 millió lakásnak volt biztosítása. A díjakat az árverseny miatt csak lassan tudják emelni a cégek, ezért az első fél évben az ebből származó díjbevétel csak 58,6 milliárd forint lett, 3,6 százalékkal több, mint tavaly. Pedig a károk e szegmensben is megszaporodtak, a kifizetések tavalyhoz képest 26 százalékkal nőttek, és megközelítették a 20 milliárd forintot, amiben szerepet játszhattak a tavaszi-nyári viharok is.

A biztosítók nemélet-ágon keletkezett összes kárráfordítása a múlt évihez képest 20 százalékkal emelkedett az első fél évben, 111,4 milliárd forintra. Ennek ellenére a cégek tőkehelyzete ágazati szinten stabil, a szektor összes alapvető szavatolótőkéje a levonások után 517,6 milliárd forint volt, ami bőven több, mint a duplája az úgynevezett szavatolótőke-szükségletnek, és csaknem hatszorosa a minimális tőkeszükségletnek.

Forrás: www.vg.hu

Sokan biztosítás nélkül száguldoznak a robogókkal

Évről évre egyre többen ülnek kismotorra, hogy ezzel is spóroljanak a kiadásokon. A szakemberek szerint már több mint félmillió robogó közlekedik az országban, ugyanakkor a Független Biztosítási Alkuszok Magyarországi Szövetségének becslése szerint mindössze minden ötödik tulajdonos fizeti rendszeresen a kötelező felelősségbiztosítás díját.

A felelőtlen robogósok az évi néhány ezer forint spórolásával sokat veszíthetnek, ugyanis a rendőri igazoltatás során büntetés jár a mulasztásért, ugyanakkor károkozás esetén saját zsebből kell kifizetniük a javítás költségeit. A szakemberek tapasztalatai szerint sok esetben a tulajdonosok sem tudják, hogy a segédmotoros kerékpárokra – a robogók nagy része ebbe a kategóriába tartozik – kötelező kgfb-t kötni, más esetekben viszont spórolásból nem fizetnek, ugyanis a biztosítási kötvényt a hatóságok csak közúti ellenőrzés keretében tudják elkérni.

A biztosítók a rendszám nélküli robogókra az alvázszám alapján kötik meg a kötelezőt, ennek díja általában évi háromezer forint körül alakul. Ugyanakkor a statisztikák szerint a kisebb teljesítményű motorok által okozott károk átlagos összege eléri a 350 ezer forintot, de személyi sérülés esetén nem ritka a milliós összeg sem. Komoly könnyebbség ugyanakkor a károsultaknak, hogy amennyiben biztosítatlan robogó okoz kárt, a károkozó helyett a Magyar Biztosítók Szövetsége Kártalanítási Számlája fizet, majd utólag behajtja a károkozón.

Gyakori eset ugyanakkor, hogy a vétkes robogós elhagyja a helyszínt, és ilyenkor szinte lehetetlen az elkövető beazonosítása. A szakemberek szerint javítana a biztosításkötési arányon egy olyan rendelkezés, amely kötelezően rendszámmal látná el a robogókat is. A forgalomba helyezés és kivonás lehetőségével sikerülne kiszűrni azokat a robogókat is, amelyek tulajdonságaik alapján már nem is a segédmotoros kerékpár kategóriába tartoznak.

Forrás: www.bama.hu

CLB TIPP: Robogóval rendelkezik? Hasonlítsa össze Ön is a biztosítók KGFB ajánlatait kalkulátorunk segítségével! Kötelező biztosítás kalkulátor >>

Új megoldásokkal reagálnak a biztosítók az új kockázatokra

A hazai vállalkozások többsége nincs tisztában a szakmai felelősségbiztosítás jelentőségével. Fontos tudni azonban, hogy a biztosítási szerződés önmagában nem elégséges, ha az nem fedezi a valódi kockázatokat, vagy nem biztosít megfelelő fedezetet egy adott károkozás esetén. Lambert Gábor, a Magyar Biztosítók Szövetségének kommunikációs vezetője szerint a magyarországi helyzet nem rosszabb, mint a környező országokban.

Piac & Profit: Egyre több szakma számára írják elő a jogszabályok kötelezően felelősségbiztosítás kötését, emellett sok megrendelő is kötelezi a beszállítókat ilyen szerződésekre. Tapasztal ennek hatására növekvő tudatosságot a kkv-szektorban a biztosítások kötése terén?

Lambert Gábor: Bár a hazai vállalkozások körében is terjedőben van a felelősségbiztosítás, a szerződések általános jellemzője, hogy a kártérítési limitek sok esetben alacsonyak, vagyis az ügyfelek rendre alábecsülik a lehetséges kockázatokat. Ez részben a vállalkozók „tudatlanságából” adódik, gyakran nincsenek tisztában az okozható kár mértékével, vagy egyszerűen spórolni szeretnének, és a legolcsóbb megoldásra törekednek . Megoldást az jelenthet, ha az érintett cégek meghallgatják szakértők tanácsát, hiszen sok vállalkozónak nincs meg a szükséges tudása, szakértelme ahhoz, hogy pontosan belője a kockázatok nagyságát. A változás nem csak a vállalkozások szempontjából lenne fontos, hanem azért is, hogy a károsultak megfelelő kártérítést kapjanak. Tanácsot elsősorban az alkuszoktól kaphatnak a leendő ügyfelek, de fontos szerepük lehet a különféle kommunikációs csatornáknak is. Az új igényekre termékinnovációkkal és a meglévő termékpaletta bővítésével válaszolhatnak a biztosítók, ami kedvező hatással lehet a keresletre.

Piac & Profit: Mi a helyzet a kkv-szektorban?

Lambert Gábor: Olyan adatunk nincs, hogy a kis- és középvállalkozások milyen szinten és számban biztosítottak, pár tízezres szerződésszámból lehet kiindulni a felelősségbiztosítás terén, ebben viszont nem csak vállalkozások vannak. Sok területen lehet biztosítást kötni, amikor valaki úgy érzi, hogy munkájával másoknak kárt okozhat.

Piac & Profit: A technológiai fejlődés életre hív-e új biztosítási formákat? Törődnek-e ezzel a cégek?

Lambert Gábor: A biztosítási piac természetesen reagál, rohamosan fejlődik és állandóan alkalmazkodik a változó követelményekhez. Úgy tűnik nemzetközi szinten is, hogy a kiber-biztosítás az óriási kockázatok ellenére prosperáló, dinamikusan fejlődő ágazat. Persze itt is nagyon pontosan el kell találni a limitet, hogy a biztosító milyen összeghatárig tudja vállalni a kockázatokat, azokat a lehetséges károkat, amiket mondjuk egy hacker-támadás vagy egy számítógépes beavatkozás okozhat az egész vállalatnak. Ismereteim szerint ez az ágazat Magyarországon még gyerekcipőben jár, a cégek a kibertámadások naponta növekvő száma, a fenyegetések ellenére sem ismerték fel, hogy lépni kellene. Még időben.

Forrás: www.piacesprofit.hu

Egymilliós biztosítás kell a villanyszerelőknek

Szeptembertől bizonyos építési tevékenységeket végzőktől minimum 1 millió forint összegű felelősségbiztosítás meglétét várja el két kormányrendelet. Mindenkinek, aki rendelkezik ilyennel, érdemes ellenőriznie, hogy a konkrét szerződés mire nyújt fedezetet - hívja fel a figyelmet a Magyar Biztosítók Szövetsége (MABISZ).

A kormányrendeletek szerint szeptembertől minden villanyszerelési-, vízközmű-bekötési tevékenységet végző szakembernek, gazdasági társaságnak (vagyis akik a hálózatokra való csatlakozást végzik el) be kell jelentenie azt a műszaki biztonsági hatóságnál. Ezt egy formanyomtatvány segítségével tehetik meg, amihez csatolni kell a meghatározott képesítés és gyakorlati idő meglétét igazoló okiratokat. Emellett a tevékenység végzésének feltétele az is, hogy nyilatkozzon arról, az alkalmazott technológiához jogszabályban előírt feltételeknek megfelel, továbbá rendelkezzen legalább 1 millió forint értékű felelősségbiztosítással, ami a munkavégzésből eredő esetleges károk fedezetét hivatott megoldani.

A felelősségbiztosítási piac a nem-életbiztosítási terület átlagát meghaladó mértékben növekedett 2016-ban is, s az általános felelősségbiztosítások közül számos megfelel a jogszabályban előírt követelményeknek – hívta fel a figyelmet a MABISZ. Azonban akik rendelkeznek ilyennel, azoknak is mindenképpen érdemes konzultálniuk biztosítójukkal vagy alkuszukkal arról, pontosan mire nyújt fedezetet a szerződésük. A műszaki biztonsági hatóság megtiltja a tevékenység végzését abban az esetben, ha a szerelő az említett követelményeknek nem felel meg, de akkor is, ha súlyosan megsérti a vonatkozó szakmai szabályokat, mely révén élet és testi épség veszélyeztetését, vagy jelentős anyagi kárt okozott. Egy évre felfüggesztethető a tevékenység akkor is, ha a szerelő nem a felülvizsgált tervdokumentációnak, illetve nem az előírásoknak megfelelően végezte el a munkát.

A tavaly év végi adatok szerint 110 ezer általános felelősségbiztosítási szerződést kötöttek meg. A piac élénkülése részben annak a jogalkotói tevékenységnek volt a következménye, amely az építőipari tervezési és kivitelezői tevékenységet végző vállalkozások számára előírta a kötelező felelősségbiztosítást.

Jellemzően azonban ezekben a szerződésekben nagyon alacsonyak a biztosítási összegek, mivel sok esetben nincs törvény által előírt minimális limit, illetve maguk az érintettek sincsenek tisztában az általuk okozható kár lehetséges mértékével. Ennek megfelelően számukra a legfontosabb szempont a minél alacsonyabb biztosítási díj. Az új jogszabállyal összefüggésben minden vállalkozónk érdemes átgondolni azt is, hogy esetleg 1 millió forintnál nagyobb károk keletkezhetnek-e munkájával kapcsolatban. „Ebben az esetben ugyanis a nagyobb biztosítási összeg a vállalkozónak és a megrendelőnek is nagyobb biztonságot jelent” – hívja fel a figyelmet a MABISZ.

Forrás: www.piacesprofit.hu

10 dolog, amiről nem is gondolnád, hogy fedezi az utasbiztosításod

Nemcsak akkor kaphatsz pénzt, ha medúzákkal konfrontálódsz, hanem például kutyád gyengélkedése vagy terrortámadás esetén is.

Azzal bizonyára tisztában vagy, hogy nem túl bölcs lépés utasbiztosítás nélkül külföldre utazni, hiszen ha valamilyen balszerencsés történés folytán orvosi ellátásra szorulsz, horror összegű számlákra számíthatsz. Biztosítód ugyanakkor nem csupán ilyenkor ránthat ki a csávából. Van egy halom más jellegű esemény is, amik után szintén kártérítésre számíthatsz. Lehetőségeiddel már csak azért is érdemes tisztában lenned, mert gyakorta megesik, hogy az utazók saját zsebből orvosolják a bajt, és nem igényelnek kártérítést, holott jogosultak lennének rá. A káresemények útvesztőjében most a Vienna Life Vienna Insurance Group Biztosító Zrt. segítségével igazodhatsz el, amely „10 dolog, amit az utasbiztosításod fizet helyetted” című blogbejegyzésében sorolta fel azokat az eseteket, amik talán számodra sem annyira nyilvánvalóak.

1. Ha milliókba kerülne a napi ellátás

A viszonylag egyértelmű tételeken túl, mint a kórházi önrész, a vizitdíj és a kórházi napidíj összege, utasbiztosításod fedezheti többek között a magánkórházi ellátást, a gyógyszerek, gyógyászati segédeszközök árát, sőt egy balesetnél a mentés költségeit (például a helikopteres szállítás díját), az extrém sportolás következtében felmerülő ellátást és szükség szerint a családtagjaid kiutazásának, szállásának költségét is.

„Az idei év első felében volt olyan ügyfelünk, akinek több, mint hétmillió forintos thaiföldi kórházi számláját térítettük, de említhetem az Egyesült Államokban kórházba került ügyfelünket is, akinek több tízmillió forintra rúgó kezelését fedeztük – utóbbi nem is meglepő, hiszen az USA-ban az ellátási költségek kirívóan magasak, akár a napi harmincezer dollárt (mintegy 8 millió forintot) is elérhetik” – fejtette ki Szabó Tamás, a Vienna Life Biztosító utasbiztosítási szakértője.

2. Ha lebetegszik a kedvenced

Amennyiben vakációdra Morzsit is magaddal viszed, számolnod kell a lehetőséggel, hogy az idegen környezetben nagyobb eséllyel szenvedhet balesetet, mint biztonságot nyújtó otthonodban. Bármikor megcsípheti egy rovar, vagy elkaphat egy fertőzést, ami ledönti a lábáról. Téged pedig a számlák fognak ledönteni, mert a háziállatok orvosi ellátása és gyógyszerei külföldön sok száz, vagy akár több ezer euróval tehetnek szegényebbé. Az ilyen jellegű költségekre is fedezetet nyújtó utasbiztosítás azonban megtéríti kiadásaidat.

3. Ha csődbe megy az utazási iroda

Sajnos ennek is reális sansza van. Elég csak a Green Travel csődjére gondolni, melynek következtében magyar családok ragadtak Törökországban, és sok érintett azóta is fut a pénze után.

„Az ügyfelek akár az utazási iroda csődje esetén is számíthatnak biztosítójukra, amely például a megszakított utazás kapcsán díjvisszatérítéssel, illetve a telefonköltségek térítésével tudhat hozzájárulni a kárenyhítéshez” – magyarázta Szabó Tamás.

De ez még nem minden! Ha például egy betegség vagy baleset miatt elmarad, vagy előbb véget ér a nyaralásod, az utasbiztosítás a már kifizetett szolgáltatások, programok árát is megtérítheti. Ide tartozik egyebek mellett a repülőjegy és a fel nem használt utazási napok (például a szállás) költsége, az autóbérlés, a turisztikai program, körutazás díja, vagy síelés alkalmával a síbérlet ára.

4. Ha elveszik a poggyászod vagy késik a repülőd

Ugye már neked is futkosott a hideg a hátadon a gondolattól, hogy te megérkezel vakációd helyszínére, de a csomagjaid nem? Félelmed nem teljesen alaptalan: 2015-ben 23 millió poggyásznak veszett nyoma a világ repülőterein. A másik jellemző probléma, ami gyarapíthatja ősz hajszálaid számát, az a járatok késése, törlése és túlfoglalása. Ezek miatt 297 ezer magyar utas élt át nehéz perceket az elmúlt öt évben.

A jó hír, hogy ha eltűnik a bőröndöd, biztosítód egy adott keretig kicsengeti személyes tárgyaid értékét, ráadásul a csomagok 6 vagy 12 órát meghaladó késésénél átvállalhatja tőled például a piperecikkek és egy váltás ruha beszerzésének anyagi vonzatát. Ha meg a járattal akad probléma, általában a többletköltséget – mint a szállást és az étkezést – is állja.

5. Ha ellopják a cuccaidat

A zsebtolvajok rendkívüli hatékonysággal ténykednek a népszerű nyaralóhelyeken, illetve a híres látványosságoknál, ahol az átlagosnál magasabb az egy főre jutó turisták száma. Elegendő egy pillanatnyi figyelmetlenség, és egy életre búcsút inthetsz szeretett fényképeződnek vagy mobilodnak. Biztosítód a tolvajokat ugyan nem vadássza le, viszont megtérítheti a károdat, ami némi enyhülést hozhat megtépázott idegrendszered számára.

6. Ha lerobban az autód

A sarki boltba is autóval mész? Akkor feltehetően nyaralásod során sem tudsz megválni kényelmétől. Ebben az esetben megnyugvással szolgálhat, hogyha balesetet szenvedsz vagy lerobban az autód, biztosítód kifizetheti a helyszíni javíttatás vagy a szervizbe szállítás költségeit, és egyúttal a csereautó bérleti díjának, a javítás idejére bérelt szállásod árának és hazautazásod költségeinek terheit is leveheti a válladról.

7. Ha átélsz egy terrortámadást

Mielőtt felkerekednél, mindenképp érdemes megnézned a konzuli szolgálat hivatalos honlapját, hogy az adott ország vagy régió, ahová készülsz, szerepel-e az utazásra nem javasolt úti célok között. Főleg azért, mert ha nem, és ott mégis terrortámadás történik, akkor a biztosítók jelentős része megtéríti a baleseti ellátás, az esetleges kórházi kezelés, illetve a hazaszállítás árát.

8. Ha kárt okozol

Nyilván, eszed ágában sincs másoknak ártani vagy bármit is tönkretenni, de néha még így is megtörténik a baj. Megeshet, hogy amíg leugrasz reggeliért, gyermeked a szállodai szoba tapétáján éli ki művészi hajlamait, rosszabb esetben pedig kiléphet eléd valaki az útra, miközben a strand felé autózol. Emiatt aztán kártérítési kötelezettséged keletkezhet, ami jócskán meghaladhatja tervezett költségvetésedet. Megfelelő utasbiztosítás és fedezet esetén ettől is mentesülhetsz.

9. Ha meggyűlik a bajod a rendőrséggel

Egy saját hibádból történő balesetnél az orvosi költségeken és a károkon kívül gondjaidat tovább szaporíthatja, hogy a rendőrségi fogdában végzed, ami nemcsak a körülmények és marcona cellatársaid miatt lehet kellemetlen. Ügyvédre, tolmácsra vagy az óvadék megtérítésére szorulhatsz, de egy ütős biztosítás birtokában legalább megúszhatod mindezek költségeit.

10. Ha eltűnnek az irataid vagy a pénzed

Ebben a helyzetben csak egyet tehetsz: a helyi magyar konzulátushoz kell fordulnod. Ha útlevelednek vagy személyi igazolványodnak kelt lába, bejelentésed után a konzul fogja kiállítani az ideiglenes hazatérési engedélyt. Biztosítód az ezzel kapcsolatos kiadásokat is megtérítheti: a konzulátusra utazás költségét, a konzul által kiállított, ideiglenes útiokmány díját, valamint indokolt esetben pénzsegélyt is.

A magyarok 74 százaléka köt utasbiztosítást

A Genertel három éve végez felmérést az utazási és utasbiztosítással kapcsolatos szokásokról. A legfrissebb adatokból kiderül, hogy a külföldre készülők 74 százaléka köt utasbiztosítást, ugyanakkor sokkal többen – 77 százalék – indulnak nyaralni, mint tavaly. A magyarok túlnyomóra része továbbra is az ár alapján választ biztosítást, de a szerződéskötéskor egyre nagyobb arányban vesznek igénybe valamilyen kiegészítő opciót is. A felmérés arra is rámutatott, hogy ha nem is érdemben, ám a tavalyi évhez képest az utazók kevésbé vannak tisztában azzal, mit is tartalmaz egy alap utasbiztosítás csomag.

Forrás: www.divany.hu

CLB TIPP: Ne felejtsen el Ön se utasbiztosítást kötni utazása előtt! Utasbiztosítás kalkulátor >>

Fogalmuk sincs erről a bérlőknek, pedig minden értékük odaveszhet

A magyarok 80 százalékának van lakásbiztosítása, azonban az ingóságokra csak a megkérdezettek fele kötött biztosítást, derült ki egy pénzintézei kutatásból. A legtöbben általánosságban a beázástól, csőtöréstől és az üvegkároktól tartanak a leginkább, azonban, ha a saját lakásukról van szó, akkor ezeknek a váratlan eseményeknek sokkal kisebb kockázatot tulajdonítanak. A betörést, rablást országos szinten a megkérdezettek 43 százaléka tartja nagyon valószínűnek, azonban azzal, hogy ez velük is megtörténhet, már csak 19 százalékuk számol.

A magyarok 80 százaléka köt lakásbiztosítást otthonára, ám ez nem jelent teljes védettséget számukra. A lakásbiztosítással rendelkezők jelentős része ugyanis az ingóságok védelmére már nem gondol - derült ki a K&H biztos jövő indexének ingatlanokkal foglalkozó kutatásából. A kutatás során megkérdezettek csupán fele mondta, hogy ingóságokra kötött biztosítással is rendelkezik. A válaszadók 12 százalékának nincs, 8 százalék pedig nem is tudja, hogy rendelkezik-e ilyennel.

A fővárosban kevesebb a lakásbiztosítás

Az is látszik, hogy a fiatalabbak, a harmincas éveikben járó korosztály tagjai kevésbé törődnek ezzel a kérdéssel. Egyrészt náluk a legmagasabb - 14 százalék - azoknak az aránya, akik nem tudják, hogy van-e lakásbiztosításuk, 16 százalékuk pedig azt mondta, hogy nincsen lakásbiztosítása. Általánosságban a lakásbiztosítás hiánya, területi bontás szerint leginkább Budapestre jellemző: a fővárosban a lakosság 18 százaléka nem köt biztosítást otthonára. A kutatásból az is kiderült, hogy azok, akik nem saját tulajdonú lakásban élnek, kevésbé tartják fontosnak a biztosítást, 21 százalékuknak egyáltalán nincs is.

Kaszab Attila, a K&H Biztosító vezérigazgató-helyettese és a társaság nem-életbiztosítási vezetője elmondta, hogy a lakásbiztosítások segítségével komoly kiadásoktól és bosszúságtól kímélhetik meg magukat a lakók egy-egy váratlan esemény bekövetkezésekor. A kockázatviselés ezen módja olyan helyzetek esetén is segítséget nyújthat, amelyeket nehezen vagy nem lehet megelőzni. Ilyenek az időjárás miatt bekövetkezett károk, mint például a tető megrongálódás vagy az ablaküveg kitörése.

A bérlőknek is érdemes megnézniük, van-e lakásbiztosítás a bérleményen és az vonatkozik-e az ingóságokra. A bérelt lakások esetében a tulajdonos sokszor csak a lakásra köt biztosítást, de a lakásban található egyéb dolgokra, többek között a bérlők ingóságaira nem feltétlenül - mondta Kaszab Attila.

A K&H idén májusig több mint 5 ezer lakásbiztosításhoz köthető káreseményt rendezett, amely 20 százalékkal haladja meg az előző év azonos időszakában bejelentett és kifizetett káreseményeket. Idén átlagosan egy-egy lakásbiztosítási káreseményre a biztosító 50 ezer forintot fizetett ki ügyfeleinek, a legmagasabb kártérítési összeg pedig meghaladta a 35 millió forintot - tette hozzá a szakember.

Nem tudjuk, mikor jár le

A felmérésből az is kiderült, hogy bár a megkérdezettek döntő többsége kötött lakásbiztosítást, mégis alig több mint az 50 százalékuk volt tisztában azzal, hogy a jelenlegi szabályok szerint a lakásbiztosítások többsége csak a szerződés kötésének évfordulóján bontható fel. A 30-as éveikben járó korosztály tagjai kifejezetten tájékozatlannak mondhatóak ebből a szempontból, 28 százalékuk egyáltalán nem tudta, mikor jár le a lakásbiztosítása.

Lakásbiztosítást illetően a legtöbben az internetes összehasonlító oldalakról tájékozódnak, a második helyen végeztek a biztosítók honlapjai, ahonnan minden második ember informálódik, a harmadik helyre pedig a családtagok, ismerősök tapasztalata került.

Ingatlanokra leselkedő veszélyek

A legtöbben általánosságban a beázástól, csőtöréstől és az üvegkároktól tartanak a leginkább, azonban, ha a saját lakásukról van szó, akkor ezeknek a váratlan eseményeknek sokkal kisebb kockázatot tulajdonítanak. Az üvegtörést országos szinten a megkérdezettek 48 százaléka tartja komoly kockázatnak, ezzel szemben a saját lakásuk esetében csak 24 százalékuk mondta ugyanezt. A betörést, rablást országos szinten a megkérdezettek 43 százaléka tartja nagyon valószínűnek, azonban azzal, hogy ez velük is megtörténhet, már csak 19 százalékuk számol.

Forrás: www.penzcentrum.hu

Most még a legviharosabb heteknél is több kár keletkezett

A múlt hétvégi viharok több kárt okoztak még az egy héttel korábbiaknál is. A két esemény károsultjainak a száma pedig meghaladja a nyári időszak megelőző hónapjainak legviharosabb heteiét – tette közzé a legfrissebb adatokat a Magyar Biztosítók Szövetsége (MABISZ).

Az augusztus 10-13. közötti időjárási szélsőségek nyomán kedd reggelig több, mint 8500 kárbejelentés érkezett a biztosítókhoz, s ezek száma várhatóan még tovább emelkedik az elkövetkező napokban, ahogyan az esetleg éppen a szabadságukat máshol töltő tulajdonosok szembesülnek a történtekkel – közölte a Magyar Biztosítók Szövetsége (MABISZ). Az előzetesen becsült kárérték már így is megközelíti a 850 millió forintot. Az augusztus 6-i vihar nyomán keletkezett károkkal együtt pedig eddig 16 500 bejelentésről és 1,45 milliárd forint becsült kárértékről beszélhetünk.

A bejelentések száma meghaladja a korábbi hónapok legviharosabb heteiét is a május-augusztusi időszakban, amikor Magyarországon a legtöbb, ingatlanokkal kapcsolatos káresemény történik. A biztosítókhoz az elmúlt hét és fél évben az évnek ebben a periódusában összesen több mint egymillió kárbejelentés érkezett.

A múlt heti viharok is illeszkedtek abba az egész nyarat, illetve az elmúlt éveket is mind jobban jellemző tendenciába, hogy egyre koncentráltabban alakulnak ki Magyarországon extrém időjárási helyzetek, gyakran lokális viharok formájában, egy-egy kisebb területen idézve elő igen súlyos károkat. A hétvégén ennek az ország nyugati-, délnyugati része volt a kárvallottja: a legtöbb bejelentés Vas, Zala, Győr-Moson-Sopron megyéből érkezett a biztosítókhoz, a leginkább érintett települések Szombathely, Sárvár, Zalaegerszeg és környéke voltak.

Míg a korábbi hónapokban a mezőgazdaságnak is súlyos időjárási csapásokat kellett elviselnie, most túlnyomórészt az ingatlanokat érte kár, átlag százezer forint értékben. A bejelentéseknek a hetven százalékot is meghaladó, nagy többsége viharkárokra vonatkozik. Ez biztosítási értelemben az a kategória, amikor az 54 km/h küszöbértéket túllépő szélerősség okoz kárt a biztosított vagyontárgyakban. Ezen kívül a villámcsapások, jégverés, felhőszakadás következményei, az áramszolgáltatás kimaradásai jelentettek komoly problémát.

A hétvégi viharkárok sajátossága, hogy a többnapos áramszünet valamint a visszatérő meleg idő következtében az érintett területekről viszonylag sok bejelentés érkezett a biztosítókhoz fagyasztott élelmiszer romlásáról is. A sajtó helyszíni riportjai e területen is akár százezer forintos veszteségekről számolnak be. A biztosítói gyakorlatban ez egy ritkábban előforduló káresemény, amelyre sok, régi típusú biztosítás nem is nyújtott fedezetet. A társaságok termékfejlesztéseinek köszönhetően azonban már ez is része lehet a most kapható biztosítások bővebb fedezetű csomagjainak, vagy kiegészítő biztosításként érhető el.

A Magyar Biztosítók Szövetségének adatai szerint tavaly év végén a kb. 4,4 millió magyarországi lakóingatlan mintegy 73 százaléka rendelkezett biztosítással. A piacot 13 biztosító 85-féle terméke alkotja, közülük közel 40-féle típusú szerződés ma is köthető. Egy olyan alapbiztosítás, amely az úgynevezett elemi kockázatokat, a katasztrófakockázatokat tartalmazza, már havi 2-3 ezer forint összegű díjért kapható. Emellett egyre többféle – felelősség-, baleset-, áramkimaradás miatti kárra szóló, kisállatokra vonatkozó, kerékpár ellopása esetén fizető stb. – kiegészítő biztosítás köthető az ingatlanbiztosítások mellé.

Forrás: www.vg.hu

CLB TIPP: Ne hagyja, hogy az időjáráson múljon, kalkulátoraink segítségével összehasonlíthatja és kiválaszthatja az Önnek megfelelő védelmet! Lakásbiztosítás kalkulátor >>