Elvesztette első helyét a rendszerváltás utáni Magyarország vezető biztosítója, az Allianz (korábban Hungária), 2015-ben először ugyanis a Generali lett a legnagyobb díjbevételű biztosító hazánkban. Az adókedvezményes nyugdíjbiztosításokban az NN vezet, a teljes biztosítási szektor díjbevétele pedig a MABISZ végleges adatai szerint 2,5%-kal növekedett tavaly. 13 ábrán összegezzük a biztosítási piac tavalyi évét.

Ehhez elsősorban a díjbevétel-statisztikákat hívjuk segítségül, amelyeket a múlt héten közölt a Magyar Biztosítók Szövetsége (MABISZ). 871 milliárd forintos díjbevételt ért el a szektor 2015-ben, ami még mindig elmarad a 2007-2008-as nominális szinttől, de legalább 2,5%-os növekedést jelent 2014-hez képest. A díjbevételek reálértéke alacsonyan, saját számításaink szerint a 2002-es és a 2003-as szint között tartózkodik.

Ha megbontjuk élet és nem-élet üzletágra az adatokat, akkor érdekes kettőség látható: az életbiztosítások díjbevétele 2,6%-kal visszaesett tavaly, a nem-életbiztosításoké viszont dinamikusan (bőven a nominális GDP-növekedés felett), 8,3%-kal nőtt. Bár még mindig az életbiztosításoké a nagyobb szelet a teljes piaci tortából, a két üzletág csaknem egyensúlyban van.

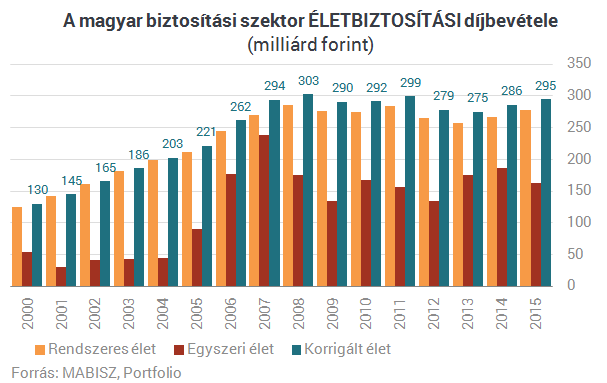

Ha részletesebben megvizsgálják az életbiztosítási adatokat, nem lehet okuk panaszra a biztosítóknak a 2,6%-os visszaesés ellenére sem. A tartósabb bevételt ígérő rendszeres díjas életbiztosítások díjbevétele ugyanis ezen belül szintén dimamikus mértékben, 4,1%-kal emelkedett, a visszaesés csak az egyszeri/eseti díjak 12,2%-os esésének tudható be. Az ez utóbbiakat 10%-os súllyal megjelenítő korrigált díjbevétel statisztika a biztosítók számára örvendetes, de nem kiugró, 3,0%-os növekedést mutatott 2015 egészében.

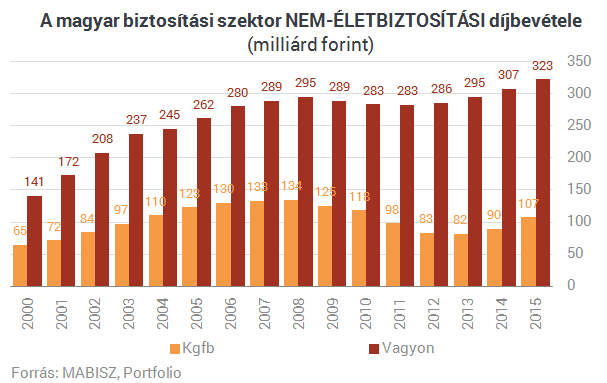

A nem-életbiztosítások 8,3%-os növekedése mögött szintén kettős folyamat húzódik meg: a kötelező gépjármű-felelősségbiztosítási (kgfb) üzletágak az átlagdíjak megindult növekedése és a szerződésállomány bővülése hatására jelentős mértékben, 19,6%-kal növelték díjbevételüket. Szerencsére a többi vagyonbiztosítási szegmens is bővült, átlagosan 5,1%-kal. A nem-életbiztosítások esetében egyértelműbb fordulat látható a válság után, mint az életbiztosításoknál.

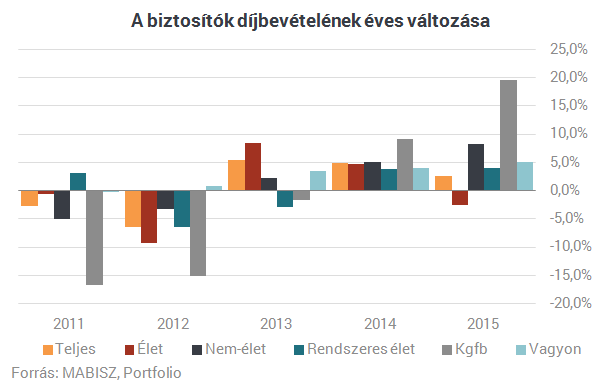

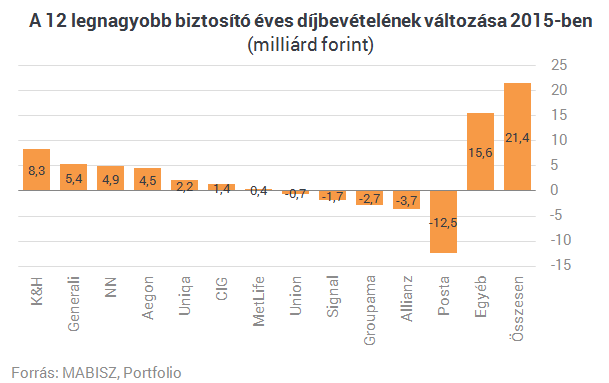

Hogy melyik biztosítási szegmens százalékos mértékben mekkorát nőtt, azt az alábbi ábra mutatja. Ami pedig az abszolút értékű díjbevétel-emelkedést illeti, csak egy érdekesség: a teljes biztosítási piac 21,4 milliárd forintos éves bővüléséből 17,6 milliárd forint a kgfb-ből származott.

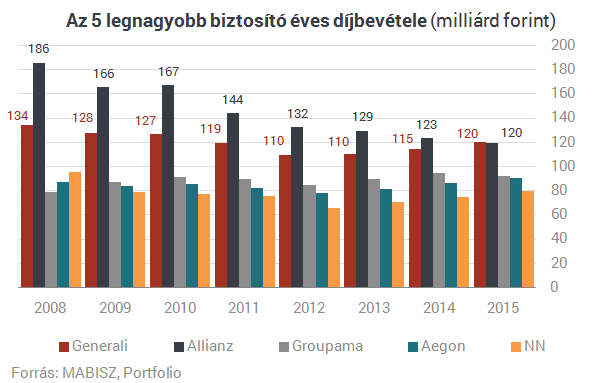

Minden korábbi várakozás ellenére a piaci koncentráció folyamatosan csökken a biztosítási szektorban. Az 5 legnagyobb szereplő díjbevétele 10 évvel korábban még a teljes szektor díjbevételének a 74%-át adta, 2015-ben viszont már kevesebb, mint 58%-át. Az egy évtized alatt végbement visszaesés a korábban rendkívül gépjármű-túlsúlyos Allianz nagyobb (31%-os), és a legnagyobb életbiztosítási állománnyal rendelkező NN kisebb (6%-os) díjbevétel-csökkenésének tudható be, a többi nagy biztosító kétszámjegyű mértékben növelte 10 év alatt a díjbevételeit.

A 12 legnagyobb biztosító sorrendjében kisebb változásokat látunk 2014-ről 2015-re: a Generali nemcsak csoportszinten, de egyedi biztosítóként is megelőzte az Allianzot, igaz csak 664 millió forinttal, így ez a meccs még nem lefutott. Még egy változás, hogy a K&H mint bankbiztosító megelőzte a korábban ipari biztosításaival nagyot ugró Uniont. Mindkét utóbbi biztosító - a Signal mellett - jól szerepelt egyébként az év végi kgfb-kampányban.

Abszolút értékben a legnagyobb díjbevétel-növekedést a K&H, a Generali, az NN és az Aegon mutatta fel tavaly, a legnagyobb mértékben pedig a Posta Biztosító, az Allianz, a Groupama és a Signal díjbevétele csökkent a 12 legnagyobb biztosító közül. A K&H-nál a növekedés jó részét a kgfb, illetve a piac egészével szemben jól szereplő egyszeri díjas életbiztosítások adták. A Generali és az Aegon elsősorban a nem kgfb típusú vagyonbiztosításokban nőtt, az NN pedig az egyszeri/eseti díjak emelkedésén nyert, miközben legnagyobb életbiztosítóként a folyamatos díjas életbiztosítási kissé tovább apadtak. A rosszul szereplő biztosítók szinte kizárólag az egyszeri díjas életbiztosításaik miatt estek vissza, ami nem tragédia.

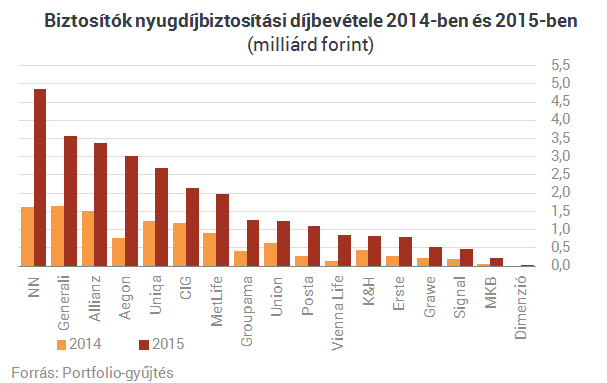

Kiemelt figyelmet élveznek a nyugdíjbiztosítások továbbra is a piacon, hiszen 2014 eleje óta 20%-os díjarányos adójóváírással jutalmazza az ügyfeleket az állam, és az új értékesítések közel harmadát e termékek adják az életbiztosítási üzletágban. A vonatkozó törvény alapján értékesített nyugdíjbiztosítások díjbevétele 2,5-szeresére nőtt "az új rendszer" második évében, vagyis tavaly. Míg tavalyelőtt egy hajszállal még a Generali volt a piacvezető ebben a szegmensben, tavaly már egyértelműen az NN vette át a vezetést. Mivel ez utóbbi biztosító sajnos nem közölte, mekkora unit-linked, illetve egyéb életbiztosítási díjbevétele keletkezett tavaly, a teljes piacra vonatkozó unit-linkedes MABISZ-statisztikáink hiányosak.

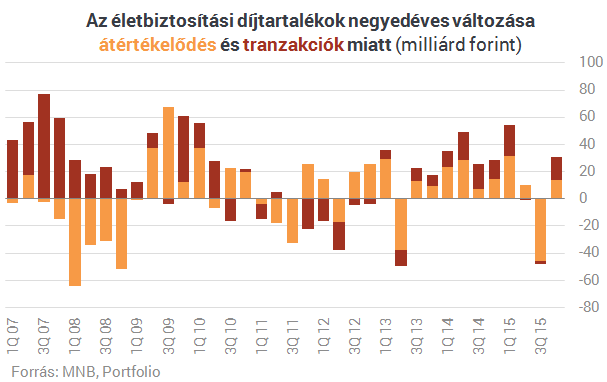

Az viszont látható az MNB adataiból, hogy a harmadik negyedév gyászos teljesítménye után az életbiztosítások szépen teljesítettek a pénz- és tőkepiacokon 2015 végén, de nem sikerült kompenzálniuk az előző három hónapban elszenvedett ügyfélvagyon-csökkenést. Tranzakciós (nettó új értékesítek) szempontból nem volt kimagasló a tavalyi év, de legalább pozitív nettó vagyon-beáramlásnak örülhettek a biztosítók.

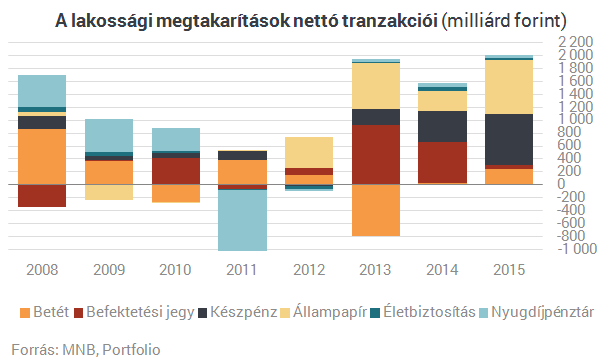

Így is tovább csökkent viszont az életbiztosítások szerepe a lakosság teljes pénzügyi vagyonán belül. Míg egykor 5,5% fölött volt az arányuk, mára ez 4,5% alá csökkent.

Szinte egy porszem az életbiztosítási piac a teljes megtakarítási piac nettó tranzakcióit mutató alábbi ábránkon. A tavalyi év sláger befektetése 2014-gyel szemben már nem a befektetési alap, hanem az állampapír volt, ennek nyomában rögtön a készpénz loholt, a dobogó harmadik helyén pedig a bankbetét állt.

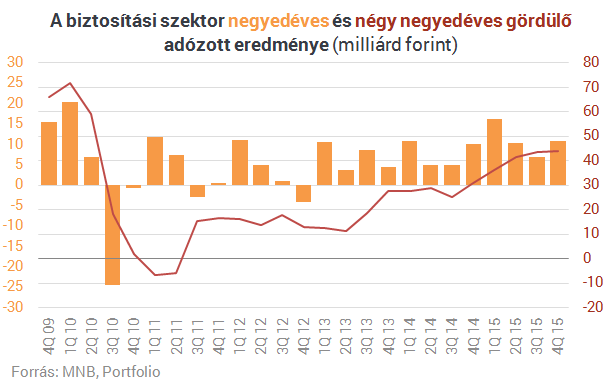

A bankokkal ellentétben ugyanakkor a biztosítók számára eredmény szempontból jól sikerült 2015, hiszen hat éve nem látott, 44,2 milliárd forintos adózás utáni nyereséget értek el. Igaz, ennek biztosítók közötti megoszlását egyelőre nem ismerjük pontosan. A szektor teljes évi összesített biztosítástechnikai eredménye jelentősen, 89,8%-kal meghaladta az előző évit, ami a negyedik negyedévben elért 9,4 milliárd forint összegű biztosítástechnikai eredménynek köszönhető. Ez az élet ágban döntően a tartalékok felszabadítására, míg a nem élet ágban a megszolgált díjak növekedésére vezethető vissza.

Forrás: Portfolio

Biztosítás fajta:

- Általános

Újabb biztosításközvetítő engedélyét vonták vissza

A Pénzügyi Szervezetek Állami Felügyelete határozatában visszavonta a Star Finance Pénzügyi Tanácsadó Kft. független biztosításközvetítői tevékenységi engedélyét és a társaságot törölte a felügyeleti nyilvántartásból.

A Felügyelet ugyanehhez az ügykörhöz kapcsolódóan, további határozataiban 5 millió forint bírság megfizetésére kötelezte Kupecz Richardot, a felszámolás alatt lévő Fund De La Salle Befektetési Alapkezelő Zrt. volt vezérigazgatóját, és 1 millió forint bírság megfizetésére Molnár Kristófot, a Fund De La Salle Befektetési Alapkezelő Zrt. portfóliókezelési tevékenységének irányítóját.

A befektetési alapkezelővel üzleti és tulajdonosi kapcsolatban álló Star Finance Kft. alkuszcégnél lefolytatott helyszíni célvizsgálat megállapította: a társaság – a számára engedélyezett biztosításközvetítői tevékenységen felül – jogosulatlanul befektetési szolgáltatást is közvetített.

Az alapkezelővel való együttműködés során e tevékenység –a tulajdonosi, vezetői összefonódásból adódóan – nem volt megfelelően átlátható, és lehetőséget adott sorozatos szabálytalanságok, jogsértések elkövetésére, illetve az ügyfelek megkárosítására. A Star Finance Kft. emellett a biztosításközvetítői tevékenység végzésére vonatkozó jogszabályi előírásokat is sorozatosan megsértette.

Kupecz Richardnak az alapkezelőnél végzett tevékenységére vonatkozóan a felügyeleti vizsgálat megállapította: a vezető nem biztosította a társaság működéséhez szükséges tárgyi, technikai, személyi feltételeket, tevékenysége során megsértette a vonatkozó jogszabályi, szabályzati előírásokat, s nem alakított ki olyan kockázatkontrollokat, amelyekkel biztosítani lehetett volna az ügyfelek érdekeinek védelmét, pontos tájékoztatását. Molnár Kristóf az alapkezelő portfóliókezelési irányítói tevékenysége során súlyosan, folyamatosan megsértette a jogszabályi, munkaköri és az – egyebek között az ügyfelek egyedi tranzakcióival kapcsolatos hozamszámítási – feladatköreihez kapcsolódó előírásokat.

Mint emlékezetes, a Felügyelet tavaly – több intézkedést követően – kezdeményezte a Fund De La Salle Befektetési Alapkezelő Zrt. felszámolását, amelyet a Fővárosi Bíróság 2009. december 7-én hozott és december 30-án jogerőre emelkedett végzésével rendelt el.

Forrás: Vg.hu

Újra terjesztheti termékeit a Wabard Biztosító Zrt.

A Pénzügyi Szervezetek Állami Felügyelete határozatában 2010. április 15-től megszünteti a Wabard Biztosító Zrt. kötelező gépjármű-felelősségbiztosítási (kgfb), casco és hazai, illetve nemzetközi közúti árufuvarozók felelősségbiztosítási termékeinek terjesztésének felfüggesztését. A terjesztést korlátozó döntést még 2009. szeptember 25-től visszavonásig hozta meg tavalyi határozatában a Felügyelet.

A Felügyelet 2010. január és február között utóvizsgálatot folytatott le a biztosítónál, amelyben a felfüggesztő határozatában elrendelt kötelezések teljesítését, illetve a Wabard Biztosító Zrt. termékeinek díjkalkulációit vette górcső alá. A vizsgálat megállapításai szerint a biztosító számos intézkedést tett azért, hogy a felfüggesztésre okot adó jogszabálysértő tényállásokat megszüntesse. A szabályozottság, a működési kockázatok csökkentését szolgáló információs és ellenőrzési rendszer fejlesztése terén elért eredmények, s a kitűzött célok alapján valószínűsíthető, hogy a Wabard Biztosító Zrt. képes lesz a jogszabályokkal összhangban lévő, a terjesztést is magában foglaló működésre.

A Felügyelet ugyanakkor egyúttal kötelezte a biztosítót, hogy a nyilvántartási, adatfeldolgozási és adatszolgáltatási rendszerét a továbbiakban úgy működtesse, hogy maradéktalanul eleget tehessen a jogszabály erejénél fogva megszűnt kgfb-szerződéseihez kapcsolódó tájékoztatási kötelezettségeinek.

A Fővárosi Bíróság tegnap született, még nem jogerős ítéletében elutasította a Wabard Biztosító Zrt. keresetét, amelyben a társaság a Felügyelet tavaly szeptemberi, a biztosító termékterjesztését felfüggesztő határozatát támadta meg. A bíróság ítélete szerint a Felügyelet 2009 őszén meghozott felfüggesztő határozata maradéktalanul jogszerűnek bizonyult.

Budapest, 2010. április 15.

Pénzügyi Szervezetek Állami Felügyelete

Kárrendezési 10 nap alatt: szolgálatatási garanciát indít a Groupama

A válság sújtotta biztosítási piacon a Groupama Garancia Biztosító ügyfélbarát hozzáállással, testreszabott megoldásaival és innovatív fejlesztéseivel kíván az ügyfelek igényeire választ adó, minél magasabb színvonalú szolgáltatásokat nyújtani. A kárrendezés időtartamára vonatkozó Szolgáltatási Garancia hiányt pótol a hazai biztosítási piacon, hiszen a biztosítótársaság Magyarországon elsőként olyan önkéntes vállalást tesz, mely szerint a meghatározott kárügyeket a jogosultság megállapításától számított 10 munkanapon belül lezárja, és erre garanciát is vállal.

A nehéz gazdasági helyzetben tovább nő az ügyfélközpontúság jelentősége

A Groupama Garancia Biztosító az egy évvel ezelőtti fúzió idején több célt is maga elé tűzött. Piaci pozíciója megerősítésének kulcsa az ügyfelek igényeire választ adó, jó ár/érték arányú termékek fejlesztése, valamint a szolgáltatás színvonalának emelése. Ez utóbbi cél érdekében új, Magyarországon egyedülálló szolgáltatást vezetett be.

Szolgáltatási Garancia

A Groupama Garancia Biztosító új szolgáltatása több szempontból is nóvum. Egyrészt a biztosító a kárrendezés időtartamára vonatkozó Szolgáltatási Garancia elnevezésű új szolgáltatása keretében elsőként a piacon vállalja, hogy a TeleCenteren vagy interneten bejelentett, meghatározott lakossági lakás- és casco biztosítási kárügyeket a jogosultság megállapításától számított 10 munkanapon belül lezárja. Ennek értelmében a biztosító garanciát vállal arra, hogy az önként vállalt határidőn belül intézkedik a szolgáltatási/kártérítési összeg kifizetéséről, illetve amennyiben a kárügy elutasításra került, akkor a kárigényt elutasító levél kiküldéséről.

A Groupama Garancia Biztosító fenti vállalására garanciát is nyújt: abban az esetben, ha túllépné a 10 munkanapos határidőt, akkor a biztosítás következő 6 havi díját elengedi.

Proaktív kárrendezés

A fentieken kívül újdonság az is, hogy a kárügyintézés során addig, amíg meg nem állapítható, hogy a kárigény jogos-e, a biztosító munkatársai minden héten felveszik telefonon a kapcsolatot az ügyféllel, melynek során tájékoztatást nyújtanak a kárügy aktuális helyzetéről, és jelzik, amennyiben szükséges valamilyen további információ vagy hivatalos irat benyújtása.

"A Szolgáltatási Garancia igénybevétele rendkívül egyszerű. Ügyfeleinktől azt kérjük, hogy lakás-, illetve casco biztosítási kárukat TeleCenterünkön vagy honlapunkon keresztül jelentsék be. Az interneten történő kárbejelentés indításához nem kell regisztrálni, az a honlapunk Ügyfélszolgálat/Szolgáltatási Garancia oldalán elérhető linkről a szerződésszám megadásával indítható." - hangsúlyozta Birkás Balázs, szolgáltatási vezérigazgató-helyettes.

A tesztidőszak eredményei

A kárrendezés időtartamára vonatkozó Szolgáltatási Garanciát 2010. április 1-jén vezette be a Grouapama Garancia Biztosító. Az elmúlt időszak tapasztalatai alapján elmondható, hogy a biztosítótársaság közel 1000 db kárügyet rendezett új szolgáltatása keretében, és 10 munkanapos önkéntes vállalását az esetek 100%-ban tartani tudta.

"Új szolgáltatásunk bevezetése nyitánya egy folyamatnak, annak a folyamatnak, amely során hasonló szolgáltatásokat vezetünk be. Bízunk abban, hogy ügyfeleink megismerik, és értékelik ezt a fajta hozzáállásunkat.

Reméljük, hogy ez a fajta attitűd beépül a vállalat valamennyi dolgozójának gondolkodásmódjába, és önkéntes vállalásunk hozzájárul ahhoz, hogy ügyfeleinknek minél magasabb szintű szolgáltatásokat nyújthassunk" - hangsúlyozta Yann Ménétrier a Groupama Garancia Biztosító vezérigazgatója.

Forrás: Pénzcentrum.hu

Wabard: Hűségjutalom a Wabardtól

A Wabard Biztosító Zrt. nyereményjátékot szervezett azon ügyfelei részére, akik kötelező gépjármű-felelősségbiztosításukat meghosszabbították a 2010-es évre. Bonyolult feltételek helyett csupán érvényes biztosítási szerződésre volt szükség a részvételhez. Az ügyfelek zárt adatbázisából a számítógép – közjegyző jelenlétében – véletlenszám-generálással választotta ki a nyerteseket. Összesen 561 ajándéktárgy talált gazdára: 500 darab digitális guminyomásmérő, 50 Navon gps, 10 Dell Inspiron laptop, a fődíj pedig egy Ford Mondeo Ambiente 1,6 típusú személygépkocsi volt, amelyet április 27-én adtak át a Planet Autó M1 szalonjában.

„Amikor biztosítót váltottunk, a Wabard mellett szólt, hogy új szereplő a piacon, méltányos, mondhatni alacsony díjakkal. Tavaly év végén úgy határoztunk, maradunk náluk. Továbbra is kedvező díjakat ajánlottak, és mindvégig elégedettek voltunk velük. A döntésben ez a »jutalomjáték« nem volt szempont, hiszen, nem is tudtunk róla” – mondta az autó átvétele előtt a szerencsés nyertes, Farkas Katalin, majd hozzátette –, fenntartásokkal fogadta a hírt, arra is gondolt, hogy átverés. Még akkor sem hitte el, amikor megnézte a Wabard honlapját – a különféle nyereményjátékokat hirdető csalóka levelek kétkedővé teszik az embert. „Vannak cégek, amelyek egy sor lehetetlen feltételt támasztanak az ügyféllel szemben, ha részt akar venni a nyereményjátékban, itt viszont semmi ilyesmiről nem volt szó. Nem kellett sem újabb biztosítást, sem hűségnyilatkozatot aláírnom még a fődíj átvételéhez sem”.

Farkas Katalin a fővárosban él, pénzügyi területen dolgozik, tíz hónapja otthon van a kisfiával. Tizenhét éves kora óta vezet, eddigi autóját, egy hétéves Opel Corsát a tervek szerint édesanyja kapja meg. Farkas Katalinéknál kezdett aktuálissá válni egy nagyobb kocsi beszerzése, és a probléma most megoldódott. Fortuna még azelőtt új autóhoz juttatta a családot, hogy egyáltalán eldöntötték volna, milyen típust szeretnének.

A Ford kulcsát Czakóné Kovács Anna, a Wabard Biztosító Zrt. vezérigazgatója adta át. „Nagyon örülök annak, hogy jó helyre került a fődíj. A kötelező felelősségbiztosítás elemzései szerint Katalin járművezetőként minden szempontból kedvező besorolásba tartozó ügyfél. A baleseti statisztikák alapján a harminc és negyven év közötti, kisgyermekes hölgyek óvatosan vezetnek, az általuk okozott károk alapján alacsony kockázatot jelentenek. Ők a legkedvezőbb ügyfeleink, ennek hatása az általunk meghirdetett kedvező díjakban is látható, A lakosság ezen része a leginkább preferált célcsoport” – említette a vezérigazgató asszony.

Milliárdos üzlet lehetne egy újabb katasztrófa

Így lehet, hogy mégsem lesz vulkánbiztosításunk egyhamar, de Németh Péter inkább azért aggódik, mert a hazai utasok jelentős része még alap utasbiztosítást sem köt, mielőtt külföldre utazna. Ebben sajnos, az európai országok között eléggé hátul kullogunk, pedig azt mindenki tudja, hogy a magyar pénztárcákhoz mérve külföldön szinte megfizethetetlen a gyógykezelés, de még egy sürgősségi ellátás is. Ez a váratlan természeti katasztrófa talán rávilágít az utasbiztosítás lényegére és fontosságára is - véli a cég szakértője.

A gyerekeknek jár a biztosítás

Romló kilátások növelik az érdeklődést a munkanélküliség biztosítás iránt

A gazdasági teljesítmény visszaesése nyomán elemzők az év végéig újabb tömegek elbocsátását prognosztizálják, kétszámjegyű munkanélküliségi rátát jelezve előre. Ezek a várakozások is folyamatosan az érdeklődés középpontjában tartják a munkavállalók széles köre által igénybe vehető jövedelempótló biztosítási lehetőségeket. A közelmúltban a CLB Független Biztosítási Alkusz is megkezdte az April munkanélküliségi biztosításának forgalmazását. Az első tapasztalatok azt mutatják, hogy jellemzően 30-35 évesek kötnek 9 hónapon keresztül havi 100 ezer forintot térítő módozatot.

A KSH második negyedéves munkaerő piaci adatai szerint a tavalyi év azonos időszakához képest az állásnélküliek száma 83 ezerrel nőtt. Ez a szám a várakozások szerint tovább nő, így a munkanélküliségi ráta az év végére várhatóan jóval a 10 százalékos lélektani határ fölé emelkedik. Nem csoda tehát, hogy a Google adatai szerint az elmúlt hónap során is heti 3-5 ezer hazai érdeklődő próbált a legismertebb keresőn keresztül információhoz jutni a munkanélküliségi biztosításról.

"Rendkívül fontos, hogy az emberek felmérjék rövid- és hosszú távú lehetőségeiket és minden eshetőségre időben felkészüljenek. A jövedelempótló biztosítás a többség számára megfelelő biztosítékot kínál ahhoz, hogy az új állás megtalálásáig se kelljen a felélni a megtakarításokat." - mondta Bravik Attila, a CLB helyettes ügyvezetője.

A CLB adatai szerint - noha munkanélküliség esetére igen széles határok között, 50 ezertől 250 ezer forintig választható a havi jövedelemtérítés összege - a legjellemzőbb a 100 ezer forintos biztosítási összeg. A rendelkezésre álló 6, illetve 9 hónapos térítési időszakok közül szinte kivétel nélkül a nagyobb biztonságot jelentő 9 hónapos lehetőséget választják. Érdekes módon a munkanélküliség biztosítást kötők nem a nagyobb elbocsátási kockázattal szembesülő idősebb, hanem jellemzően a 30-35 éves korosztályból kerülnek ki.

A munkanélküliség biztosításra az ügyfelek havonta átlagosan mintegy 2500 forintot fizetnek, miközben a legolcsóbb és legdrágább munkanélküli biztosítás havi díja között - az elérhető módozatok széles skálájának megfelelően - több mint 7000 forint különbség van:

| Végzettség | 6 hónapon belül aláírt hitelben | Térítéses időszak | Térítés mértéke | Havi díj | |

| Legolcsóbb | felsőfokú | adós | 6 hónap | 50 eFt / hó | 817 Ft / hó |

| Legdrágább | nem felsőfokú | nem adós | 9 hónap | 250 eFt / hó | 7.851 Ft / hó |

A munkanélküliség biztosítással kapcsolatban fontos megemlíteni, hogy az - az életbiztosítási kötvényekhez hasonló módon - maradandó egészségkárosodás és balestei halálra is fedezetet nyújt. A biztosítás megkötéséhez számos követelményt kell teljesíteni, de általánosan elmondható, hogy 10 munkavállalóból 7-8 meg tud felelni a biztosítási feltételeknek.

Mennyiből jön ki havonta egy család teljes anyagi biztonsága?

Napi egy doboz cigaretta áránál is kevesebből!

A válság idején sokan dönthetnek úgy, hogy anyagi helyzetük romlását a biztosításaik felmondásával ellensúlyozzák vagy enyhítik. Pedig ilyenkor különösen veszélyes következményekkel járhat, ha hosszú évek munkája során előteremtett érték (lakás, autó, ingóságok) károsodik, vagy akár meg is semmisül. A CLB Független Biztosítási Alkusz alábbi modellszámítása azt igazolja, hogy már havi 11-13 ezer forint is elegendő ahhoz, hogy egy család a legjellemzőbb kockázati tényezőket hiánytalanul lefedezze.

A számítások alapja

A biztosítástipp.hu oldalon a számításokat olyan kétgyermekes családra végeztük el, amelyben a 40 éves apa az egyetlen kereső. A család egy 80 négyzetméteres, 2 éve épült házat birtokol, amelyben 4 millió forint értékű ingóság található. Egy Suzuki Swift 1.3 GLX autóval is rendelkeznek, a lakásra és az autóra összesen 10 millió forintos hiteltartozásuk van.

A család keresőjére kötött hitelfedezeti biztosítás

A család keresőjének hirtelen elvesztése a mély gyász mellett a család vagyoni hátterének teljes megrendülését is eredményezheti. A hiteltörlesztési képesség elvesztése egy egyszerű hitelfedezeti biztosítással ellensúlyozható, tragédia esetén a biztosító egy összegben fizet a hitelt adó pénzintézet felé.

A biztosítastipp.hu oldalon elvégzett kalkuláció során a családfő számára 5.330 és 14.000 forint/hó díj között találunk 10 millió forintnyi hitelre fedezetet nyújtó konstrukciókat.

CASCO: nem csak az általunk okozott károk esetén szükséges

A kötelező biztosítás mellé az autósok többsége még nem köt CASCO-biztosítást. Hiába azonban az óvatos, szabálykövető közlekedés, egy felverődő kavics által megrepesztett szélvédő vagy egy ismeretlen autós által a parkolóban okozott sérülés is könnyen százezres kárt tud okozni a járműben, nem szólva arról, ha a járművet ellopják.

Az elmúlt években – nem utolsósorban az online biztosításközvetítés versenynövelő hatásának köszönhetően – a casco-díjak átlagos mértéke a töredékére esett vissza. A példánkban említett Suzuki gépkocsira például (10 százalék, minimum 50 ezer forintos önrész mellett) egy vidéki városban már 4 ezer forint alatt is teljes körű casco-biztosítás köthető, de nagyvárosban is alig kerül többe.

| Budapest | Agglomeráció | Megyeszékhely | Vidék | |

| forint/hó | XVI. Kerület | Dunakeszi | Győr | Szekszárd |

| Legolcsóbb | 5 520 | 4 240 | 3 988 | 3 692 |

| Legdrágább | 9 194 | 9 194 | 6 766 | 6 766 |

Lakásbiztosítás: figyeljünk az ingóságok értékére is!

Az otthonunk életünknek színtere, családunk egyik legfontosabb értéke. Biztosítás híján a lakást ért nagyobb károsodás a család anyagi helyzetének akár egész generációra szóló megrendülését is eredményezheti. Pedig a lakásbiztosítás a lakás értékéhez képest az egyik legolcsóbb biztosítás: a példában szereplő családi ház, illetve a benne található 4 millió forintnyi ingóság biztosítása – a ház területi elhelyezkedésétől függően már akár 1400-2000 forinttól is elérhető.

| Budapest | Agglomeráció | Megyeszékhely | Vidék | |

| forint/hó | XVI. Kerület | Dunakeszi | Győr | Szekszárd |

| Legolcsóbb | 2 000 | 1 720 | 1 517 | 1 400 |

| Legdrágább | 3 572 | 3 572 | 2 159 | 2 087 |

Az ingóságokat sem érdemes alulbiztosítani, hiszen 1 millió és 4 millió forintnyi érték biztosítási díja között csupán havi néhány száz forint a különbség, kár esetén viszont a biztosító a megadott értéken belül térít. Meglévő biztosítást is érdemes felülvizsgálni, hiszen az elmúlt években jelentősen megváltoztak a négyzetméterárak és számottevően nőtt az ingóságok értéke is. Időközben újabb, nagyobb értékű berendezési tárgyak is bekerülhettek a lakásba, arról nem beszélve, hogy a biztosítói árverseny itt is az ügyfél előnyére válik.

Összegzés: Biztonság egy villanyszámla áráért

| Budapest | Agglomeráció | Megyeszékhely | Vidék | ||

| forint/hó | XVI. Kerület | Dunakeszi | Győr | Szekszárd | |

| CASCO(10%/50eFt önrésszel) | Legolcsóbb | 5 520 | 4 240 | 3 988 | 3 692 |

| Legdrágább | 9 194 | 9 194 | 6 766 | 6 766 | |

| Az otthon és ingóság biztosítása | Legolcsóbb | 2 000 | 1 720 | 1 517 | 1 400 |

| Legdrágább | 3 572 | 3 572 | 2 159 | 2 087 | |

| Életbiztosítás a családfőre (10MFt) | Legolcsóbb | 5 330 | 5 330 | 5 330 | 5 330 |

| Legdrágább | 14 000 | 14 000 | 14 000 | 14 000 | |

| Összesen | Legolcsóbb | 12 850 | 11 290 | 10 835 | 10 422 |

| Legdrágább | 26 766 | 26 766 | 22 925 | 22 853 |

"A fenti számításokból két fontos következtetés is levonható.” – összegez Bravik Attila, a CLB ügyviteli igazgatója. - „Egyrészt az, hogy amikor napi egy doboz cigaretta, vagy egy háztartás villanyszámlájának értékéért széles körűen biztosítható a család vagyoni biztonsága, nem éri meg ezeken a tételeken spórolni. Másrészt a piacon fellelhető nagy, esetenként közel háromszoros díjkülönbségek miatt a korábbi biztosításainkat máshol megkötve jelentős megtakarításokat érhetünk el."

A biztosítási piac alapelve az átláthatóság

A biztosítási piac vezető alapelvének nevezte a transzparenciát Papp Lajos, a Független Biztosítási Alkuszok Magyarországi Szövetségének elnöke, hétfőn a 6. Biztosításszakmai Konferencián elhangzott előadásában Budapesten.

Az európai szabályozásban jelenleg két úton jár a hagyományos befektetés, és a befektetési egységekhez kötött életbiztosítás, de néhány év múlva a kettő egységesülni fog - mondta Jaap Meijers az európai alkuszszervezet, a Bipar elnöke a konferencián. Papp Lajos a transzparenciára a kötelező gépjármű felelősségbiztosítást hozta példaként, amelyet néhány év alatt az internetes alkuszok tettek átláthatóvá. "Kár, hogy az átláthatóság csak az árra vonatkozik, a szolgáltatások kimaradtak belőle" - tette hozzá az elnök, aki utalt arra is, hogy az alkuszok azért nem adták ki a biztosítók "citrom díjait", mert éppen az összehasonlíthatóságon lehetett volna vitatkozni.

Az elnök kifogásolta, hogy az állam éppen az alkuszok tevékenységét szabályozó jogalkotásból hagyja ki őket. Véleménye szerint amíg a biztosítási alkuszok tevékenysége ma is keretek közé szorított, addig ez nem mondható el a pénzügyi termékeket értékesítő banki és postai alkalmazottakról. Előbb ez utóbbiakat fejlesszék fel az alkuszok szintjére, utána vegyék elő újra a biztosítási termékek értékesítőit - javasolta. A biztosítóknak pedig azt a javaslatot tette, hogy ha ugyanannak az ügyfélnek második és harmadik biztosítást is szeretnének eladatni az alkuszokkal, akkor adjanak azokra díjkedvezményt. Jaap Meijers a Bipar-t bemutatva elmondta, hogy annak 47 nemzeti alkusz szervezet a tagja 31 országból, és 100 ezer biztosításközvetítőt képvisel.

A brüsszeli székhelyen egy 6 fős stáb végzi a lobbizást az uniós apparátusban. A jelenleg megoldás alatt lévő problémák közül kiemelte, hogy más európai szabályok vonatkoznak a hagyományos befektetési eszközökre, mint a befektetési egységekhez kötött életbiztosításokra, és ezeket egységesíteni kell. Az egységesülés előkészületeit Paul Carty, a Bipar EU-bizottsági elnöke vázolta a konferencián. Az egységesülési döntés meghozatala 2013 körül várható, de már az új irányelv első változatának megfogalmazásánál ott a Bipar. "Ha már van egy javaslatszöveg, azon később nehéz változtatni" - tette hozzá a bizottsági elnök.

Forrás: Profitline.hu

Új biztosítás a H1N1 miatt

Ősz végére, tél elejére új biztosítási konstrukcióval állnak elő a társaságok - mondta a Klubrádióban a MABISZ utasbiztosításért felelős vezetője. Horváth Péter a Go magazin c. műsorban arról számolt be, hogy az új influenza járvány közeledtével a biztosító társaságok arra az esetre is szeretnék biztosítani ügyfeleiket, ha például valakit kiszűrnek és elkülönítenek.

Ugyanis a vizsgálat, a karanténba helyezés és ellátás díját jelen pillanatban az utasnak kell fizetnie, addig amíg kiderül, hogy beteg-e vagy sem. Erre az esetre készítenének egy új biztosítási modellt. Horváth Péter a biztosítás díját még nem tudta megmondani, hogy milyen biztosítási forma lesz. Elképzelhető, hogy kiegészítő biztosítás lesz, de az is lehet, hogy beépítik az alapbiztosítási díjba.